Η παγκόσμια οικονομία κλυδωνίζεται, και το αν τελικά θα καταρρεύσει αποτελεί το ερώτημα που εγείρεται στις χρηματοπιστωτικές αγορές, στα πολυτελή γραφεία των επιχειρηματιών ή στους διαδρόμους των προεδρικών μεγάρων.

Οι επενδυτές αναθάρρησαν την Παρασκευή, καθώς οι ΗΠΑ προχώρησαν σε μερική εμπορική συμφωνία με την Κίνα, ενώ την ίδια ώρα υπήρξαν ενδείξεις ότι το Ηνωμένο Βασίλειο μπορεί να επιτύχει μια συμφωνία με την Ευρωπαϊκή Ένωση για το brexit. Αλλά η συζήτηση για το πόσο κοντά είναι ο κόσμος στην πρώτη παγκόσμια ύφεση μετά από εκείνη του 2009, μπορεί σύντομα να τεθεί και πάλι στην ημερήσια διάταξη.

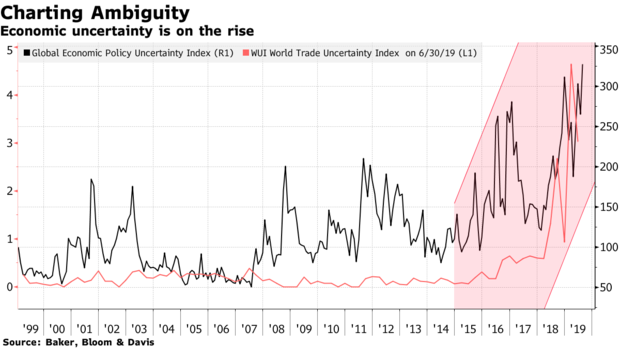

Σίγουρα θα υπάρξουν τέτοιου είδους συζητήσεις αυτή την εβδομάδα κατά την ετήσια συνάντηση του Διεθνούς Νομισματικού Ταμείου στην Ουάσινγκτον. Οι δείκτες του παγκόσμιου ΑΕΠ που κατέγραψε το Bloomberg Economics δείχνει ότι ο ρυθμός επέκτασης επιβραδύνθηκε κι έφτασε στο 2,2% το τρίτο τρίμηνο της φετινής χρονιάς, από 4,7% που ήταν στις αρχές του 2018.

Η νέα επικεφαλής του ΔΝΤ, Kristalina Georgieva, βλέπει «σοβαρό κίνδυνο» διάχυσης της επιβράδυνσης και την Τρίτη είναι πιθανό να μειώσει την πρόβλεψη του Ταμείου για παγκόσμια ανάπτυξη το 2019 από το προβλεπόμενο 3,2%, που ήδη είναι η πιο αδύναμη ανάπτυξη από το 2009.

Οι traders ομολόγων ανησυχούν ασφαλώς – 14 τρισεκατομμύρια δολάρια ομολόγων αποφέρουν αρνητικά επιτόκια. Αντίθετα, οι επενδυτές μετοχών έχουν εκτοξεύσει τον δείκτη MSCI World σε ποσοστό 14% φέτος.

Ο Tom Orlik, επικεφαλής οικονομολόγος του Bloomberg Economics, λέει ότι “χρειάζονται πολλά για να πάμε καλά” για να αποφύγει η παγκόσμια οικονομία μια σημαντική επιβράδυνση, εδώ είναι όσα συνηγορούν υπέρ, αλλά και κατά της ανησυχίας για μια παγκόσμια ύφεση το 2020:

Α. Λόγοι ανησυχίας

1. Εμπορικός πόλεμος: Παρά τη μερική συμφωνία, τα πιο δύσκολα σημεία της διαπραγμάτευσης μεταξύ ΗΠΑ και Κίνα παραμένουν δυσεπίλυτα.

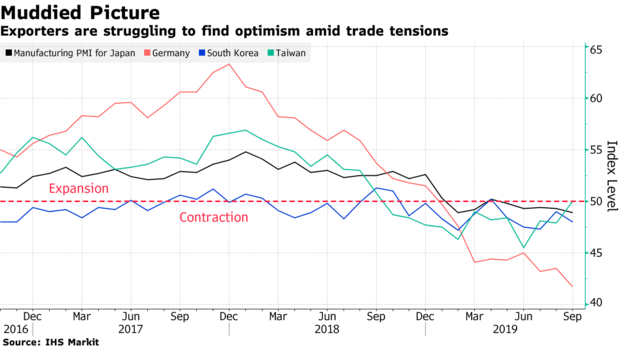

2. Αδυναμία της βιομηχανίας: Κύριες εκφάνσεις της είναι η κρίση στον τομέα της αυτοκινητοβιομηχανίας και οι πονοκέφαλοι για τις οικονομίες της Γερμανίας και της Ιαπωνίας, που έχουν εμπροσθοβαρή εξαγωγικό χαρακτήρα.

3. Γεωπολιτικά προβλήματα: Πέραν των εντάσεων στο μέτωπο ΗΠΑ- Κίνας, πρόσθετο πρόβλημα αποτελεί το ζήτημα του brexit. Επίσης οι σχέσεις ΗΠΑ- Ιράν, η τουρκική εισβολή στη Συρία, οι διαδηλώσεις στο Χονγκ Κονγκ, η νέα κρίση που απειλεί την Αργεντινή, τα πολιτικά προβλήματα σε Εκουαδόρ, Περού και Βενεζουέλα, όπως βέβαια και η υπόθεση της παραπομπής Τραμπ.

4. Τα κέρδη μειώνονται: Πίσω από τη μείωση, ως αιτίες καταγράφονται η αύξηση των μισθών των εργαζομένων, η ανεπαρκής αύξηση της παραγωγικότητας και μια γενική έλλειψη τιμολογιακής ισχύος.

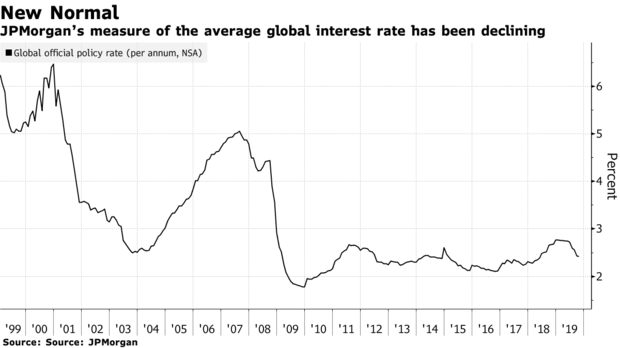

5. Οι Κεντρικές Τράπεζες, είναι στριμωγμένες: Κλασικό παράδειγμα, η Ομοσπονδιακή Τράπεζα των ΗΠΑ, η οποία είχε μειώσει το επιτόκιο αναφοράς της κατά περίπου 500 μονάδες βάσης και στις τρεις υφέσεις που αντιμετώπισε από τις αρχές της δεκαετίας του 1990. Μόνο φέτος, ξεκίνησε με το μισό αυτής της μείωσης.

6. Οι κυβερνήσεις είναι απείθαρχες: Η Morgan Stanley εκτιμά ότι το πρωτογενές δημοσιονομικό έλλειμμα έχει ανέλθει στο 3,5% του ακαθάριστου εγχώριου προϊόντος στις μεγάλες οικονομίες, από 2,4% που ήταν πέρυσι, ενώ στις προβλέψεις της βλέπει να αυξάνεται όχι πάνω από το 3,6% το επόμενο έτος. δεν είναι λίγες, όμως, οι κυβερνήσεις, που δαπανούν περισσότερο.

Β. Λόγοι αισιοδοξίας

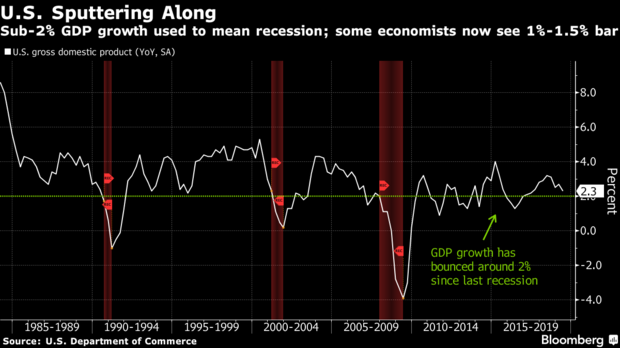

1. Οι ΗΠΑ: Ένα αναλυτικό μοντέλο που δημιούργησε το Bloomberg Economics θέτει τον κίνδυνο μιας ύφεσης στις ΗΠΑ το επόμενο έτος, μόλις στο 25%. Εάν αυτό επαληθευτεί και η μεγαλύτερη οικονομία του κόσμου μπορεί να παραμείνει σε όρθια θέση, τότε θα βοηθήσει να αντισταθμιστούν προβλήματα που έχουν παρουσιαστεί αλλού.

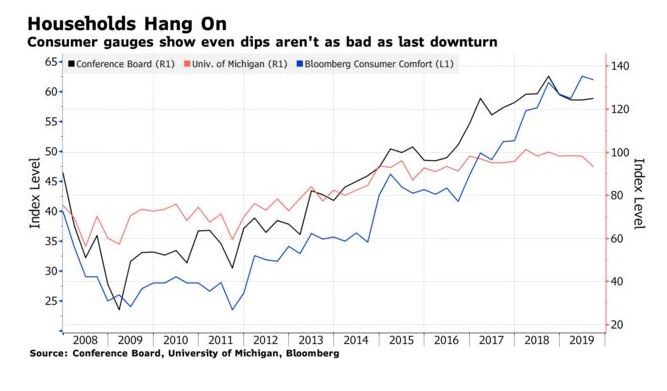

2. Καταναλωτική εμπιστοσύνη: Ενώ η αγορά εργασίας των ΗΠΑ έχει δείξει σημάδια χαλάρωσης, είναι προφανές ότι θα πρέπει να συνεχίσει να υποστηρίζει τις δαπάνες των νοικοκυριών. Τα νέα ενοικιαστήρια βοήθησαν επίσης και τα στοιχεία ανέφεραν αυτή την εβδομάδα ότι ο δείκτης παγκόσμιας εμπιστοσύνης των καταναλωτών παραμένει κοντά σε υψηλά επίπεδα ρεκόρ.

3. Οι πρωτοβουλίες των κεντρικών τραπεζών: Η Fed έχει μειώσει τα επιτόκια δύο φορές φέτος και μπορεί να κάνει και πάλι το ίδιο μέσα σε αυτό το μήνα, ενώ η ΕΚΤ έχει ωθήσει το επιτόκιο καταθέσεων της κάτω από το μηδέν και έχει ξαναρχίσει το πρόγραμμα αγοράς ομολόγων. Η Τράπεζα της Ιαπωνίας σκέφτεται επίσης να πάρει νέες πρωτοβουλίες.

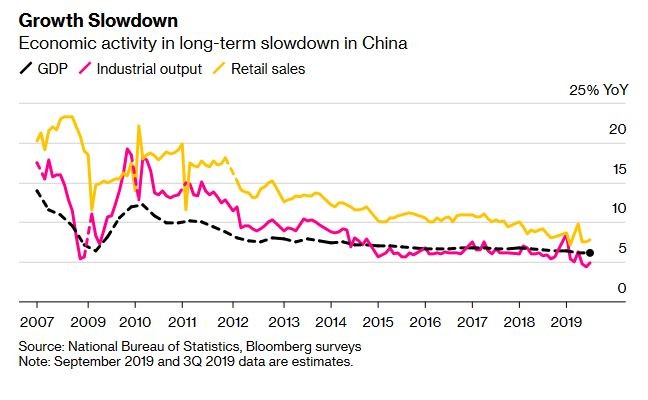

4. Η Κίνα: Έχει ήδη μειωθεί το ποσό των αποθεματικών στις τράπεζες, στο χαμηλότερο επίπεδο από το 2007. Οι δαπάνες υποδομών από τις τοπικές κυβερνήσεις αναμένεται να αυξηθούν, ενώ και οι κρατικές επενδύσεις θα μπορούσαν επίσης να εκπλήξουν με την ανοδική τους πορεία.

5. Λιγότερες απειλές για «φούσκες»: Σήμερα δεν υπάρχουν εκτροπές που στο παρελθόν δημιούργησαν μείζονα προβλήματα, όπως η διόγκωση του πληθωρισμού στη δεκαετία του ’80, η «τεχνολογική φούσκα» στις αρχές αυτού του αιώνα ή η κατάρρευση της αγοράς ακινήτων, μια δεκαετία αργότερα.