Ο πόλεμος μεταξύ της Χαμάς και του Ισραήλ και το ενδεχόμενο κλιμάκωσης στην ευρύτερη περιοχή έχει αυξήσει την αβεβαιότητα γύρω από τις προοπτικές της οικονομίας και των χρηματοπιστωτικών αγορών, επισημαίνει η Capital Economics.

«Στα περισσότερα σενάρια είναι απίθανο να προκαλέσει διαρκές πλήγμα στις μεγάλες αγορές περιουσιακών στοιχείων αλλά αυτό μπορεί να αλλάξει και είναι σημαντικό να δούμε τα διδάγματα από προηγούμενες γεωπολιτικές κρίσεις για το πώς θα εξελιχθεί αυτή αλλά και ενδεχόμενες μελλοντικές κρίσεις», εξηγεί το βρετανικό think tank.

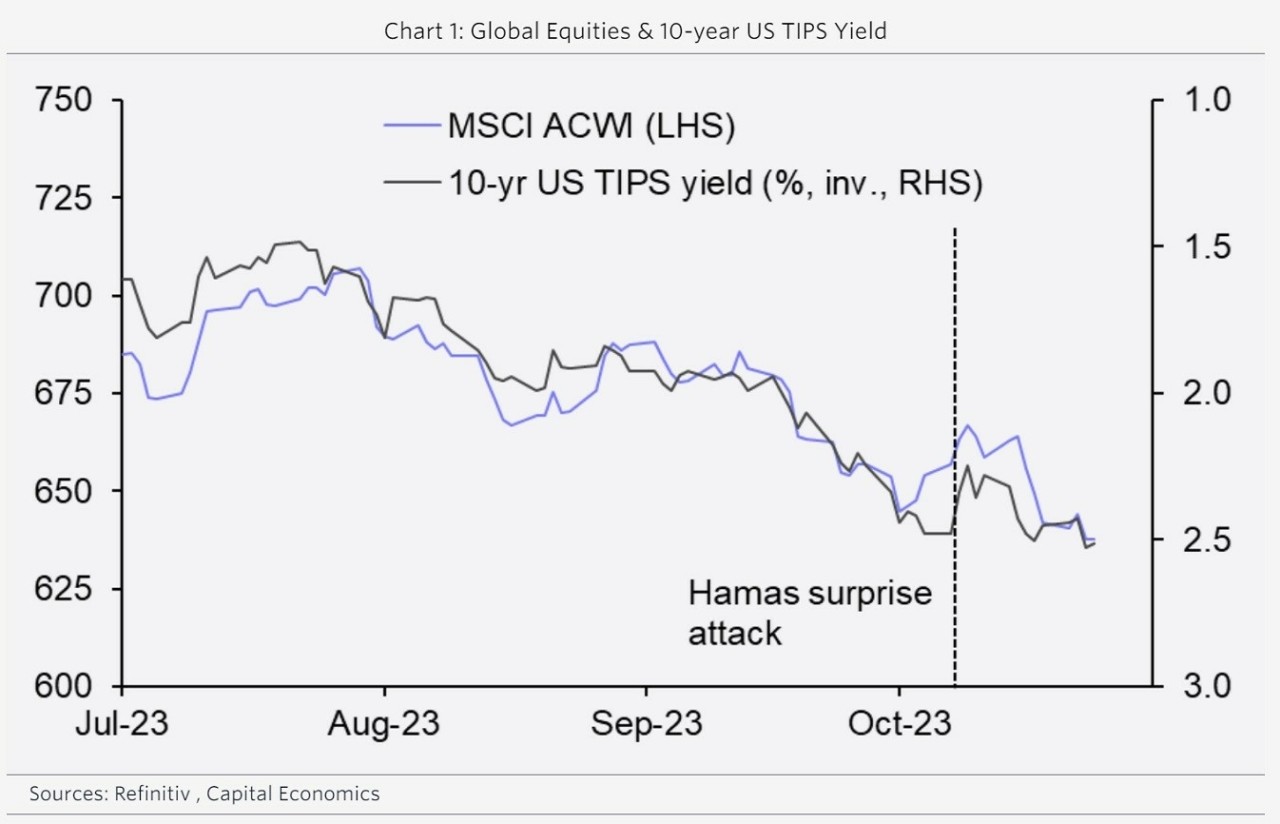

Τα γεγονότα στη Μέση Ανατολή τις τελευταίες δύο εβδομάδες δημιούργησαν (και πάλι) ανεπιθύμητη αβεβαιότητα στις χρηματοπιστωτικές αγορές, η οποία είναι πιθανό να διατηρηθεί για κάποιο χρονικό διάστημα. Μέχρι στιγμής, οι συμμετέχοντες στην αγορά δεν φαίνεται να ανησυχούν υπερβολικά ότι η σύγκρουση θα έχει σημαντικό αντίκτυπο στην παγκόσμια οικονομία.

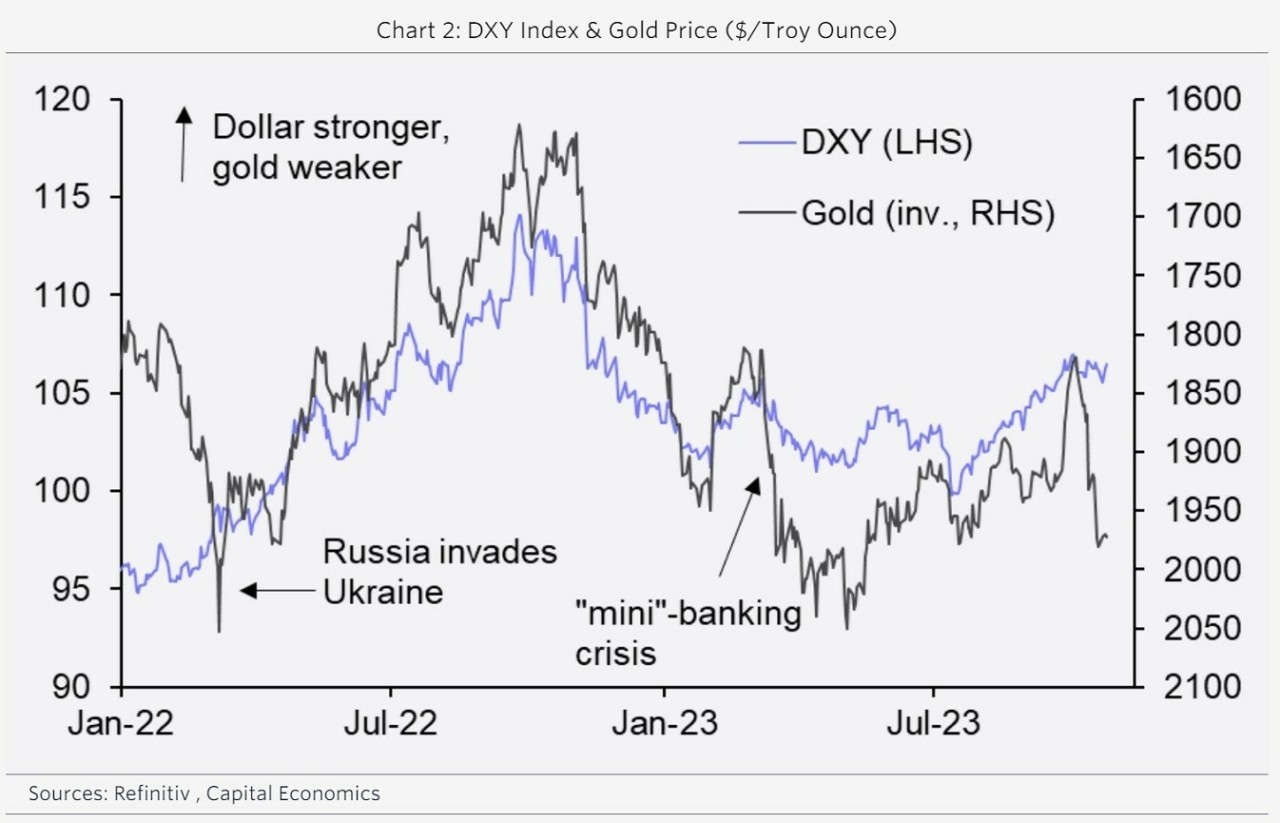

Αυτή η σχετικά αισιόδοξη αντίδραση είναι σύμφωνη με τις περισσότερες παρόμοιες συγκρούσεις στη Μέση Ανατολή και αλλού. Οι μεγάλες χρηματοπιστωτικές αγορές έχουν αποδειχθεί αρκετά ανθεκτικές σε γεωπολιτικούς κλυδωνισμούς τα τελευταία χρόνια- τέτοια γεγονότα δεν έχουν γενικά σημαντικές και μόνιμες επιπτώσεις στις μεγάλες αγορές, ακόμη και στις περιπτώσεις που το πλήγμα για τις χρηματοπιστωτικές αγορές των χωρών που αφορούν τα γεγονότα αυτά είναι ισχυρό. Ωστόσο, υπάρχουν εξαιρέσεις στον κανόνα αυτό, όπως η εισβολή της Ρωσίας στην Ουκρανία πέρυσι. Αυτές οι εξαιρέσεις παρέχουν ένα πλαίσιο για να σκεφτούμε πώς η σύγκρουση Χαμάς-Ισραήλ (ή οι μελλοντικές γεωπολιτικές κρίσεις) θα μπορούσε να επηρεάσει τις βασικές χρηματοπιστωτικές αγορές με πιο ουσιαστικό τρόπο.

Κατά την άποψη της CE, η ιστορία παρέχει τρία βασικά διδάγματα για το πώς οι γεωπολιτικοί κλυδωνισμοί διαδίδονται στις παγκόσμιες αγορές:

1. To πιο προφανές είναι ότι οι τιμές των βασικών εμπορευμάτων, ιδίως της ενέργειας, είναι ο κύριος δίαυλος μέσω του οποίου τέτοιου είδους σοκ έχουν δημιουργήσει στο παρελθόν σημαντικές επιπτώσεις στην παγκόσμια οικονομία και τις χρηματοπιστωτικές αγορές. Η βασική ανησυχία γύρω από τη σύγκρουση Χαμάς-Ισραήλ είναι επομένως ότι μπορεί να διευρυνθεί και να εμπλέξει το Ιράν, σύμμαχο της Χαμάς και σημαντικό παραγωγό ενέργειας. Αυτό θα μπορούσε να στείλει την τιμή του πετρελαίου πάνω από τα $100 το βαρέλι, τουλάχιστον προσωρινά. Η αβεβαιότητα από μόνη της δεν ήταν συνήθως αρκετή για να διατηρήσει τις τιμές της ενέργειας σε υψηλά επίπεδα για μεγάλα χρονικά διαστήματα. Με άλλα λόγια, θα χρειαζόταν μάλλον μια σημαντική κλιμάκωση – που θα περιλάμβανε πραγματική διαταραχή στις αλυσίδες εφοδιασμού πετρελαίου – για να προκληθεί ένα σοκ συγκρίσιμο με την περσινή ενεργειακή κρίση στην Ευρώπη, πόσο μάλλον με τα πετρελαϊκά σοκ της δεκαετίας του 1970. Ένα τέτοιο σενάριο έχει μικρές πιθανότητες.

2. Έχει σημασία το πότε στον οικονομικό κύκλο συμβαίνει ένα γεωπολιτικό σοκ, διότι αυτό επηρεάζει τον τρόπο με τον οποίο οι κεντρικές τράπεζες αντιδρούν σε τυχόν οικονομικές επιπτώσεις. Στα περισσότερα πρόσφατα γεωπολιτικά γεγονότα – εκτός από την περσινή ρωσική εισβολή στην Ουκρανία – η Fed ήταν σε θέση να αμβλύνει το πλήγμα. Με την οικονομική δραστηριότητα γενικά να επιβραδύνεται και τις πληθωριστικές πιέσεις να χαλαρώνουν, οι υπεύθυνοι χάραξης πολιτικής στις προηγμένες οικονομίες είναι τώρα αναμφισβήτητα σε καλύτερη θέση να αναπτύξουν τη συνήθη στρατηγική τους να «βλέπουν» μέσα και πέρα από τις αυξήσεις του πληθωρισμού που προκαλούνται από τις προσωρινές εξάρσεις των τιμών της ενέργειας. Αυτό στηρίζει το βασικό μας σενάριο ότι οι αποδόσεις των κρατικών ομολόγων θα υποχωρήσουν τους επόμενους μήνες, καθώς οι κεντρικές τράπεζες θα τερματίζουν τις αυξήσεις των επιτοκίων και θα αρχίζουν να στρέφονται προς μειώσεις.

3. Το τρίτο μάθημα είναι ότι το δημοσιονομικό και ευρύτερο πλαίσιο πολιτικής είναι επίσης σημαντικό. Εκτός από τα πετρελαϊκά σοκ, μια βασική υποκείμενη αιτία της νομισματικής και χρηματοπιστωτικής αστάθειας στη δεκαετία του 1970 ήταν οι μακροοικονομικές ανισορροπίες που δημιουργήθηκαν κατά τη διάρκεια της δεκαετίας του 1960. Αυτό τελικά επέφερε το τέλος του συστήματος των διαχειριζόμενων συναλλαγματικών ισοτιμιών του Bretton Woods, σπάζοντας τη σύνδεση μεταξύ της προσφοράς χρήματος και των αποθεμάτων χρυσού και χάνοντας το εργαλείο για τον έλεγχο του πληθωρισμού.

«Σήμερα, το μεγάλο και, όπως φαίνεται, διαρκές δημοσιονομικό έλλειμμα των ΗΠΑ φαίνεται να αποτελεί αυξανόμενη ανησυχία για τους επενδυτές, συμβάλλοντας στην άνοδο των μακροπρόθεσμων αποδόσεων των αμερικανικών κρατικών ομολόγων. Όμως, ενώ οι δημοσιονομικές προοπτικές των ΗΠΑ (και ορισμένων ευρωπαϊκών οικονομιών) είναι ανησυχητικές, το οικονομικό κόστος του συνεχιζόμενου πολέμου στην Ουκρανία και της όποιας βοήθειας αποστέλλεται στο Ισραήλ είναι ελάχιστο σε σχέση με τη δημοσιονομική ικανότητα των ΗΠΑ (και της Ευρώπης). Πιθανώς θα χρειαζόταν ένα πολύ μεγαλύτερο γεωπολιτικό σοκ για να αλλάξει ο δημοσιονομικός υπολογισμός με ουσιαστικό τρόπο. Το πιο σημαντικό είναι ότι τόσο τα πλαίσια νομισματικής όσο και δημοσιονομικής πολιτικής είναι πιο εξελιγμένα και ισχυρά από ό,τι στη δεκαετία του 1970, όταν οι υπεύθυνοι χάραξης πολιτικής επέτρεψαν στις δημοσιονομικές δαπάνες να ξεφύγουν από τον έλεγχο και αγωνίστηκαν να αντικαταστήσουν το πλαίσιο του Bretton Woods», καταλήγει η Capital Economics.

Διαβάστε ακόμη

Μητσοτάκης προς Μαχμούντ Αμπάς: «Μόνο μια πολιτική λύση μπορεί να εγγυηθεί την ειρήνη»

Big Tech: Απώλειες $200 δισ. καταγράφουν Alphabet, Tesla και Meta (γράφημα)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ