Η γενιά των millennials επενδύει όλο και περισσότερα χρήματα σε εναλλακτικά περιουσιακά στοιχεία, όπως ιδιωτικά κεφάλαια και κεφάλαια επιχειρηματικού κινδύνου, σε μια ριζική αλλαγή που σηματοδοτεί ρήξη με τις παραδοσιακές επενδυτικές τάσεις.

Η ανάλυση της Goldman Sachs Asset Management υποδεικνύει ότι η επιθυμία της γενιάς των millennials για ευκαιρίες ανάπτυξης — ιδίως στον τομέα της τεχνολογίας και της υγειονομικής περίθαλψης στις ιδιωτικές αγορές και τα κεφάλαια επιχειρηματικού κινδύνου — οδηγεί σε αυτή τη στροφή προς τις εναλλακτικές επενδύσεις.

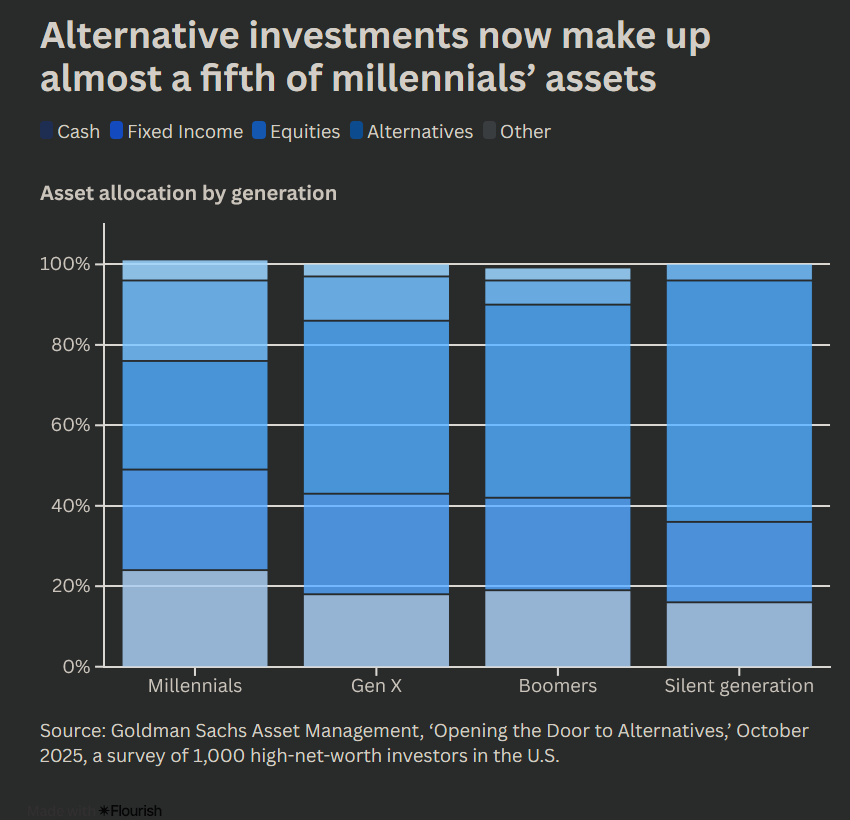

Οι εναλλακτικές επενδύσεις, που περιλαμβάνουν επίσης ακίνητα και hedge funds, αποτελούν πλέον κατά μέσο όρο το 20% των επενδυτικών χαρτοφυλακίων των millennials, σύμφωνα με τα στοιχεία της Goldman. Πρόκειται για ένα σημαντικά υψηλότερο ποσοστό σε σύγκριση με την έκθεση σε εναλλακτικές επενδύσεις των Gen X και Boomers, που ανήλθε συνολικά σε περίπου 11% και 6% αντίστοιχα. Η μελέτη έδειξε ότι οι millennials αισθάνονται πιο άνετα να επενδύουν σε πιο ριψοκίνδυνα περιουσιακά στοιχεία σε σύγκριση με άλλες ηλικιακές ομάδες.

Πάνω από το ήμισυ (54%) των millennials που συμμετείχαν στην έρευνα ανέφεραν την πρόσβαση σε αναπτυσσόμενους κλάδους ως τον κύριο παράγοντα για την αύξηση της έκθεσής τους σε εναλλακτικές επενδύσεις, υπερδιπλασιάζοντας το ποσοστό εκείνων που ανέφεραν τη διαφοροποίηση ως τον κύριο λόγο για την επένδυση σε εναλλακτικά προϊόντα (27%).

Από την άλλη πλευρά, το γκρουπ όσων γεννήθηκαν μεταξύ των αρχών της δεκαετίας του 1980 και των μέσων της δεκαετίας του 1990 — έχει πολύ λιγότερες συμμετοχές σε παραδοσιακά περιουσιακά στοιχεία, όπως μετοχές εισηγμένες στο χρηματιστήριο.

Τα στοιχεία έδειξαν ότι λίγο περισσότερο από το ένα τέταρτο (27%) των χαρτοφυλακίων των millennials αποτελείται από μετοχές. Αυτό είναι σημαντικά χαμηλότερο από το 43% της Gen X— εκείνων που γεννήθηκαν μεταξύ των μέσων της δεκαετίας του 1960 και των αρχών της δεκαετίας του 1980 — και το 48% των baby boomers που γεννήθηκαν μετά τον Β’ Παγκόσμιο Πόλεμο.

Η γενιά των millennials μεγάλωσε εν μέσω σποραδικών περιόδων οικονομικής αναταραχής, όπως η κατάρρευση των dotcom, η παγκόσμια χρηματοπιστωτική κρίση του 2008 και η κρίση του δημόσιου χρέους της Eυρωζώνης το 2011 και ως εκ τούτου θεωρεί τις δημόσια εισηγμένες μετοχές πιο επικίνδυνες από άλλες γενιές.

Ο Μαρκ Ντάουντινγκ, διευθύνων σύμβουλος επενδύσεων της πλατφόρμας σταθερού εισοδήματος της RBC BlueBay, δήλωσε ότι υπάρχει μια αυξανόμενη αίσθηση ότι οι εταιρείες ιδιωτικού χρέους και ιδιωτικών κεφαλαίων κατευθύνουν πλέον περισσότερα από τα προϊόντα τους προς τον χώρο της λιανικής, καθώς οι θεσμικοί αγοραστές φτάνουν στα όρια έκθεσής τους.

«Αυτό που με ανησυχεί σε τομείς όπως τα ιδιωτικά περιουσιακά στοιχεία είναι ότι μπορεί να καταλήξετε με ορισμένες στρατηγικές να παρουσιάζονται με λάθος τρόπο στο λάθος κοινό», δήλωσε σε συνέντευξή του στο CNBC.

Σημείωσε πως οι κερδοσκοπικές ροές μεταξύ των ιδιωτών επενδυτών και η όρεξη για επενδύσεις που «φαίνονται νέες, διαφορετικές ή εναλλακτικές» έχουν συμβάλει στην αύξηση των τιμών των κρυπτονομισμάτων, των μετοχών τεχνητής νοημοσύνης και του χρυσού.

Διαβάστε ακόμη

«Αποστολή εξετελέσθη» για την EBRD μετά από δέκα χρόνια παρουσίας στην Ελλάδα

Νίκος, Κώστας και Γιάννης Αλεξίου (Altex): Το διεθνές στοίχημα της Funky Buddha

Με ένα κλικ τα τιμολόγια: Πότε και πώς περνούν όλες οι επιχειρήσεις στο ηλεκτρονικό σύστημα

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.