Την περασμένη εβδομάδα τα στοιχεία για τις ΗΠΑ συνέχισαν να βρίσκονται σε ισχυρή βάση, με τις λιανικές πωλήσεις να αυξάνονται πάνω από τις προσδοκίες και με ενδείξεις ότι ο υποκείμενος πληθωρισμός παραμένει αυξημένος, εξηγεί η Goldman Sachs.

Η οικονομική ανθεκτικότητα αυξάνει τον κίνδυνο επέκτασης του κύκλου αύξησης των επιτοκίων και οι οικονομολόγοι της τράπεζας πρόσθεσαν στις προβλέψεις της Fed μια αύξηση των επιτοκίων κατά 25 μ.β. τον Ιούνιο. Η αγορά έχει αρχίσει να τιμολογεί τόσο ένα υψηλότερο τελικό επιτόκιο όσο και λιγότερες περικοπές μετά την κορύφωση.

«Στο πλαίσιο αυτής της ανθεκτικότητας, τα ονομαστικά επιτόκια των ΗΠΑ αυξήθηκαν τον Φεβρουάριο και τώρα έχουν επιστρέψει στα επίπεδα του περασμένου Δεκεμβρίου, όταν ξεκίνησε το ράλι, με παρόμοια ανατιμολόγηση τόσο στο εμπρόσθιο όσο και στο οπίσθιο άκρο της καμπύλης των ομολόγων. Στην πραγματικότητα, οι στρατηγικοί αναλυτές μας εκτιμούν ότι, δεδομένου του υψηλού πήχη για την επιτάχυνση της Fed (στις 50 μ.β. τη συνεδρίαση), τα σημάδια των πιο ανθεκτικών πληθωριστικών πιέσεων από εδώ και πέρα θα γίνουν πιο αισθητά στην πιο απομακρυσμένη καμπύλη, περιορίζοντας την επιπεδοποίηση της καμπύλης», εκτιμά η επενδυτική τράπεζα.

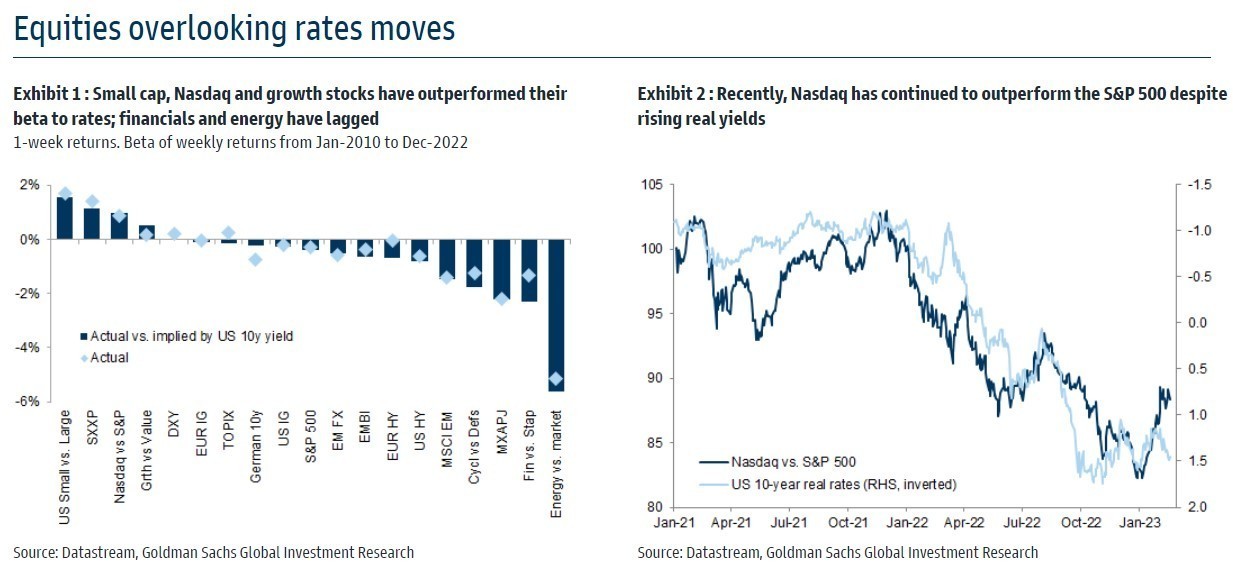

Μέχρι στιγμής, τα ριψοκίνδυνα περιουσιακά στοιχεία έχουν «χωνέψει» καλά την ανατιμολόγηση των επιτοκίων, ενώ το ευρύ ράλι «αύξησης του κινδύνου» έχει επιβραδυνθεί από την αρχή του έτους, οι μετοχές μακράς διάρκειας, μικρής κεφαλαιοποίησης και ανάπτυξης συνέχισαν να υπεραποδίδουν έναντι των μετοχών αξίας (value) την τελευταία εβδομάδα. Στην πραγματικότητα, έχει δημιουργηθεί ένα μεγάλο χάσμα μεταξύ της σχετικής απόδοσης του Nasdaq έναντι του S&P 500 και των πραγματικών επιτοκίων, ενώ ταυτόχρονα, η ενέργεια έχει μείνει πίσω παρά τα ισχυρά αποτελέσματα κερδών, ιδίως στην Ευρώπη.

Τι δείχνει η μεταβλητότητα αγορών και επιτοκίων

Η πρόσφατη ανατιμολόγηση των επιτοκίων προς τα πάνω έχει επίσης προκαλέσει αύξηση της μεταβλητότητας των επιτοκίων, η οποία παραμένει αυξημένη τόσο σε απόλυτους όρους όσο και σε σχέση με τις μετοχές. Αυτό υποδηλώνει ότι η αβεβαιότητα της αγοράς γύρω από τα επιτόκια πολιτικής θα μπορούσε να διατηρήσει τη μεταβλητότητα των επιτοκίων υψηλότερη για μεγαλύτερο χρονικό διάστημα, ακόμη και αν ο πληθωρισμός υποχωρήσει αλλά η μεταβλητότητα του πληθωρισμού παραμείνει αυξημένη. «Όπως δείξαμε σε προηγούμενες εκθέσεις, η σχετική επικινδυνότητα των ομολόγων έναντι των μετοχών μπορεί να εξηγήσει εν μέρει γιατί τα ασφάλιστρα κινδύνου των μετοχών έχουν συμπιεστεί τόσο πολύ και παραμένουν χαμηλά παρά τους κινδύνους που απορρέουν, την πίεση στα περιθώρια κέρδους και την περιορισμένη ανοδική πορεία των κερδών για το 2023», εξηγεί η Goldman Sachs.

Τα χαμηλά ασφάλιστρα κινδύνου, που οφείλονται στο ότι οι αγορές «ξεθωριάζουν» τους κινδύνους ανάπτυξης, παραμένουν μία από τις βασικές πηγές ανησυχίας του οίκου για τα ριψοκίνδυνα περιουσιακά στοιχεία από εδώ και πέρα, καθώς καθιστούν τις αγορές πιο ευάλωτες σε μακροοικονομικές εκπλήξεις. «Ενώ έχουμε γίνει πιο ουδέτεροι από άποψη τακτικής βοηθούμενοι από την καλύτερη μακροοικονομική κατάσταση, θα εστιάσουμε στην αντιστάθμιση κινδύνων στον χώρο των μετοχών, δεδομένου ότι η μεταβλητότητα έχει παραμείνει χαμηλή – οι όγκοι στον χώρο των δικαιωμάτων προαίρεσης ήταν πολύ αυξημένοι πρόσφατα», καταλήγουν οι αναλυτές του αμερικανικού οίκου.

Διαβάστε ακόμα

Market Pass: «Καταιγισμός» αιτήσεων, ξεπέρασαν τις 250.000 – Οι δικαιούχοι και η διαδικασία (vids)

Το απίστευτο νούμερο που θα εισπράξει η εταιρεία της Αγγελικής Φράγκου από τα ναυλοσύμφωνα