Η JP Morgan επισημαίνει ότι o νέος κίνδυνος, o οποίος σχετίζεται φυσικά με τους άλλους κινδύνους για το παγκόσμιο εμπόριο, τις γεωπολιτικές εξελίξεις και τον πληθωρισμό, είναι οι εκλογές στις ΗΠΑ φέτος. «Οι πελάτες ρωτούν όλο και περισσότερο για τις επιπτώσεις των εκλογών στις αγορές, και αντίστροφα τι μπορούμε να ‘διαβάσουμε’ σήμερα από τις αγορές για τις εκλογές. Αυτό ισχύει, τόσο στις ΗΠΑ, όσο και στο εξωτερικό, όπου υπάρχουν δυνητικά σημαντικές επιπτώσεις από τις αμερικανικές εκλογές στις γεωπολιτικές ισορροπίες και το παγκόσμιο εμπόριο», υπογραμμίζει ο Marko Kolanovic της JPM.

«Το 2016, οι αναλύσεις των μέσων κοινωνικής δικτύωσης έδειχναν ότι θα υπάρξει πιθανή ανατροπή στις εκλογές, κάτι που επισημάναμε στην έρευνά μας. Από τότε, πολλά έχουν αλλάξει, όπως οι μηχανισμοί των εκλογών (π.χ. επιστολική ψήφος), η αξιοπιστία και η αντιπροσώπευση της κοινωνικής κρίσης COVID, και αυτό πιθανώς έβλαψε τις προοπτικές επανεκλογής του Trump αλλά και το πώς επηρεάζουν τα σημερινά επίπεδα αυτών των μεταβλητών τα εκλογικά αποτελέσματα», συνεχίζει ο συν-επικεφαλής ανάλυσης των αγορών της JPM.

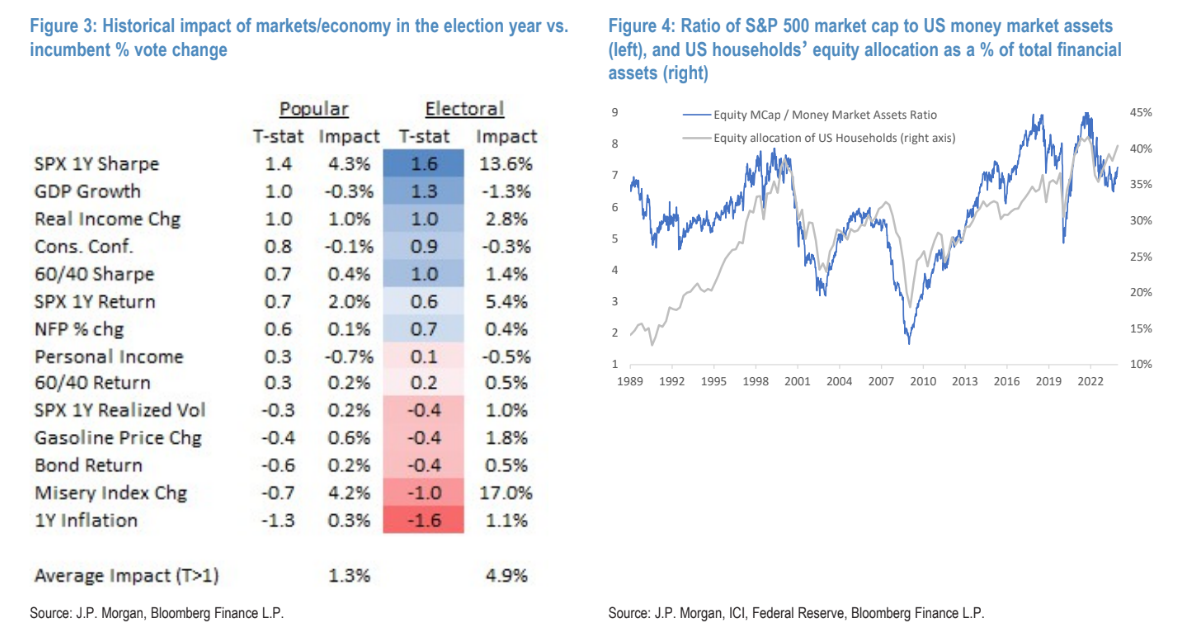

Κατά τη διάρκεια του περασμένου έτους αλλά και φέτος, η αγορά μετοχών του S&P 500 βρίσκεται σε ισχυρό ράλι, συνδυασμένο με χαμηλή μεταβλητότητα. Αυτό το στοιχείο, με μια πρώτη μείωση του πληθωρισμού, αν συνεχιστούν, θα βοηθούσαν σημαντικά τον υφιστάμενο πρόεδρο. Αν οι εκλογές διεξάγονταν σήμερα, η ιστορική ανάλυση θα έδειχνε, ένα αυξημένο πλεονέκτημα της τάξεως του 1% με 2% για τον εκάστοτε κάτοχο της εξουσίας στη λαϊκή ψήφο και περίπου 3% με 5% πλεονέκτημα λόγω των εξελίξεων στην αγορά και την οικονομία κατά το προηγούμενο έτος.

«Πρέπει, ωστόσο, να εξετάσει κανείς αυτά τα δεδομένα σε συνδυασμό με τις τρέχουσες πιθανότητες που μπορούν να εκτιμηθούν από τις δημοσκοπήσεις και τις αγορές στοιχηματισμού. Για παράδειγμα, εάν υπάρχει 1% με 2% πλεονέκτημα του υφιστάμενου προέδρου λόγω του ράλι της αγοράς και της μείωσης του πληθωρισμού, αυτό είναι πιθανό να έχει ήδη αποτιμηθεί στις αποδόσεις των εκλογών. Έτσι, προκειμένου οι αποδόσεις των εκλογών να βελτιωθούν για τον πρόεδρο, το ράλι στην αγορά θα πρέπει να είναι ακόμη υψηλότερο ή και ο πληθωρισμός να πέσει ακόμη χαμηλότερα, κάτι που μπορεί να είναι δύσκολο, δεδομένης της εξαιρετικής απόδοσης της αγοράς κατά τη διάρκεια των τελευταίων 3 μηνών και τις ενδείξεις εξομάλυνσης του πληθωρισμού. Η χρονική στιγμή των επιδόσεων της αγοράς είναι σημαντική. Σε ένα έτος με ισχυρές αγορές μπορεί να είναι αρνητικό για τον πρόεδρο, αν η δυναμική της αγοράς είναι τους πρώτους μήνες έτους και η αγορά δεν μπορεί να διατηρηθεί ψηλά ενόψει των εκλογών του Νοεμβρίου», επισημαίνει η τράπεζα.

«Η τυπική ερώτηση από τους πελάτες είναι αν οι εκλογές και ορισμένα αποτελέσματα είναι θετικά ή αρνητικά για τον κίνδυνο και τι τιμολογείται σήμερα στην αγορά. Συνήθως υπάρχει εποχικότητα γύρω από τις εκλογές, όπου οι αγορές είναι υποτονικές πριν από τις εκλογές (μείωση ρίσκου λόγω της αβεβαιότητας του γεγονότος), ακολουθούμενη από ένα ράλι μόλις εξαλειφθεί η αβεβαιότητα. Αυτό το φαινόμενο έχει κατά μέσο όρο απόδοση περίπου 3% για τους δείκτες μετοχών (π.χ. 1% υποαπόδοση ένα μήνα πριν από τις εκλογές και 2% υπεραπόδοση ένα μήνα μετά τις εκλογές). Ενώ δεν έχουμε επί του παρόντος άποψη για την άμεση αντίδραση της αγοράς για διαφορετικά αποτελέσματα, η άποψή μας είναι ότι δεν υπάρχει πιθανώς καμία ανοδική τάση της αγοράς που να σχετίζεται με το αποτέλεσμα, είτε είναι επικράτηση της υφιστάμενης ηγεσίας (status quo), είτε αυξημένη αβεβαιότητα που σχετίζεται με το παγκόσμιο εμπόριο και τις γεωπολιτικές ή εγχώριες εντάσεις. Για το λόγο αυτό, θεωρούμε τις αμερικανικές εκλογές ως μία από τις πολλές υποτιμημένες γεωπολιτικές πηγές κινδύνου κατά το δεύτερο εξάμηνο του τρέχοντος έτους», συνεχίζει ο Kolanovic.

«Αναφορικά με το ποιες είναι οι επιπτώσεις των σημερινών συνθηκών στην αγορά και την οικονομία στις εκλογές, σε γενικές γραμμές, η οικονομία έχει όντως επιπτώσεις στις εκλογές, όπως συχνά αποδίδεται αλλά ποιο μέρος της οικονομίας ή των αγορών έχει μεγαλύτερη σημασία για τις εκλογές είναι αβέβαιο. Είναι η απόδοση του χρηματιστηρίου, το ΑΕΠ, η απασχόληση, ο πληθωρισμός; Αποδεικνύεται ότι αυτό που έχει τη μεγαλύτερη σημασία για τις εκλογές είναι ο λόγος Sharpe των αγορών μετοχών (σ.σ. δείκτης μέτρησης του κινδύνου στις αγορές) ως θετικός παράγοντας για την υφιστάμενη ηγεσία και το επίπεδο του πληθωρισμού στην αρνητική πλευρά. Έτσι δεν είναι σημαντικό μόνο για τον εκάστοτε πρόεδρο να έχει η αγορά καλές επιδόσεις ενόψει των εκλογών, αλλά και να το κάνει με χαμηλή μεταβλητότητα, χωρίς αναταραχές στην αγορά. Για παράδειγμα, αυτό απουσίαζε δύο χρόνια πριν από τις εκλογές του 2020 λόγω της μεταβλητότητας που προκλήθηκε από τον εμπορικό πόλεμο και την κρίση της COVID-19 και πιθανότατα έβλαψε τις προοπτικές επανεκλογής του Trump», εξηγεί η JPM.

Τι δείχνει η αγορά στοιχήματος για τις αμερικανικές εκλογές

Οι αγορές στοιχημάτων είναι “πιο κοντά στο τελικό αποτέλεσμα στο 74% των περιπτώσεων”, “υπερέχοντας σημαντικά έναντι των δημοσκοπήσεων” όταν η πρόβλεψη είναι πάνω από 100 ημέρες πριν την εκλογή. Για το 2020, η έρευνα διαπίστωσε ότι στις πολιτείες Swing (σ.σ. οι πολιτείες που θα μπορούσαν να κερδηθούν και από τους δύο υποψηφίους), τα δεδομένα των στοιχηματικών αγορών υπεραπέδωσαν των μοντέλων που βασίζονται στις δημοσκοπήσεις από τον Απρίλιο έως το Σεπτέμβριο. Αυτό πιθανότατα καθιστά τις αγορές προβλέψεων σχετικές με τους επενδυτές τώρα και μέσα στο καλοκαίρι.

«Σύμφωνα με την Electionbettingodds, πάνω από 400 εκατ. δολάρια στοιχηματίστηκαν στις εκλογές του 2020, με τους όγκους να αυξάνονται σε σχέση με τις προηγούμενες εκλογές. Μέχρι στιγμής για τις εκλογές του 2024 στις ΗΠΑ, η Electionbettingodds έχει δει όγκο στοιχημάτων ύψους 50 εκατ. δολαρίων, η Polymarket 40 εκατ. δολάρια και η Smarkets 3 εκατ. δολάρια. Επί του παρόντος, οι αποδόσεις στοιχημάτων ευνοούν ελαφρώς την προεδρία Trump (κατά περίπου 1%), αλλά η εικόνα περιπλέκεται, καθώς υπάρχει μια σημαντική πιθανότητα ο Biden να μην είναι υποψήφιος, παρά το γεγονός ότι δεν υπάρχουν προκριματικές εκλογές στους Δημοκρατικούς. Για παράδειγμα, οι αποδόσεις του Biden μειώθηκαν σημαντικά στις 9 Φεβρουαρίου και την ίδια στιγμή οι αποδόσεις αυξήθηκαν για άλλους πιθανούς υποψήφιους των Δημοκρατικών, όπως της Obama (σήμερα στο 9,3%), του Newsom (7%) ή της Harris (4%).

Διαβάστε ακόμη

Καρώνης εναντίον JP Morgan: Πώς φτάσαμε στο «Δεν παραδίδω τη Viva Wallet»

POS: Aντίστροφη μέτρηση για την διασύνδεση με ταμειακές μηχανές (vid)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ