Υπάρχουν δυο κατηγορίες ανθρώπων που έχουν λόγους να φοβούνται τον Ταγίπ Ερντογάν – και το δείχνουν.

Η πρώτη είναι οι τούρκοι πολίτες. Η έξαρση του καυγά με τη Γαλλία τρομάζει πρώτα από όλα τους συμπατριώτες του αποταμιευτές, μισθωτούς κι επιχειρηματίες οι οποίοι με το που ανοίγουν τα ανταλλακτήρια συναλλάγματος συρρέουν για να ξεφορτωθούν το τουρκικό νόμισμα σε όλο πιο τιμωρητική σχέση ανταλλαγής με το δολάριο.

Και σήμερα οι πωλήσεις τουρκικών λιρών στις εργάσιμες ώρες της Τουρκίας γκρέμισαν το τουρκικό νόμισμα σε νέο ιστορικό χαμηλό: Πλέον χρειάζονται 8,16 λίρες για να αγοράσουν ένα δολάριο – και για αυτόν που τις αλλάζει εντός Τουρκίας προσθέστε και μια βαριά προμήθεια για το τουρκικό κράτος, γιατί “ο καλός ο έμπορος… κερδίζει από παντού”.

Το τουρκικό νόμισμα έχει χάσει τη στήριξη του και αναμένει την επόμενη προσχεδιασμένη κωλοτούμπα του Ερντογάν για να σταθεροποιηθεί πριν υποχωρήσει περαιτέρω. Στο μεταξύ η κεντρική τράπεζα και τα μυστικά κονδύλια του Ερντογάν καίνε συνάλλαγμα για να αποτρέψουν μια πλήρη κατάρρευση και σήμερα.

Το παρακάτω γράφημα δείχνει πόσα αμερικανικά σεντς αξίζει μια λίρα από το πρωί, και αποτυπώνει την ένταση της απώλειας στήριξης της αξίας του νομίσματος.

Η άλλη κατηγορία που τρέμει τον Ερντογάν και την κατάρρευση της τουρκικής οικονομίας είναι οι ισπανοί τραπεζίτες.

Αυτή τη στιγμή, το ισπανικό τραπεζικό σύστημα είναι δυσανάλογα εκτεθειμένο στην Τουρκία.

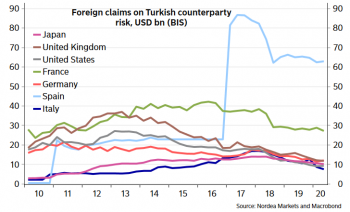

Ενώ εδώ και χρόνια οι υπόλοιπες ευρωπαϊκές τράπεζες μειώνουν τα κεφάλαια που έχουν στην Τουρκία μειώνοντας τα δανειακά τους χαρτοφυλάκια και τις επενδύσεις τους στη χώρα, η έκθεση του ισπανικού τραπεζικού συστήματος εκτοξεύτηκε τα τελευταία χρόνια: από λίγο πάνω από 25 δισ. ευρώ το 2016 σε… κοντά σε 90 δισ. δολάρια το 2017.

Η κίνηση που αύξησε την ισπανική έκθεση στην τουρκική οικονομία ήταν η εξαγορά της τράπεζας Garanti από την BBVA. Η λογική είναι ότι η ισπανική τράπεζα ήθελε να επωφεληθεί από τα υψηλά επιτόκια της Τουρκίας σε μια δύσκολη φάση για την ισπανική οικονομία και το ισπανικό τραπεζικό σύστημα.

Το πρόβλημα είναι ότι όπου υπάρχει υπόσχεση υπερβολικών κερδών, υπάρχει το ρίσκο της παγίδας. Το ισπανικό σύστημα πήρε το ρίσκο: όταν οι άλλες ευρωπαϊκές τράπεζες “έφευγαν” αυτές πήγαιναν.

Στο παρακάτω διάγραμμα βλέπετε την μείωση της έκθεσης των ευρωπαϊκών τραπεζών μετά το 2016: Η έκθεση των ιταλικών, ιαπωνικών, βρετανικών, γερμανικών, αμερικανικών τραπεζών έπεσε στο μισό – περίπου δέκα δισεκ. δολάρια για έκαστη. Τα στοιχεία είναι της Τράπεζας Διεθνών Διακανονισμών και δεν επιδέχονται αμφισβήτισης.

Η διαδικασία έχει αναλογίες με τη “διακριτική αποχώρηση” των ευρωπαϊκών τραπεζών από την ελληνική οικονομία πριν από την κατάρρευση.

Ενδιαφέρον παρουσιάζει η βαθμιαία υποχώρηση των γαλλικών τραπεζών. Από πολύ υψηλότερη αφετηρία ($40 δισ.) έχει υποχωρήσει στα τριάντα σήμερα.

Δηλαδή η έκθεση των τραπεζών της Γαλλίας, την οποία ο Ερντογάν έχει στοχοποιήσει, ισούται ακόμα και σήμερα με την συνολική έκθεση των αμερικανικών, των ιταλικών και των γερμανικών τραπεζών στην τουρκική οικονομία.

Η έκθεση του ισπανικού τραπεζικού συστήματος είναι μια κατηγορία από μόνο του:

Τα ισπανικά κεφάλαια που είναι εγκλωβισμένα στην Τουρκία είναι περισσότερα από των υπόλοιπων ευρωπαϊκών χωρών του παραδείγματος μαζί (εκτός Γαλλίας)!

Πλησιάζουν τα 65 δισεκατομμύρια ευρώ, περίπου το ποσό που αναμένει η Ισπανία από το ευρωπαϊκό ταμείο ανάκαμψης.

Τι σημαίνει αυτό; ότι η Ισπανία έχει τον μεγαλύτερο “κίνδυνο αντισυμβαλλομένου” σε σχέση με την τουρκική οικονομία.

Άρα μαζί με τις γερμανικές επενδύσεις ή τις ιταλικές μπίζνες, προσθέστε και τον ισπανικό παράγοντα σε αυτούς που θέλουν να αποτρέψουν μια άτακτη τουρκική χρεοκοπία.

Το χρηματιστήριο της Μαδρίτης αποτυπώνει αυτή την αγωνία. Η μετοχή της BBVA, της μητρικής της Garanti, ακολουθεί αντίστοιχη τροχιά με αυτή της τουρκικής λίρας:

Από 7,5 ευρώ το 2016, σήμερα διαπραγματεύεται στο ένα τρίτο της αξίας της, στα 2,5 ευρώ περίπου.

Η απώλεια της αξίας της λίρας μόνο τους τελευταίους 12 μήνες έχει υποχωρήσει κατά σχεδόν 30%.

CREDIT ΦΩΤΟΓΡΑΦΙΑΣ : ARIS MESSINIS / AFP / VISUALHELLAS.GR