Το πιο τολμηρό δημοσιονομικό σχέδιο στην ιστορία της ευρωζώνης δημιουργεί βάσιμες ελπίδες σε τραπεζίτες, επενδυτές και διαχειριστές περιουσιακών στοιχείων από τη Ζυρίχη έως το Λονδίνο.

Το πακέτο επιχορηγήσεων και δανείων ύψους 750 δισ. ευρώ της Ευρωπαϊκής Επιτροπής αυξάνει τις προσδοκίες της βαθύτερης δημοσιονομικής ολοκλήρωσης σε επενδυτές ωθώντας τους σε σενάρια που μέχρι και πριν λίγες εβδομάδες δεν υπήρχαν ούτε καν στην φαντασία. Έχει τροφοδοτήσει μια αισιόδοξη διάθεση στην αγορά και ωθεί τα περιουσιακά στοιχεία αυξημένου ρίσκου ψηλότερα.

Το κόστος δανεισμού για την Ιταλία και την Ισπανία έχει αρχίσει να μειώνεται και ο πανευρωπαϊκός δείκτης Stoxx Europe 600 βρίσκεται σε πορεία να ξεπεράσει σε κέρδη τον S&P 500 για δεύτερη συνεχόμενη εβδομάδα. Ο ισπανικός δείκτης IBEX 35 έχει καταγράψει αύξηση κατά 7,7% από τη Δευτέρα.

Μια ένωση μεταβιβάσεων, που θα μείωνε το χάσμα μεταξύ των πλουσιότερων χωρών, θα αποτελούσε την σκανδάλη για τις ευρωπαϊκές χρηματοπιστωτικές αγορές δήλωσε ο Sylvain Goyon, στρατηγικός αναλυτής στο Oddo BHF, μια γαλλο-γερμανική ομάδα χρηματοοικονομικών υπηρεσιών.

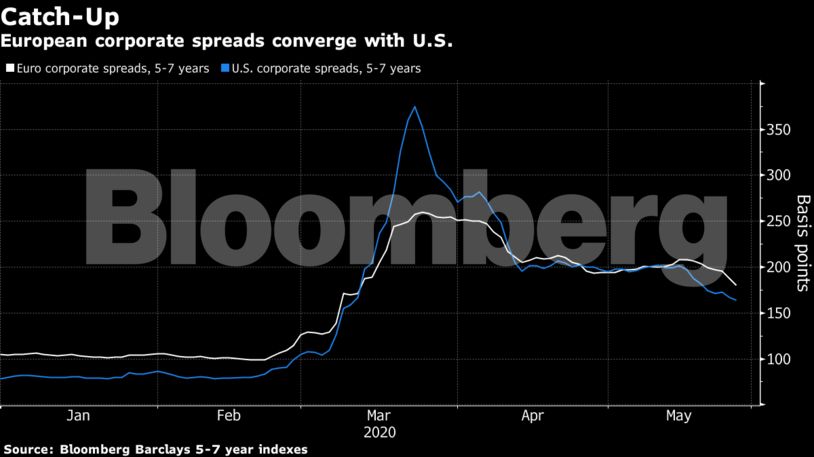

Κάτι τέτοιο θα αντιμετώπιζε επίσης τα ρήγματα που απειλούν το ευρώ, είπε, προσθέτοντας ότι «το κόστος του κεφαλαίου θα συγκλίνει με αυτό των ΗΠΑ». Χαρακτήρισε το σχέδιο διάσωσης ως «καταλυτικό» και συνέστησε στους επενδυτές να μειώσουν τις θέσεις τους σε μετοχές των ΗΠΑ υπέρ των ευρωπαϊκών μετοχών.

Το σίγουρο είναι ότι το πακέτο διάσωσης της Ευρωπαϊκής Επιτροπής δεν προβλέπει την πλήρη αμοιβαιοποίηση του χρέους και χρειάζεται την έγκριση και από τις χώρες που το αντιμετωπίζουν με σκεπτικισμό, τουλάχιστον. Η Αυστρία, η Δανία, η Ολλανδία και η Σουηδία έχουν δηλώσει την αντίθεσή τους και το πακέτο χρειάζεται έγκριση και από τις 27 κυβερνήσεις της ΕΕ, των οποίων οι ηγέτες θα συναντηθούν στις 19 Ιουνίου.

Επιπλέον, δεν υπάρχει καμία ενδειξη ότι το πακέτο τόνωσης που ανακοινώθηκε θα είναι κάτι παραπάνω από μια μοναδική απάντηση (που δεν θα επαναληφθεί) σε μια άνευ προηγουμένου κρίση. Ακόμα όμως κι έτσι, οι επενδυτές το αντιμετωπίζουν ως μια επιθετικά θετική κίνηση.

Σε συνέντευξή του στο Bloomberg ο επικεφαλής παγκόσμιων επενδύσεων της Credit Suisse Group AG, Michael Strobaek, δήλωσε πως «Είναι ένα εντελώς νέο έδαφος για την Ευρωπαϊκή Ένωση, και αυτό από μόνο του θα καταστήσει την Ευρωπαϊκή Ένωση ως επένδυση πολύ πιο ελκυστική για τους παγκόσμιους επενδυτές».

Κάτι τέτοιο θα σημάνει μια αλλαγή για τις ευρωπαϊκές αγορές, οι οποίες είναι λιγότερο δημοφιλείς από εκείνες των ΗΠΑ. Για παράδειγμα, τα ευρωπαϊκά αμοιβαία κεφάλαια υπέστησαν φέτος μεγαλύτερες εκροές από οποιαδήποτε άλλη περιοχή, χάνοντας περίπου 31 δισεκατομμύρια δολάρια, σύμφωνα με στοιχεία της EPFR Global και της Bank of America.

Οι αγοραστές ομολόγων χαιρετίζουν το φιλόδοξο σχέδιο της ΕΕ που περίμεναν

Ο Gary Kirk, διαχειριστής κεφαλαίων με χαρτοφυλάκιο 17,8 δισ. λιρών στο TwentyFour Asset Management με έδρα το Λονδίνο, εμμένει στην αμερικανική του προτίμηση. «Είναι νωρίς για να ενθουσιαζόμαστε υπερβολικά», δήλωσε ο Kirk, ο οποίος περιμένει να δει πώς θα διαμορφωθούν οι λεπτομέρειες και τις τυχόν απώλειες από τις πιο αυστηρές κυβερνήσεις της Βόρειας Ευρώπης.

Και βέβαια το να στοιχηματίζει κανείς υπέρ της Ευρώπης έχει οδηγήσει σε επαναλαμβανόμενες απογοητεύσεις. Ακόμα και πριν την εμφάνιση της πανδημίας, οι αγορές έχουν κρατηθεί χαμηλά από τις εταιρείες που είναι ευάλωτες στους κύκλους τις οικονομίας (κυκλικές εταιρείες), τις τράπεζες, τις αυτοκινητοβιομηχανίες και τους παραγωγούς ενέργειας. Η Ευρώπη δεν διαθέτει μεγάλες τεχνολογικές εταιρείες όπως τις Facebook, Apple, Amazon, Netflix και Google (FAANG) που πρωταγωνιστούν και οδηγούν τα κέρδη στις Η.Π.Α.

«Το δημοσιονομικό πακέτο της ΕΕ είναι σίγουρα χρήσιμο», δήλωσε ο Michael Metcalfe, επικεφαλής μακροοικονομικής στρατηγικής στην State Street Global Markets. «Ωστόσο, με δεδομένο το τρέχον οικονομικό περιβάλλον παγκοσμίως εξακολουθεί να ευνοεί συγγκεκριμένους κλάδους και κυρίως την τεχνολογία, αυτό θα παρεμποδίσει την πλήρη σύγκλιση με την πορεία των assets των ΗΠΑ».

Αντίθετα, οι στρατηγικοί αναλυτές της Mizuho International Plc προβλέπουν κέρδη για ομόλογα τραπεζών και εταιρειών, ακόμη και εκείνων που αξιολογούνται ως «σκουπίδια». Σε πρόσφατο ενημερωτικό τους σημείωμα, προχώρησαν σε θέση long στα εταιρικά ομόλογα επενδυτικής βαθμίδας και εκτίμησαν ότι η απόδοση τους έναντι των δημοσίων ομολόγων θα μπορούσε να συγκλίνει στις 120 μονάδες βάσης από τις περίπου 170 μονάδες βάσης σήμερα.

Σύμφωνα με τον Peter Chatwell επικεφαλής στρατηγικής στη Mizuho «Με την ανακοίνωση του σχεδίου της Ευρωπαϊκής Επιτροπής για την ανάκαμψη, εκτιμούμε ότι υπάρχει περιθώριο περαιτέρω θετικών κινήσεων στα assets αυξημένου κινδύνου της ευρωζώνης».