Οι αναλυτές οι οποίοι συνιστούσαν προσοχή σε ό,τι αφορά τις επενδύσεις στις ευρωπαϊκές μετοχές ακόμη κι εν μέσω του ράλι του Ιανουαρίου φαίνεται πως αποδεικνύονται σώφρονες, τη στιγμή που τα επικαιροποιημένα δεδομένα υποδεικνύουν πως οι εν λόγω αγορές δεν πρόκειται να καταγράψουν σημαντική ανάπτυξη φέτος.

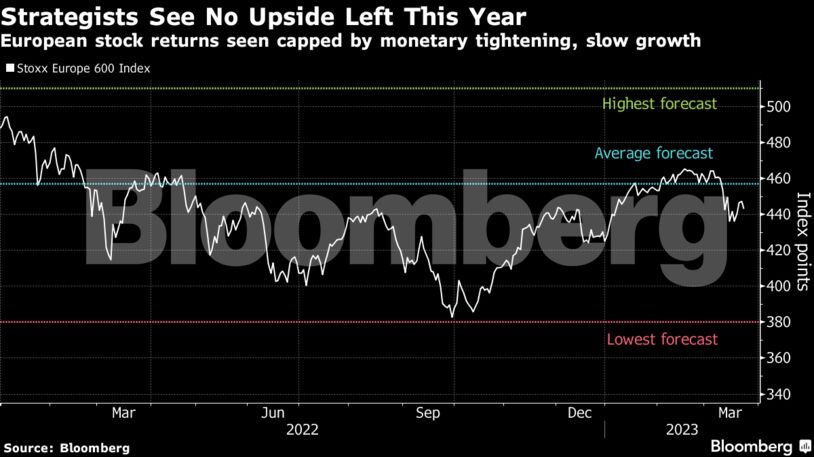

Μετά από μία ετήσια αύξηση της τάξης του 4%, ο δείκτης Stoxx Europe 600 Index θα καταγράψει άνοδο στις 457 μονάδες μέχρι το τέλος του έτους κατά μέσο όρο, σύμφωνα με πρόσφατες δημοσκοπήσεις του Bloomberg. Αν και οι περισσότεροι αναλυτές δεν προτιμούν να προχωρούν σε γενικευμένες προβλέψεις, πολλοί εκ των πρόσφατα ενθουσιασμένων bulls τώρα πια αλλάζουν τις εκτιμήσεις τους.

Όπως αναφέρει το Bloomberg, η αναλυτής της Citigroup Inc., Μπεάτα Μάνθεϊ, έχει μειώσει τις εκτιμήσεις της για τον Stoxx 600. Υπολογίζει πως o δείκτης θα κυμανθεί στις 445 μονάδες μέχρι το τέλος του έτους, σε σχέση με την πρόσφατη εκτίμησή της των 475 μονάδων. Η εταιρική κερδοφορία θα περιοριστεί κατά 5% με 10% φέτος, ενώ «η μεταβλητότητα στο παγκόσμιο τραπεζικό σύστημα ενδέχεται να δημιουργήσει ανησυχίες για τη δημιουργία ύφεσης και την επιδείνωση των βασικών πυλώνων της οικονομίας».

Η πιθανότητα μίας σοβαρής ύφεσης έχει αυξηθεί τον Μάρτιο. Η κατάρρευση της SVB και περιφερειακών αμερικανικών τραπεζών και η διάσωση της συστημικά σημαντικής Credit Suisse έχουν δημιουργήσει κλυδωνισμούς. Παρ’ όλα αυτά, οι κεντρικές τράπεζες στις ΗΠΑ, την Ευρωζώνη, την Ελβετία και τη Βρετανία έχουν προχωρήσει με αύξηση των επιτοκίων τους.

«Τα επιτόκια έχουν αυξηθεί σε ποσοστό-ρεκόρ 40 ετών, κάτι το οποίο έχει οδηγήσει σε επιδείνωση των μακροοικονομικών συνθηκών, δη της χρηματοδότησης και της νομισματικής πολιτικής», τόνισε η αναλυτής της BofA, Μίλα Σαβόβα, προσθέτοντας πως «αναμένουμε πως αυτές οι τάσεις θα οδηγήσουν σε ύφεση τους επόμενους μήνες, αφού η πραγματική επίδραση της σύσφιξης της νομισματικής πολιτικής δεν έχει γίνει αισθητή ακόμα».

Η Σαβόβα και η ομάδα της αναμένουν πως ο Stoxx 600 θα καταγράψει μείωση της τάξης του 18% μέχρι το γ’ τρίμηνο, προς τις 365 μονάδες, αν και αυτό θα ακολουθηθεί από μία ανάκαμψη το β’ εξάμηνο στις 430 μονάδες.

Το εύρος των προβλέψεων όσον αφορά την πορεία του δείκτη παραμένει αβέβαιο. Οι πιο αισιόδοξες εκτιμήσεις προέρχονται από την ΖΚΒ, με επίπεδο-στόχο των 510 μονάδων, αυξημένο κατά 14% από τα επίπεδα της περασμένης Τετάρτης. Η TFS Derivatives έχει την πιο απαισιόδοξη εκτίμηση στις 380 μονάδες.

Οι αναλυτές της Deutsche Bank, Μαξιμίλιαν Ουλίρ και Κάρολιν Ράαμπ, υπολογίζουν πως ο δείκτης θα κλείσει το έτος στις 495 μονάδες. Oι δύο αναλυτές λαμβάνουν, μεν, υπόψη τα βραχυπρόθεσμα ρίσκα από τα αυξημένα επιτόκια, αλλά αναμένουν πως οι ευρωπαϊκές μετοχές θα βγουν κερδισμένες από την οικονομική ανάκαμψη της Κίνας.

Οι γενικά απαισιόδοξες εκτιμήσεις είναι φανερές και από την πλευρά των επενδυτών. Σύμφωνα με πρόσφατη έρευνα της BofA, το 66% των ερωτηθέντων Ευρωπαίων fund managers υπέδειξαν αναμενόμενη μείωση των δεικτών στην περιοχή λόγω της σύσφιξης της νομισματικής πολιτικής, σε σχέση με το αντίστοιχο 53% του Φεβρουαρίου. Σε βάθος ενός έτους, όμως, το 55% εξ αυτών υπολογίζουν πως τα πράγματα θα βελτιωθούν.

Η αγορά αντιμετωπίζει και μία πρόκληση όσον αφορά τις επενδυτικές τοποθετήσεις, δη των 6 τελευταίων μηνών αυξημένων επενδύσεων και το 19% overweight στις Ευρωπαϊκές μετοχές. Ως αποτέλεσμα, οι επενδυτές τώρα τονίζουν πως οι ευρωπαϊκές αγορές χαρακτηρίζονται από υπερβολικό επενδυτικό ενδιαφέρον, σύμφωνα με τη BofA.

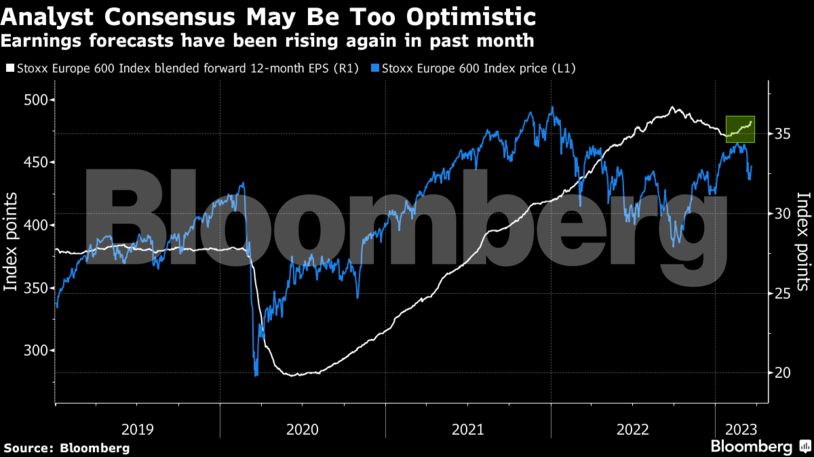

Οι αξιολογήσεις των εταιρειών είναι ακόμα θετικές στην Ευρώπη. Οι επενδύσεις στον Stoxx 600 είναι περίπου 1/3 φθηνότερες σε σχέση με τον S&P 500, αλλά για τους περισσότερους αναλυτές αυτό δε θεωρείται αρκετό για τη δημιουργία ενός ράλι.

«Αν και σε πρώτη ματιά οι ευρωπαϊκές μετοχές είναι ελκυστικές, αυτές οι “φθηνές” επενδύσεις είναι επικεντρωμένες στους τομείς των τραπεζών, της ενέργειας και των αυτοκινητοβιομηχανιών, οι οποίοι βρίσκονται κοντά σε ιστορικά χαμηλά», τόνισε ο αναλυτής της Societe Generale, Ρόλαντ Κάλογιαν, προσθέτοντας πως «εκτός των τριών αυτών τομέων, οι αξιολογήσεις των λοιπών εταιρειών βρίσκονται 20% άνω του ετήσιου μέσου όρου του και δεν πρόκειται να οδηγήσουν σε περαιτέρω ράλι στον δείκτη».

Διαβάστε ακόμη:

Εξωδικαστικός: Ποιοι αποκλείονται και ποιοι όχι από «κούρεμα» και δόσεις – Τα νέα δεδομένα

Χρυσή λίρα: «Ασανσέρ» η τιμή μετά τη νέα τραπεζική κρίση – Πόσο πωλείται σήμερα (πίνακας)