Mια από τις ημέρες μιας τεράστιας αναταραχής στις χρηματαγορές τον περασμένο Μάρτιο, ο Κρίστιαν Σούινγκ, CEO της Deutsche Bank, έπρεπε να αντιμετωπίσει ένα μεγάλο πρόβλημα στο οποίο διακυβεύονταν δισεκατομμύρια.

Oμως, κατά τη διάρκεια του συνδιάσκεψης όπου τα στελέχη του τον συμβούλευαν για την έκθεση της τράπεζας στην Archegos Capital Management, δεν ήταν όλα τα νέα τόσο άσχημα. Οι μάνατζερ ανησυχούσαν για την επέκταση της συγκεκριμένης επιχείρησης και είχαν συγκεντρώσει επιπλέον εγγυήσεις. Οι traders της τράπεζας ήταν έτοιμοι να «ξεφορτωθούν» τα καταρρέοντα assets.

Με την Archegos να κοστίζει στους ανταγωνιστές της Deutsche Bank $10 δισ. και πλέον σε ζημίες, ο γερμανικός κολοσσός κατάφερε να αποφύγει τα χειρότερα, παρουσιάζοντας τα υψηλότερά της κέρδη εδώ και μια επταετία. Ήταν κάτι που εξέπληξε τους μελετητές, αφού η συγκεκριμένη τράπεζα προχωρά σε λάθη και ολισθήματα τα τελευταία δεκαπέντε χρόνια, από την μία κρίση στην άλλη.

Σύμφωνα με αρκετούς, αυτό μπορεί να σηματοδοτεί πως ο Σούινγκ επιτέλους αλλάζει τη πορεία πλεύσης της τράπεζας.

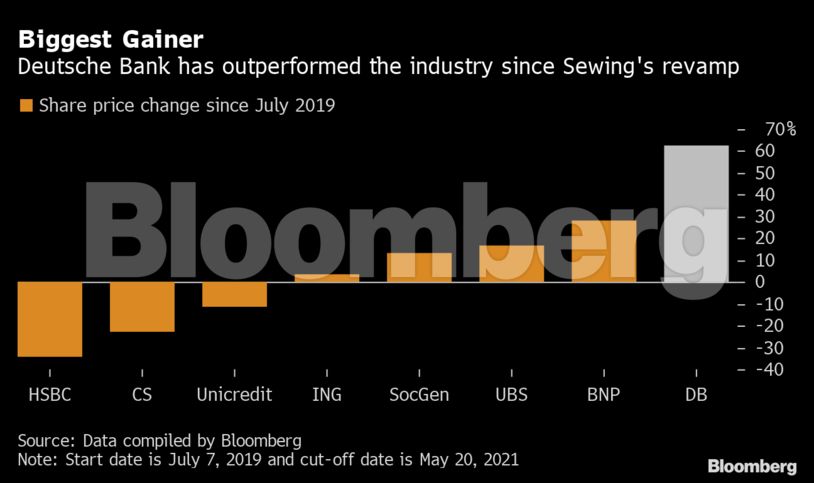

Στα μέσα, περίπου, του τετραετούς πλάνου αναδιάρθρωσης της τράπεζας, ο «ασθενής» φαίνεται πως ορθοποδεί και πάλι. Η αξία των μετοχών της έχει υπερδιπλασιαστεί μετά από τα χαμηλά που άγγιξε στις αρχές της πανδημίας, λόγω ανησυχιών πως δε θα μπορούσε να αντέξει τις πιέσεις μιας νέας κρίσης.

Αντί να “λυγίσει” επιβαρυμένη από κόκκινα δάνεια, η Deutsche Bank κατάφερε να συμπλεύσει με ένα “κύμα” το οποίο συμπαρέσυρε και βοήθησε τις τράπεζες παγκοσμίως. Μετά από χρόνια προβλημάτων, μερικά στελέχη στη Φρανκφούρτη μελετούν κινήσεις και deal που θα τη βοηθήσουν να πάει ένα βήμα παραπέρα σε σχέση με τις ανταγωνιστές.

Προφανώς, ο πήχης παραμένει χαμηλός για μια τράπεζα που «καίει» κεφάλαια τα τελευταία έξι χρόνια και της οποίας η αποτίμηση βρίσκεται 87% χαμηλότερα υπό τα ιστορικά υψηλά της. Οι προσπάθειες του Σούινγκ, όμως, έχουν ενισχυθεί από το παγκόσμιο ράλι των χρηματαγορών και των μέτρων στήριξης των κυβερνήσεων κατά τη διάρκεια της πανδημίας.

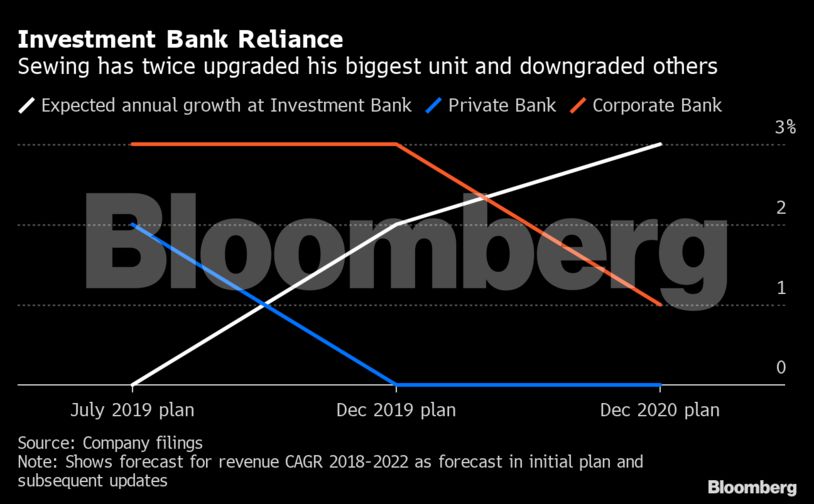

Ο CEO, ο οποίος αρχικά είχε σκοπεύσει να επικεντρωθεί στο corporate banking και να μειώσει το trading, ελίχθηκε γρήγορα όταν οι χρηματαγορές έβαλλαν εναντίον του εβδομάδες μετά την αρχική ανακοίνωση του πλάνου του. Στη Γερμανία, αντιμετωπίζει την πραγματικότητα της επιβίωσης σε μια χώρα με αρνητικά επιτόκια και υπερβολικό αριθμό τραπεζών, μέσω αύξησης των τιμών και μείωσης των θέσεων εργασίας, ακόμη κι αν χρειαστεί να αντιμετωπίσει τα εργατικά σωματεία και τη μήνη των πελατών του.

Πάνω απ’ όλα, όμως, ο Σούινγκ έχει καταφέρει να αντιμετωπίσει τα εσωτερικά προβλήματα που είχαν υποσκάψει τις προσπάθειες των προκατόχων του, κλείνοντας τα ανοιχτά «πεδία μάχης» μεταξύ των διαφορετικών τομέων της τράπεζας.

Πώς απέφυγε τη ζημιά από την Archegos

Η Archegos δεν ήταν το πρώτο πρόβλημα που απέφυγε η Deutsche Bank υπό την ηγεσία του Σούινγκ. Η τράπεζα απέφυγε παρόμοια “χτυπήματα” μετά από την κατάρρευση της Wirecard AG, ενώ δεν έχει πληγεί από την κατάρρευση της Greensill Capital η οποία ανάγκασε την Credit Suisse Group να ρευστοποιήσει $10 δισ. Εξ όλων αυτών των απειλών, η Archegos αποτελούσε και τη μεγαλύτερη έκθεση για την τράπεζα η οποία μαζί με αρκετές άλλες είχαν απευθείας επιχειρηματικές σχέσεις με το γραφείο του Μπιλ Χουάνγκ. Αναφορικά, η Credit Suisse η οποία είχε επιτρέψει στην Αrchegos την άντληση κεφαλαίου δεκαπλάσιας αξίας από τις εγγυήσεις της, κατέληξε να χάνει $5,5 δισ.

Η γερμανική τράπεζα, είχε προετοιμαστεί, έχοντας αποφασίσει τα τελευταία δύο χρόνια να σταματήσει να ασχολείται με τα hedge funds και τα “οικογενειακά γραφεία” όπως η Αrchegos, γνωστά και ως prime brokerage. Βρισκόταν ήδη σε σημείο όπου μετέφερε τις σχέσεις της με την Archegos στην BNP Paribas. Οι Ασλεϊ Γουίλσον και Στούαρτ Λούις, στελέχη της τράπεζας, είχαν παρατηρήσει την αύξηση του ρίσκου της Archegos τον Φεβρουάριο.

Μέχρι την 24η Μαρτίου όταν ο Λούις επεξήγησε την κατάσταση στον Σούινγκ μέσω τηλεφώνου, δηλώνοντας πως η Deutsche είχε μετριάσει την έκθεσή της. Μέσα σε λίγες ημέρες, όταν έγινε πια ξεκάθαρο πως η Archegos βυθιζόταν και ο σώζων εαυτόν σωθήτω, ο Λούις συνομίλησε με την ομάδα του και αποφάσισε να ρευστοποιήσει τα πάντα, ξεπουλώντας όλες τις τοποθετήσεις σε πολλαπλούς αγοραστές. Μέσα σε λίγες ημέρες, η Deutsche είχε ανακτήσει όλα τα κεφάλαιά της, και με το παραπάνω.

Η πορεία αυτή μέσα σε ένα ναρκοπέδιο χωρίς “εκρήξεις” είναι κάτι νέο για την επιχείρηση η οποία τις τελευταίες δεκαετίες είχε τη φήμη του γρήγορου κέρδους και όχι την ασφάλεια των πελατών της ή του ευρέως κοινού. Μετά την οικονομική κρίση του 2008, η Deutsche Bank είχε πληρώσει τις μεγαλύτερες ποινές από οποιαδήποτε άλλη ευρωπαϊκή τράπεζα, ύψους $19,4 δισ.

Η χαμένη της δεκαετία έγινε αισθητή ακόμη και την περίοδο μετά-κρίσης η οποία ήταν πολύ δύσκολη για πολλές ευρωπαϊκές τράπεζες. Εκ των 25 μεγαλύτερων τραπεζών του κόσμου, ήταν η μόνη που είχε καθαρές ζημίες τα τελευταία 10 χρόνια, με ανταγωνιστές να απολαμβάνουν κέρδη $100 δισ.

Στην Deutsche Bank, πάντως, πολλοί ανησυχούν πως η επόμενη κρίση μπορεί να συμβεί σύντομα. Τον προηγούμενο μόλις μήνα, ένας δικηγόρος που εκπροσωπεί την Citigroup αποκάλυψε κατά τη διάρκεια έρευνας για λανθασμένη μεταφορά κεφαλαίων $900 εκατ, πως πρόσφατα και άλλη τράπεζα είχε κάνει παρόμοιο λάθος. Πριν από τρία μόλις χρόνια, η Deutsche είχε μεταφέρει κατά λάθος ένα πολύ μεγαλύτερο ποσό σε εξωτερικό λογαριασμό. Τώρα το ερώτημα εξακολουθεί: «είναι αυτή η νέα περίπτωση και πάλι η Deutsche;».

Παρόλα αυτά η αλλαγή είναι αισθητή στα κεντρικά γραφεία της τράπεζας στη Φρανκφούρτη. Ετήσια έρευνα έδειξε πως το ηθικό των εργαζομένων αυξήθηκε σε υψηλό οκταετίας, ενώ τα μπόνους αυξήθηκαν κατά 29% πέρυσι τη στιγμή που πολλές τράπεζες έπρεπε να τα μειώσουν.

Οι αποφάσεις στην τράπεζα έχουν επίσης επιταχυνθεί, ενώ όπως προαναφέραμε, ο “νέος” CEO έχει δώσει προτεραιότητα στη μετρίαση των συγκρούσεων των διαφορετικών τομέων της τράπεζας. Ο Σούινγκ, έχοντας στελεχώσει την ομάδα του με πολλούς και έμπιστους, την προάσπισε από τις αναταραχές που περνούσε όταν απομακρύνθηκε ο πρώην CEO Τζον Κράιαν.

Η αποφυγή των αυτοπροκαλούμενων προβλημάτων έχει επιτρέψει την τράπεζα να ακολουθήσει ένα ράλι το οποίο ακολουθεί το δεύτερο συνεχόμενο έτος του. Για τρία συνεχόμενα τρίμηνα, ο τομέας fixed-income της Deutsche Bank έχει ανακτήσει χαμένο μερίδιο αγορά από τους ανταγωνιστές, ενώ ο επενδυτικός τομέας έχει επίσης ανανήψει.

Αλλά αυτή η άνοδος προκαλεί και ερωτήματα για το μελλοντικό πλάνο του Σούινγκ, το οποίο αρχικά συμπεριλάμβανε την απόλυση χιλιάδων θέσεων εργασίας και περιορισμό της επέκτασης της τράπεζας σε διεθνές επίπεδο. Ο Σούινγκ υποτίθεται πως θα επικεντρωνόταν περισσότερο στον τομέα συναλλαγών ιδιαίτερα όσον αφορά την υποστήριξη μεγάλων εταιρειών.

Παρόλα αυτά, τα αρνητικά επιτόκια της ΕΚΤ τον έχουν οδηγήσει στο να βασίζεται περισσότερο στους traders του. Τα γερμανικά ομόλογα έχουν μερικές από τις χαμηλότερες αποδόσεις στην Ευρώπη.

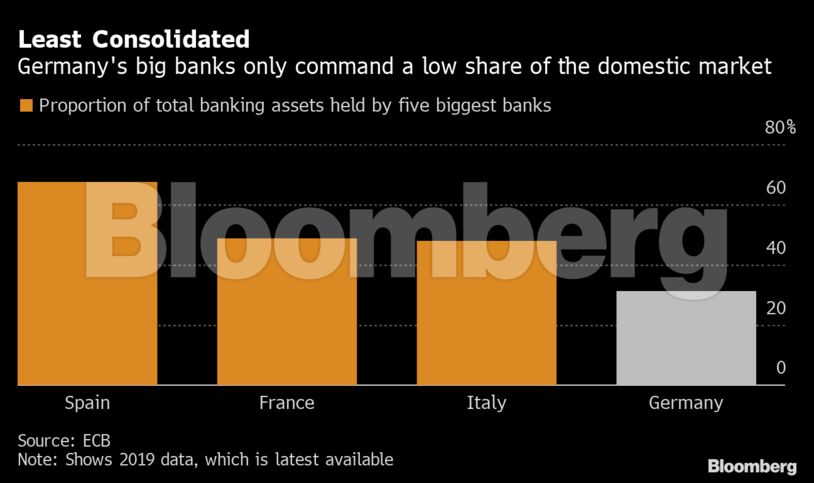

Η Γερμανία είναι μία από τις πιο ανταγωνιστικές αγορές στην ήδη διασπασμένη ευρωπαϊκή αγορά, με τη χώρα να φιλοξενεί 1.679 τράπεζες. Πολλές εξ αυτών δεν δέχονται πιέσεις αφού υποστηρίζονται από τοπικές κυβερνήσεις, οπότε δεν έχουν προχωρήσει σε μειώσεις εργατικού δυναμικού, μεταξύ άλλων, φοβούμενοι πως οι πελάτες απλά θα μεταπηδήσουν σε τράπεζες με περισσότερα υποκαταστήματα.

Αυτός ο περιορισμός φαίνεται πως αλλάζει, εν μέρει λόγω της πίεσης από τις διεθνείς τράπεζες. Επτά χρόνια μετά τα αρνητικά επιτόκια της ΕΚΤ, η Deutsche και η Commerzbank έχουν προχωρήσει σε μεγάλες μειώσεις στα υποκαταστήματά τους και το εργατικό δυναμικό τους. Μεταξύ των δύο, περίπου 650 παραρτήματα και 28.000 θέσεις εργασίας έχουν χαθεί.

Οι προκλήσεις, πάντως, παραμένουν. Οι αναλυτές δεν είναι ακόμη σίγουροι πως η Deutsche Bank θα επιτύχει τους στόχους κερδοφορίας της του 8%, λόγω των νομικών υποθέσεων που συνεχίζουν να την πλήττουν, όπως νομικά προβλήματα στην Ισπανία, ποινή στην Ταϊβάν, μήνυση στη Μαλαισία και άλλες κατηγορίες για παράβαση κανόνων που έχουν να κάνουν με το ξέπλυμα βρώμικου χρήματος.

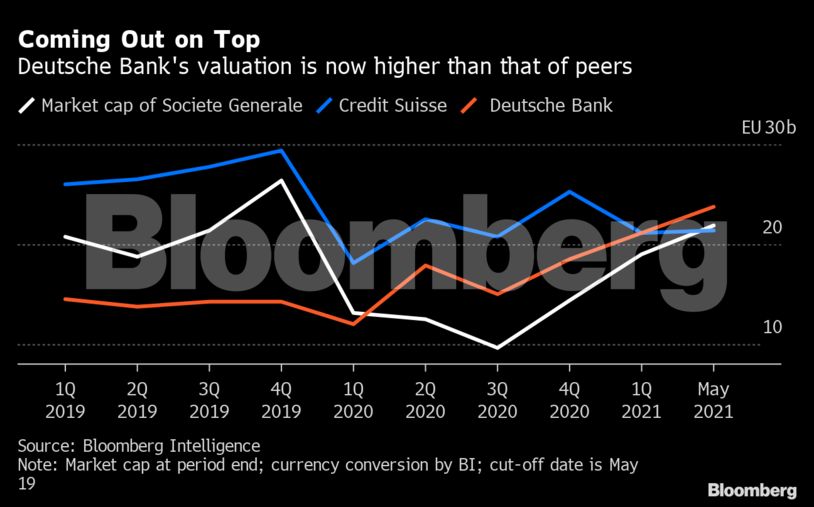

Στις αγορές, τουλάχιστον, η επιτυχία του Σούινγκ στην αποφυγή λαθών που μπορεί να αποφευχθούν εύκολα, φαίνεται πως έχει μεγάλη επιτυχία. Επενδυτές όπως οι Cerberus Capital Management και Hudson Executive Capital είναι ευχαριστημένοι με την Deutsche Bank. Στις χρηματαγορές, η άνοδος της αξίας της Deutsche Bank έχει υπογραμμιστεί λόγω των αποτυχιών των ανταγωνιστών της. Οι γαλλικές επενδυτικές τράπεζες όπως η Societe Generale και η ελβετική Credit Suisse περνούν μεγάλες κρίσεις, είτε από διακυμάνσεις στα παράγωγα είτε από την κατάρρευση των Greensill και Αrchegos, αντίστοιχα, οδηγώντας σε ανακατατάξεις. Εκεί που η SocGen και η Credit Suisse κάποτε ξεπερνούσαν την Deutsche Bank κατά πολύ σε αξία, τώρα αξίζουν λιγότερο από τον ανταγωνιστή τους.

Ο Σούινγκ είναι υποστηρικτής του consolidation, αν και έχει αναφέρει πως δεν πρόκειται να προχωρήσει σε κάποια συμφωνία στην οποία η Deutsche θα αποτελεί τον junior partner. Σύμφωνα με πηγές του Bloomberg, η Credit Suisse έχει προταθεί ως πιθανός στόχος.

Η Deutsche Bank και η Commerzbank είχαν συζητήσεις για πιθανή συγχώνευση στο παρελθόν και μπορεί να επιστρέψουν σε αυτές, ιδιαίτερα εάν κάποια -εξωτερική- τράπεζα εμφανιστεί ως πιθανή μνηστήρας της Commerzbank.

Διαβάστε ακόμη

Αυστρία: Ο κορωνοϊός θα κοστίσει στη χώρα περίπου €140 δισ. μέχρι το 2024

Γιατί η πανδημία μπορεί να αποδειχθεί τελικά ευκαιρία για την ελληνική ένδυση