Του Γιάννη Τσιρογιάννη

Ισχυρές προοπτικές ανάπτυξης της οικονομίας των ΗΠΑ βλέπει ο Τζέρομ Πάουελ, καθώς και ο υπόλοιποι επικεφαλής νομισματικής πολιτικής.

Ο πρόεδρος της Fed τόνισε ότι τα επιτόκια στο 2-2,5% βρίσκονται μόλις κάτω από το «ουδέτερο επίπεδο». Στον απόηχο των δηλώσεων ομόλογα και δολάριο υποχώρησαν, ενώ οι μετοχές ενισχύθηκαν.

Τα σχόλια του Πάουελ προεξοφλούν συνέχεια στη νομισματική σύσφιξη από την Ομοσπονδιακή Τράπεζα των ΗΠα, όμως όχι για πολύ, γεγονός που οδήγησε και στην ήπια πτώση του δολαρίου σήμερα, καθώς οι αγορά είχε ήδη αποτιμήσει αυτήν την πολιτική στην τιμή του αμερικανικού νομίσματος.

Έτσι, το ενδεχόμενο χαλάρωσης στο μέλλον, οδήγησε σε πτώση 0,47% έναντι του ευρώ στο 1,1341 EUR/USD. Νωρίτερα σήμερα το ενιαίο νόμισμα είχε βουτήξει έως και το 1,1275.

Σημειώνεται ότι πριν από την ομιλία του Τζέρομ Πάουελ, ο Τραμπ δήλωσε στη Washington Post πως δεν είναι καθόλου χαρούμενος με την τοποθέτηση του Πάουελ ως επικεφαλής της Fed, προσθέτοντας ότι οι κινήσεις της κεντρικής τράπεζας τις τελευταίες εβδομάδες είναι «εκτός τόπου».

Ενδεχομένως οι νέες δηλώσεις Πάουελ να… ικανοποιούν τον Αμερικανό Πρόεδρο που ανέκαθεν ζητά χαλαρότερη πολιτική.

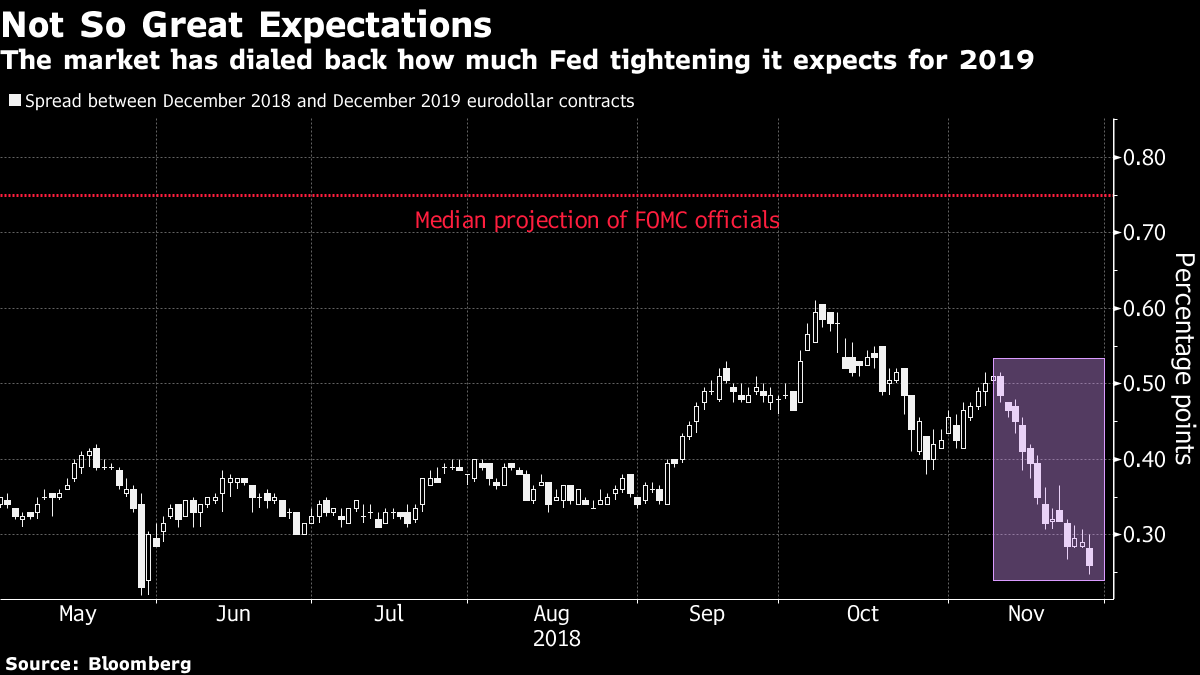

Η αγορά αναμένει λιγότερο επιθετική σύσφιξη για το 2019

Πάουελ: Τα επιτόκια είναι πολύ χαμηλά – Μέτριο το ρίσκο για την παγκόσμια οικονομία

Ο Πάουελ ανέφερε πως «τα επιτόκια εξακολουθούν να είναι χαμηλότερα από τα ιστορικά επίπεδα», «πιθανότατα σε πολύ χαμηλότερο επίπεδο». Σε ό,τι αφορά στον συνολικό κίνδυνο για το χρηματοπιστωτικό σύστημα, τον χαρακτήρισε ως «μέτριο».

Σε χαμηλό 49ετών η ανεργία – Πάνω από τις εκτιμήσεις η οικονομική ανάπτυξη

Συγκεκριμένα, κατά την ομιλία του, «ήταν στην ευχάριστη θέση» να πει ότι η οικονομία των ΗΠΑ είναι πλέον κοντά σε δύο πολύ σημαντικούς στόχους: το ποσοστό ανεργίας είναι μόλις 3,7% -χαμηλό 49 ετών- ενώ ο πληθωρισμός βρίσκεται κοντά στο 2%.

Η οικονομία αναπτύσσεται με ετήσιο ρυθμό περίπου 3%, πολύ πάνω από τις εκτιμήσεις και τη μακροχρόνια τάση, επισημαίνεται.

«Η ορθή χάραξη πολιτικής αφορά τόσο τη διαχείριση των κινδύνων όσο και την αντιμετώπιση των βασικών προβλέψεων.

Ο σταδιακός ρυθμός αύξησης των επιτοκίων αποτελεί μια προσπάθεια εξισορρόπησης των κινδύνων. Γνωρίζουμε ότι η υπερβολική ταχύτητα κινδυνεύει να περιορίσει την ανάπτυξη.

Γνωρίζουμε επίσης ότι η βραδεία θα μπορούσε να θέσει άλλες στρεβλώσεις, με τη μορφή υψηλότερου πληθωρισμού ή αποσταθεροποιητικών δημοσιονομικών ανισορροπιών.

Θα δίνουμε πολύ μεγάλη προσοχή σε ό,τι μας λένε τα οικονομικά δεδομένα. Όπως πάντα, οι αποφάσεις μας για τη νομισματική πολιτική θα σχεδιαστούν έτσι ώστε να διατηρηθεί η οικονομία σε καλό δρόμο υπό το φως των μεταβαλλόμενων προοπτικών για θέσεις εργασίας και πληθωρισμό», σχολίασε.

Τα ρίσκα για το παγκόσμιο χρηματοπιστωτικό σύστημα

Αφού πραγματοποίησε μία αναδρομή στην επώδυνη περίοδο της χρηματοπιστωτικής κρίσης, αναφέρθηκε στη νέα προσέγγιση για την αντιμετώπιση των κρίσεων. «Πρώτον, να οικοδομήσουμε τη δύναμη και την ανθεκτικότητα του χρηματοπιστωτικού συστήματος.

Δεύτερον, να αναπτύξουμε και να εφαρμόσουμε ένα ευρύ πλαίσιο για την παρακολούθηση της χρηματοπιστωτικής σταθερότητας σε συνεχή βάση.

Και τρίτον, να εξηγήσουμε τη νέα προσέγγιση όσο το δυνατόν πιο διαφανώς, ώστε το κοινό και οι εκπρόσωποί του στο Κογκρέσο να μπορούν να παρέχουν εποπτεία και να μας κρατούν υπόλογους για αυτό το έργο».

Σε ό,τι αφορά στους κινδύνους για το σύστημα, υπογράμμισε πως η πρώτη ευπάθεια αφορά στην υπερβολική μόχλευση στον χρηματοπιστωτικό τομέα.

«Κατά την εποπτεία μας, εξετάζουμε τη μόχλευση σε πολλούς τύπους χρηματοπιστωτικών ιδρυμάτων, συμπεριλαμβανομένων των τραπεζών, των ασφαλιστικών εταιρειών, των αμοιβαίων κεφαλαίων κινδύνου και των διαφόρων χρηματοδοτικών μέσων.

Επί του παρόντος, δεν εντοπίζουμε ευρεία συγκέντρωση υπερβολικής μόχλευσης».

Η δεύτερη ευπάθεια είναι ο κίνδυνος στη χρηματοδότηση, ο οποίος προκύπτει όταν οι τράπεζες ή οι μη τραπεζικές χρηματοπιστωτικές οντότητες βασίζονται σε χρηματοδότηση που μπορεί να αποσυρθεί γρήγορα -όπως η ποσοτική χαλάρωση.

«Συνολικά, τα αποδεικτικά στοιχεία σχετικά με αυτά τα δύο πρώτα τρωτά σημεία, υποστηρίζουν ένθερμα την άποψη ότι τα χρηματοπιστωτικά ιδρύματα και οι αγορές είναι σημαντικά πιο ανθεκτικές από ό,τι πριν από την κρίση».

Η τρίτη ευπάθεια αφορά στα υπερβολικά φορτία χρέους σε νοικοκυριά και επιχειρήσεις, ενώ η τέταρτη και τελευταία ευπάθεια προκύπτει από το γεγονός ότι οι αξίες των περιουσιακών στοιχείων αυξάνονται πολύ πάνω από τα συμβατικά ιστορικά κριτήρια αποτίμησης -ένα η λεγόμενη «φούσκα».