Μπορεί να είναι το νέο iPhone. Ή το έπιπλο που λείπει από το σαλόνι. Ή ακόμα ένα υπέροχο φόρεμα στη λαμπερή βιτρίνα. Μικρές επιθυμίες, μεγάλες τιμές, απρόσιτες για χιλιάδες καταναλωτές. Δεν είναι κάτι για το οποίο μπορείς να απευθυνθείς στην τράπεζά σου για να χρηματοδοτήσει την αγορά του. Είναι, όμως, επιθυμίες που μπορεί να σε βοηθήσει να ικανοποιήσεις η Finloup.

Η finloup είναι «παιδί» της ανοιχτής τραπεζικής. Ανοιχτή τραπεζική ορίζεται η «τραπεζική πρακτική που παρέχει σε τρίτους παρόχους χρηματοοικονομικών υπηρεσιών ανοιχτή πρόσβαση σε τραπεζικά δεδομένα, μέσω της χρήσης διεπαφών προγραμματισμού εφαρμογών (application programming interfaces/APIs).»

Ξεκίνησε ως οδηγία της ΕΕ και έχει ενσωματωθεί στο εθνικό δίκαιο, που προβλέπει ότι τα ελληνικά τραπεζικά ιδρύματα πρέπει να υποστηρίζουν αυτή τη δυνατότητα. «Η ανοιχτή τραπεζική –open banking– δίνει τη δύναμη στα χέρια του καταναλωτή, ο οποίος μπορεί πλέον να μοιράζεται τα τραπεζικά του δεδομένα με μία τρίτη εταιρεία ώστε να λάβει υπηρεσίες προστιθέμενης αξίας (added value services)» εξηγεί στο newmoney ο Αντώνης Πρέντζας, συνιδρυτής και διευθύνων σύμβουλος της Finloup.

Στην ιστοσελίδα σας αναφέρετε ότι είστε “enablers of financial inclusion”. Μπορείτε να μας εξηγήσετε τι εννοείτε;

«Ο όρος “financial inclusion” αφορά στην πρόσβαση ανθρώπων σε χρηματοοικονομικά προϊόντα και υπηρεσίες, όπως τραπεζικοί λογαριασμοί, μικροδανεισμός, χορήγηση δανείων, κ.λπ. Όμως, ακόμα και στο 2022, υπάρχει ένας πολύ μεγάλος αριθμών καταναλωτών στην Ελλάδα που αδυνατεί να έχει πρόσβαση σε πίστωση (credit) -για παράδειγμα άνθρωποι που θέλουν να λάβουν καταναλωτικό δάνειο συγκεκριμένου σκοπού- είτε γιατί δεν πληρούν τις προϋποθέσεις των τραπεζών ή διότι δεν υπάρχει κατάλληλο χρηματοοικονομικό προϊόν στην αγορά.

Το financial inclusiοn αποτελεί τον πυρήνα της finloup, η οποία καθιστά την πρόσβαση σε πίστωση εφικτή για ανθρώπους που μέχρι σήμερα δεν είχαν αυτή τη δυνατότητα – και μάλιστα χωρίς καμία επιβάρυνση.»

Πώς βοηθάει η finloup να «σπάσει ο φαύλος κύκλος του τοξικού χρέους»;

Όπως αποτυπώνεται και στο όνομά μας, (fin=end) (loup= “σπασμένη” λούπα), η αποστολή της finloup είναι να σπάσει τον φαύλο κύκλο του τοξικού χρέους. Πώς το υλοποιούμε αυτό;

Ακριβώς επειδή η αξιολόγηση του χρήστη που λαμβάνει πίστωση μέσω της finloup γίνεται με βάση τα πραγματικά οικονομικά δεδομένα του -όπως αυτά λαμβάνονται μέσω του open banking- οι πελάτες της finloup λαμβάνουν πίστωση μόνο όταν είναι σε θέση να αποπληρώσουν. Ο υπεύθυνος δανεισμός είναι σύμφυτος της δραστηριότητάς μας.

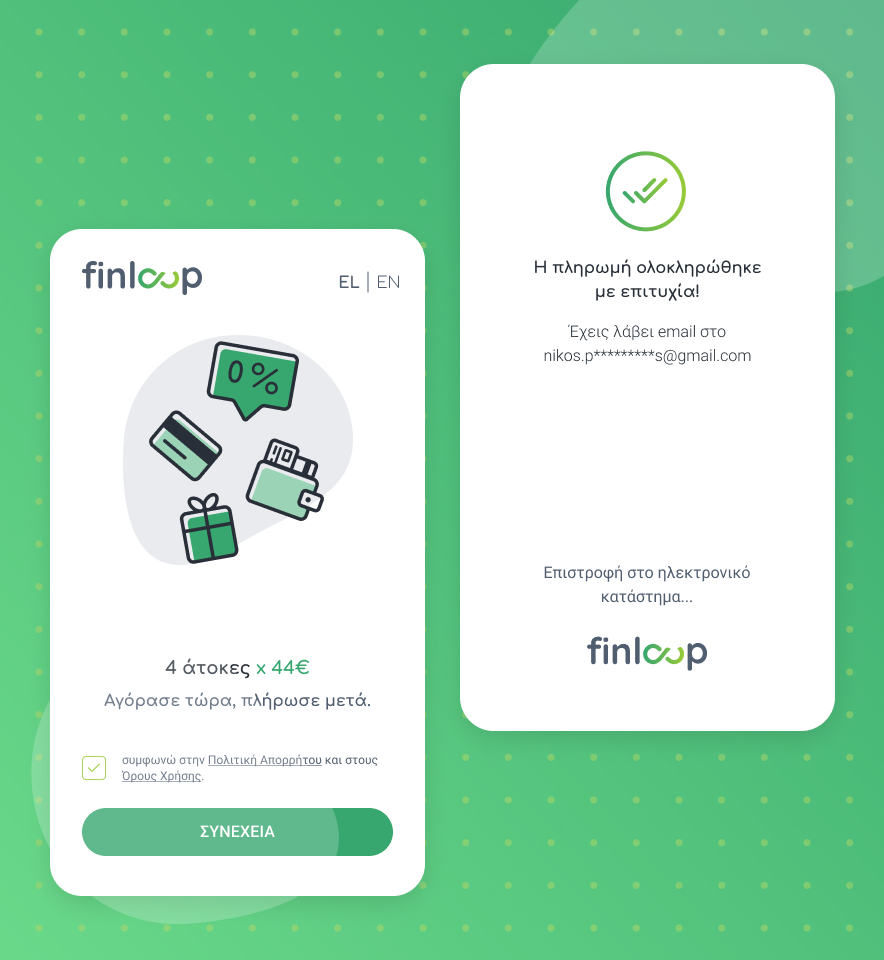

Ακόμα, ένας χρήστης που επιλέγει την υπηρεσία buy now pay later από εμάς, λαμβάνει πίστωση ενός ποσού το οποίο δεν θα διπλασιαστεί ή τριπλασιαστεί με τόκους ή κρυφά κόστη – η επιβάρυνση είναι μηδενική.

Με τον τρόπο αυτό λοιπόν “σπάμε” τον φαύλο κύκλο του τοξικού χρέους, δίνοντας στους χρήστες τη δυνατότητα να λάβουν πίστωση την οποία μπορούν να αποπληρώσουν και δεν χρειάζεται να μπουν σε μία «λούπα» μη βιώσιμου δανεισμού.»

Η finloup λειτουργεί συμπληρωματικά ή ανταγωνιστικά προς τις «συστημικές τράπεζες»;

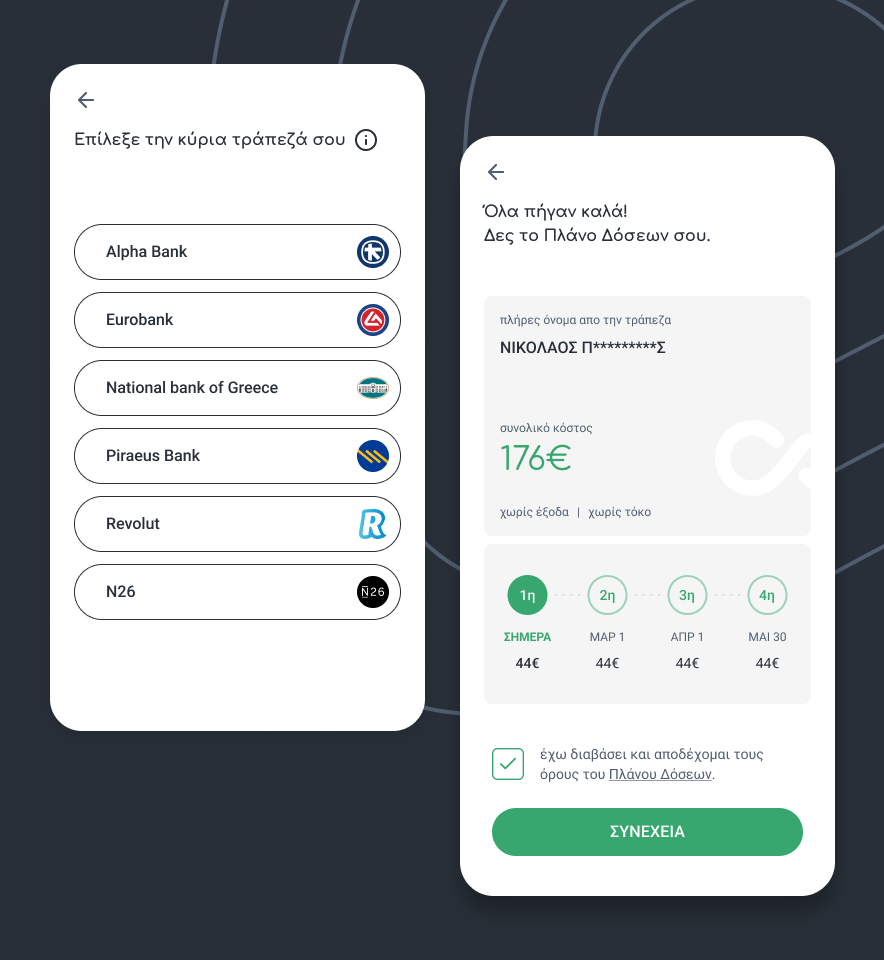

«Αρχικά, η finloup λειτουργεί συμπληρωματικά με τις τράπεζες καθώς αξιοποιεί το open banking προκειμένου να δώσει περισσότερες δυνατότητες στους καταναλωτές. Οι χρήστες της finloup χρειάζεται να έχουν τραπεζικό λογαριασμό και online banking.

Συγκεκριμένα για το θέμα της πίστωσης, η finloup στοχεύει στο να δώσει δύναμη στα χέρια του καταναλωτή, όχι να υποκαταστήσει τα τραπεζικά προϊόντα. Αυτό γίνονται ακόμα πιο έντονο σε μικρά ποσά, τα οποία οι τράπεζες παραδοσιακά δεν καλύπτουν με καταναλωτικά δάνεια. Εάν υπάρχει ένα αντικείμενο που λειτουργούμε ανταγωνιστικά, είναι το κομμάτι της πιστωτικής κάρτας, ακριβώς γιατί είναι ένα “τοξικό” προϊόν το οποίο θέλουμε να εξαλείψουμε. Υψηλά επιτόκια, χρέος που συσσωρεύεται, κόστος συνδρομής. Όλα αυτά τα αφήνουμε πίσω μας, προσφέροντας την Buy Now Pay Later υπηρεσία μας χωρίς καμία επιβάρυνση. Ακόμα και οι χρήστες που έχουν πιστωτική κάρτα όμως, μπορούν να χρησιμοποιούν τη finloup -τους συμφέρει- και να διατηρούν το πιστωτικό τους όριο ανέγγιχτο για μία στιγμή έκτακτης ανάγκης.»

Τι ύψους αγορές χρηματοδοτεί η finloup; Ποιο είναι το κατώτατο και το ανώτερο όριο; Συνήθως για τι είδους αγορές χρησιμοποιούν τη finloup οι πελάτες σας;

«Εμείς δεν έχουμε κάποιο κατώτατο όριο για το οποίο μπορεί να χρησιμοποιήσει κάποιος χρήστης την υπηρεσία μας. Ωστόσο, στο πλαίσιο συνεργασίας μας με τον έμπορο, το αφήνουμε στη δική του ευχέρεια στην περίπτωση που θέλει να θέσει κάποιο ελάχιστο ποσό πάνω από το οποίο είναι διαθέσιμες οι άτοκες δόσεις finloup.

Το ανώτατο όριο προσδιορίζεται από εμάς, καθώς θέλουμε να διασφαλίσουμε ότι οι χρήστες δεν προχωρούν σε αλόγιστο δανεισμό και ότι η finloup λαμβάνει ένα απόλυτα διαχειρίσιμο ρίσκο αθέτησης. Τη δεδομένη στιγμή, και για συγκεκριμένες κατηγορίες προϊόντων, το ανώτατο όριο είναι 1500€. Μέχρι τώρα, η πιο δημοφιλής κατηγορίας είναι ο ευρύτερος τομέας της μόδας (fashion).»

Σε πόσα καταστήματα στην Ελλάδα είναι εγκατεστημένη η εφαρμογή της finloup; Υπάρχει παρουσία και σε άλλες χώρες;

«Αυτή τη στιγμή συνεργαζόμαστε με 10 εμπόρους, τόσο σε επίπεδο e-commerce όσο και σε in-store αγορές. Παρόλα αυτά, έχουμε πολλούς εμπόρους βρίσκονται στο στάδιο της ενσωμάτωσης της υπηρεσίας μας στο ηλεκτρονικό τους κατάστημα, επομένως πολύ σύντομα ο αριθμός αυτός θα υπερδιπλασιαστεί.

Τη δεδομένη περίοδο η δραστηριότητας της finloup αφορά αποκλειστικά την Ελλάδα, ωστόσο η επέκταση στο εξωτερικό είναι σημαντικό κομμάτι του στρατηγικού πλάνου της εταιρείας. Ένας από τους στόχους μας είναι το 2023 να προσφέρουμε την υπηρεσία μας και σε άλλες χώρες των Βαλκανίων οι οποίες έχουν πολλά κοινά χαρακτηριστικά με την Ελλάδα.

Υπάρχουν στοιχεία για το ποσοστό αύξησης του τζίρου μετά την εγκατάσταση της finloup σε ένα κατάστημα;

«Τόσο εμείς όσο και οι έμποροί με τους οποίους συνεργαζόμαστε, παρακολουθούμε την απόδοση της υπηρεσίας μας και διασφαλίζουμε ότι φέρνουμε την μέγιστη αξία για τους πελάτες μας. Το ποσοστό αύξησης των καταναλωτών διαφέρει ανάλογα με την προϊόντική κατηγορία. Αυτό που βλέπουμε ότι ισχύει για όλα τα προϊόντα είναι η αύξηση της μέσης παραγγελίας έως και 40%».

Γιατί κάποιος που έχει ήδη χρεωστική κάρτα να μην επιλέξει αγορές μέσω πιστωτικής (που πλέον χορηγούνται εύκολα από τις τράπεζες) και να προτιμήσει την finloup;

«Σύμφωνα με τις τελευταίες έρευνες και τις πληροφορίες που διαθέτουμε, η χορήγηση πιστωτικής δεν είναι εύκολη -ειδικά για τους millennials και τους Generation Z, οι οποίοι πολύ συχνά δεν πληρούν τις παρωχημένες προϋποθέσεις των Τραπεζών.

Επιπλέον, θα πρέπει να αναφερθεί ότι η χρήστη της πιστωτικής κάρτας έχει και πολύ υψηλό επιτόκιο που ξεπερνάει το 15%, ενώ ακόμη και για αγορές με άτοκες δόσεις με πιστωτική, ο χρήστης πληρώνει πολύ υψηλούς τόκους σε περίπτωση που δεν αποπληρώσει άμεσα την πιστωτική του κάρτα. Αυτό είναι πολύ συχνό, ειδικά αν έχει ήδη κάνει αγορές με την πιστωτική του. Ακόμη, οι πιστωτικές κάρτες έχουν και ετήσια συνδρομή. Το σημαντικότερο, όμως, είναι ότι η ιστορία μας έχει δείξει ότι η χρήση πιστωτικής μπορεί να οδηγήσει σε ένα αέναο, μη βιώσιμο χρέος.

Το βασικό μας target group είναι οι millennials και οι Generation Z. Αυτή η πληθυσμιακή ομάδα αφορά τους πρώτους χρήστες (early adopters) της υπηρεσίας μας, όμως ήδη βλέπουμε ότι έχουμε καταναλωτές από την προηγούμενη γενιά (Generation Y). Όσο αναπτυσσόμαστε, αναμένουμε το ηλικιακό εύρος των χρηστών μας να μεγαλώνει.

Στο πλαίσιο της περαιτέρω ανάπτυξής μας, σύντομα θα δίνουμε τη δυνατότητα στους χρήστες μας να δημιουργούν λογαριασμό finloup και να αξιολογούνται από εμάς πριν ακόμα θελήσουν να κάνουν κάποια αγορά. Με αυτόν τον τρόπο αναπτύσσουμε ένα οικοσύστημα καταναλωτών και εμπόρων ώστε να φέρουμε μεγαλύτερη αξία σε όλους.»

Πώς αξιολογείτε τη «συνέπεια στις πληρωμές των υποχρεώσεων» των υποψήφιων πελατών σας;

«Η αξιολόγηση των χρηστών οι οποίοι επιθυμούν να χρησιμοποιήσουν τη μέθοδο πληρωμής μας γίνεται με την ανάλυση των τραπεζικών τους δεδομένων, πιο συγκεκριμένα των τραπεζικών συναλλαγών και το υπόλοιπο των λογαριασμών του.

Η αξιολόγηση αυτή γίνεται μέσω αλγορίθμων που έχουμε αναπτύξει εσωτερικά στην εταιρεία και, κατά βάση, αφορά δύο παραμέτρους:

– τη δυνατότητα αποπληρωμής δηλαδή το κατά πόσον θα είναι ένας χρήστης σε θέση να αποπληρώσει τις δόσεις. Ενδεικτικά, πολύ σημαντικά στοιχεία είναι τα έσοδα, έξοδα, αποταμιεύσεις του χρήστη.

– την προθυμία για αποπληρωμή – δηλαδή το αν ο χρήστης είναι συνεπής και θέλει να αποπληρώσει τις δόσεις. Σημαντικά στοιχεία είναι η συνέπεια στην πληρωμή λογαριασμών ρεύματος, τηλεφώνου, ενοικίου κ.λπ.»

Τι ποσοστό των αιτήσεων που δέχεστε από καταναλωτές απορρίπτεται και για ποιους -κυρίως- λόγους;

«Αυτή τη στιγμή έχουμε ένα πολύ υψηλό ποσοστό αποδοχής -πολύ μεγαλύτερο από τις τράπεζες – και αυτό συμβαίνει διότι έχουμε ένα πολύ καλό σύστημα ανάλυσης και πρόβλεψης της πιθανότητας αθέτησης. Όπως προαναφέραμε, το open banking μας δίνει τη δυνατότητα να αξιολογούμε τους χρήστες με βάση τα πραγματικά τους οικονομικά δεδομένα, επομένως γνωρίζουμε σε μεγάλο ποσοστό την καταλληλότητα του χρήστη για να λάβει πίστωση.

Φυσικά, υπάρχουν και περιπτώσεις χρηστών που απορρίπτονται. Αυτό συμβαίνει διότι υπηρετούμε τον υπεύθυνο δανεισμό, και όταν βλέπουμε ότι κάποιος χρήστης δεν είναι ικανός να αποπληρώσει, δεν θέλουμε να τον «φορτώσουμε» με μη βιώσιμο χρέος.

Σε καμία περίπτωση όμως δεν δημιουργούμε «μαύρες λίστες». Αν ένας χρήστης απορριφθεί, αλλά στο μέλλον αλλάξουν τα οικονομικά του δεδομένα, τότε μπορεί ελεύθερα να αιτηθεί ξανά για άτοκες δόσεις μέσω finloup και να τον επαναξιολογήσουμε ώστε να του προσφέρουμε την υπηρεσία μας.»

Σε περίπτωση που ο καταναλωτής καθυστερήσει την αποπληρωμή μίας δόσης, έχει επιπτώσεις;

«Δεν χρεώνουμε late fees, δηλαδή παραπάνω χρήματα σε περίπτωση καθυστέρησης της αποπληρωμής. Η επιβάρυνση είναι πάντα μηδενική. Στον καθένα μπορεί να τύχει να βρεθεί σε μια δύσκολη οικονομικά συγκυρία – σε αυτή την περίπτωση, ερχόμαστε σε επικοινωνία με τον καταναλωτή προκειμένου να βρούμε από κοινού μία λύση και να τον βοηθήσουμε να αποπληρώσει με τον ρυθμό που μπορεί.»

Υπάρχουν περιπτώσεις αθέτησης πληρωμών; Σε τι ποσοστό των συνολικών συναλλαγών αναλογούν;

«Έχουμε ορισμένες αθετήσεις, αλλά αυτές αντιστοιχούν σε ένα πολύ μικρό ποσοστό επί των συνολικών συναλλαγών. Το ελάχιστο ποσοστό αθετήσεων οφείλεται στην αποτελεσματική αξιολόγηση και το γεγονός ότι οι δόσεις συλλέγονται αυτόματα από τον τραπεζικό λογαριασμό του χρήστη, επομένως δεν τίθεται το ζήτημα του να το ξεχάσει.

Σε κάθε περίπτωση, η finloup αναλαμβάνει εξολοκλήρου την αποπληρωμή σε περίπτωση αθέτησης – το ρίσκο για τον έμπορο είναι πάντα μηδενικό. Έτσι, ο έμπορος επικεντρώνεται σε αυτό που ξέρει να κάνει πολύ καλά: να πουλάει τα προϊόντα του.

Διαβάστε ακόμη

«Καρούζος Gate»: Άλλαξαν χέρια δύο από τις εκτάσεις-«φιλέτα» στην Κρήτη

Χάρης Καρώνης (Viva Wallet): Ο ιδιοφυής επιχειρηματίας που δημιούργησε την πρώτη ελληνική unicorn