Ο Steve Suttmeier, Επικεφαλής Τεχνικός Στρατηγικός Αναλυτής Μετοχών στην BofA Global Research εκτιμά ότι η κυκλική ανοδική αγορά από το χαμηλό του Μαρτίου 2020 δείχνει τα σημάδια της ηλικίας της. Αυτό καθιστά το 2022 ευάλωτο, εξηγεί ο Suttmeier με βάση την τεχνική ανάλυση. Στα τέλη του 2020 παρατηρήθηκε πληθώρα ανοδικών διασπάσεων σε όλους τους δείκτες και τους δείκτες που επιβεβαιώνουν μια υγιή κυκλική ανοδική αγορά και τη δυνατότητα συνέχισης του ράλι από το Μάρτιο του 2020.

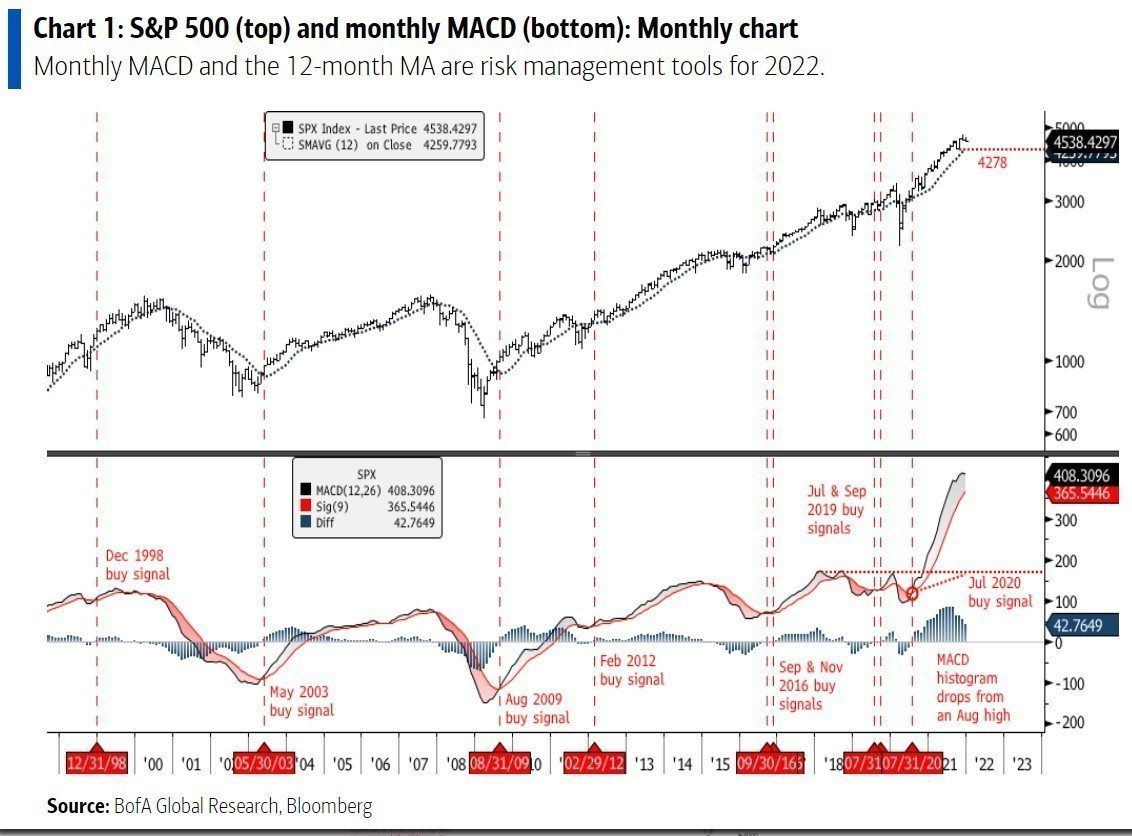

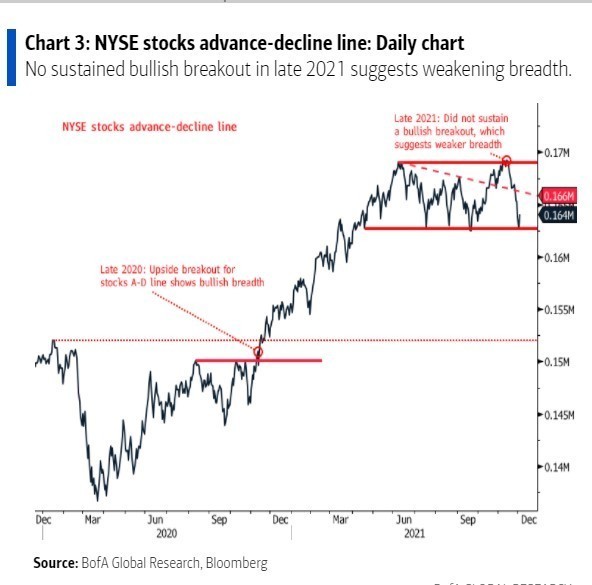

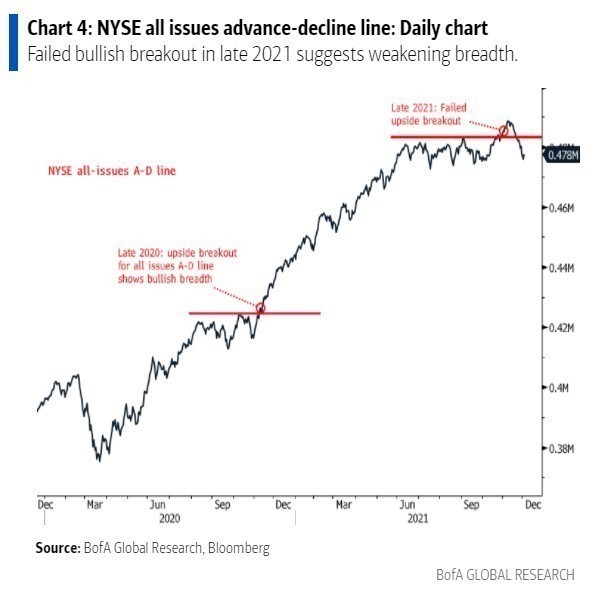

Τα τέλη του 2021, ωστόσο, έρχονται σε πλήρη αντίθεση με το πού βρίσκονταν οι τεχνικοί δείκτες πριν από ένα χρόνο. Καθώς οδεύουμε προς το 2022, πολλοί δείκτες σε όλο το εύρος, τον όγκο και τις χρηματοοικονομικές συνθήκες έχουν ώριμα σήματα, πτωτικές αποκλίσεις ή αποτυχημένες διασπάσεις.

Ένα παράδειγμα είναι η έλλειψη ανοδικής διάσπασης της γραμμής πτώσεως των μετοχών της αγοράς του NYSE, η οποία αποτελεί σημαντικό δείκτη εύρους της αγοράς. «Πιστεύουμε ότι το 1950 έως το 1966, το 1980 έως το 2000 και το 2013 έως σήμερα είναι μακροπρόθεσμες ανοδικές αγορές για τις αμερικανικές μετοχές. Παρόμοια με τα χαμηλά του 1957 και του 1987, η άποψή μας είναι ότι το χαμηλό του 2020 σηματοδότησε το “ημίχρονο” της μακροπρόθεσμης ανοδικής αγοράς από το 2013 με τη δυνατότητα να συνεχιστεί αυτή η bull market μέχρι τα τέλη της δεκαετίας του 2020.

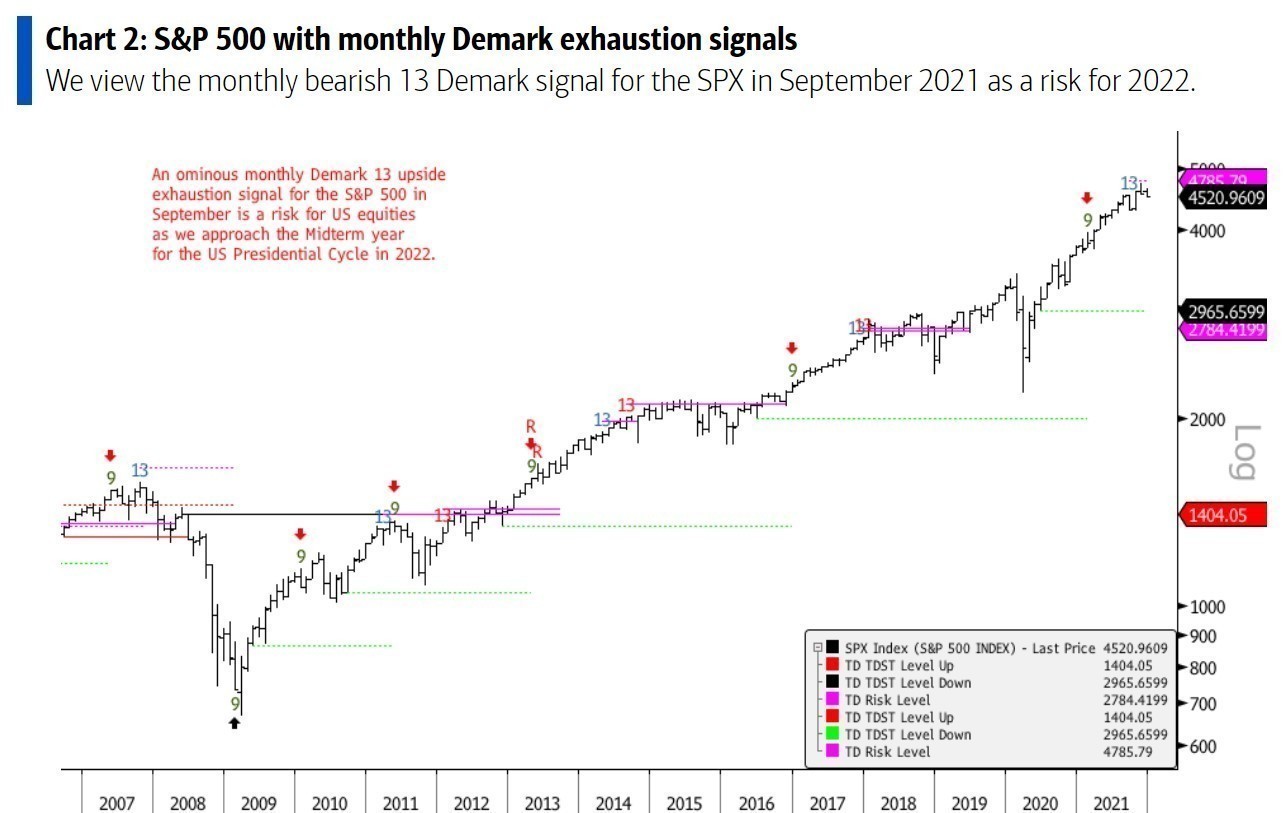

Ωστόσο, το 2022 θα μπορούσε να σηματοδοτήσει ένα εμπόδιο στον δρόμο για αυτή τη bull market. Τα διαγράμματα του δείκτη S&P 500 δείχνουν αντίσταση από λίγο κάτω τις 5.000 μονάδες μέχρι τις αρχές του 2022 και στήριξη στα χαμηλά των 4.000 μονάδων μέχρι το δεύτερο μισό του 2022. Το 2022 είναι επίσης το ενδιάμεσο έτος του προεδρικού κύκλου, το οποίο μπορεί να αποτελέσει πρόκληση για τις αμερικανικές μετοχές. Το μοτίβο για το ενδιάμεσο έτος υποδηλώνει αυξημένο κίνδυνο διόρθωσης για τον δείκτη S&P 500 από τον Απρίλιο έως τον Σεπτέμβριο και τον Οκτώβριο.

Ο προεδρικός κύκλος εισέρχεται στη συνέχεια στην πιο ανοδική του περίοδο που αρχίζει λίγο πριν από τις ενδιάμεσες εκλογές του Νοεμβρίου με δυνατότητα να διαρκέσει καθ’ όλη τη διάρκεια του επόμενου έτους του κύκλου. Συνοπτικά, το επόμενο έτος υποδηλώνει ένα μοτίβο πώλησης τον Απρίλιο και αγοράς από τον Σεπτέμβριο έως τον Οκτώβριο.

Κατά την άποψή της BofA, ο κύκλος για τον πληθωρισμό με βάση τον μηνιαίο ετήσιο ΔΤΚ έχει “ζωγραφίσει” τον δείκτη S&P 500 σε μια πτωτική γωνία. Τα δεδομένα δείχνουν ότι αν ο ΔΤΚ κινηθεί πάνω από το 6,3, που αποτελεί μεγάλη αντίσταση για αυτό το μέτρο πληθωρισμού, ο S&P 500 μπορεί να έχει σημαντικά αρνητικές αποδόσεις που θα διαρκέσουν από τρεις μήνες έως ένα έτος. Όταν οι κύκλοι για τον ΔΤΚ κορυφώνονται κάτω από το 6,3, ο S&P 500 τείνει επίσης να δυσκολεύεται για το επόμενο έτος.

Σε μια τελευταία σημείωση, το κλίμα υποδηλώνει ότι οι επενδυτές έχουν εγκαταλείψει το ράλι του Δεκεμβρίου. Ο δείκτης VIX 3 μηνών σε σχέση με τον VIX «έδωσε» ένα σήμα τακτικής συνθηκολόγησης την περασμένη εβδομάδα.

Επιπλέον, οι μετρήσεις της American Association of Individual Investor Bearish Sentiment στην πτωτική διάθεση έπιασαν υψηλό έτους την περασμένη εβδομάδα.

Για έναν contrarian, οι πάρα πολλοί επενδυτές με αρνητική διάθεση σημαίνουν ότι ο Δεκέμβριος θα πρέπει ο S&P 500 να είναι ανοδικός.

Διαβάστε ακόμα:

Παράνομη κρίθηκε η απεργία των εργαζομένων του ΕΦΚΑ

Ενεργειακή κρίση: Δίχτυ προστασίας και επιδοτήσεων στο ρεύμα για όλο το 2022