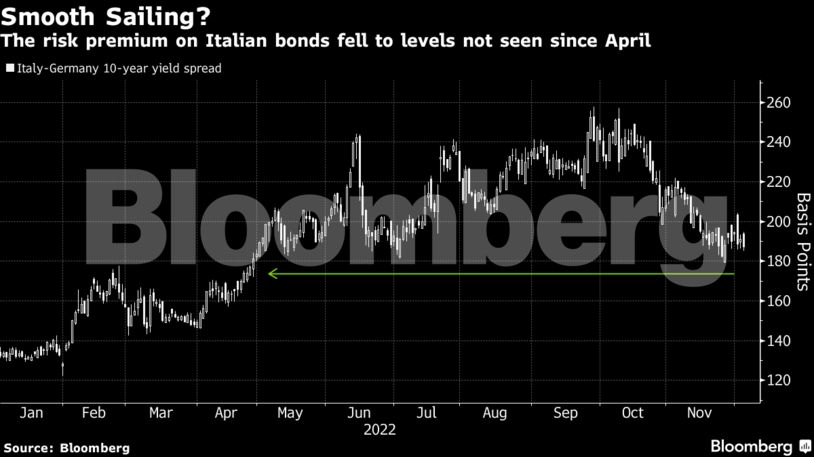

Η σχετική σταθερότητα των ευρωπαϊκών αγορών η οποία έχει μειώσει το spread μεταξύ των γερμανικών και των ιταλικών ομολόγων θα προσφέρει το έναυσμα στους Ευρωπαίους ρυθμιστές για την ανακοίνωση του νέου προγράμματος ποσοτικής σύσφιξης (QT). Παρ’ όλα αυτά, οποιαδήποτε κι αν είναι η απόφασή τους, τα στελέχη της Ευρωπαϊκής Κεντρικής Τράπεζας θα πρέπει να λάβουν υπόψη και τους κινδύνους που υποκρύπτει οποιαδήποτε μελλοντική μεταβλητότητα στις αγορές.

«Πρόκειται για μία δύσκολη κατάσταση», τόνισε η Ούτε Ρόζεν, αναλυτής της Union Investment, προσθέτοντας πως «η ΕΚΤ ενδέχεται να νομίζει πως μπορεί να προχωρήσει σε γενναίες κινήσεις όσον αφορά το QT λόγω της μείωσης των spreads. Ο κίνδυνος, όμως, πως η σύσφιξη αυτή θα αποδειχθεί δυσβάσταχτη για την αγορά, είναι υπαρκτός».

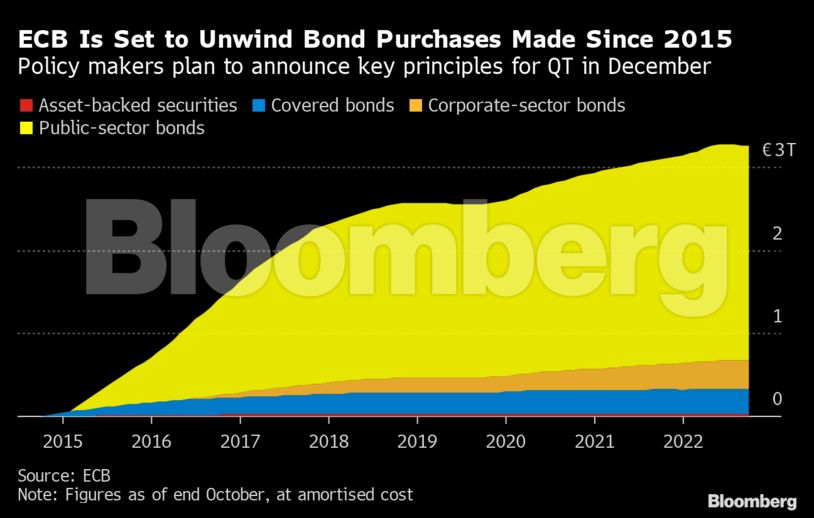

Η Κριστίν Λαγκάρντ και οι συνεργάτες της πρόκειται να ανακοινώσουν το νέο πλαίσιο εξισορρόπησης του ισολογισμού της κεντρικής τράπεζας στις 15 Δεκεμβρίου, την ίδια μέρα όπου αναμένονται να ανακοινώσουν τη νέα αύξηση των επιτοκίων κατά -τουλάχιστον- 50 μονάδες βάσης.

Εάν επιτύχουν, οι ρυθμιστές θα καταφέρουν να περιορίσουν το δυσβάσταχτο πληθωριστικό σοκ. Αν αποτύχουν, η επιβράδυνση της αγοράς θα κάνει την προσπάθειά τους ακόμα δυσκολότερη.

Η δεδομένη χρονική στιγμή είναι καλή. Η Fed υποδεικνύει επιβράδυνση των αυξήσεων των επιτοκίων της, και οι επενδυτές ποντάρουν στην ανάκαμψη των αγορών λόγω της μείωσης των πληθωριστικών δεδομένων.

Η ανασφάλεια, όμως, της αναμενόμενης πορείας της οικονομίας της Ευρωζώνης, μπορεί να ταράξει εκ νέου «τα νερά» της παγκόσμιας οικονομίας. Παράλληλα, η μεταβλητότητα της βρετανικής αγοράς αποτελεί έναν επιπρόσθετο, αρνητικό παράγοντα στην όλη προσπάθεια.

Έχοντας γνώση των δυσκολιών αυτών, τα στελέχη της ΕΚΤ έχουν προσηλωθεί στη δημιουργία ενός πλαισίου QT το οποίο δε θα επηρεάζει τους επενδυτές, χρησιμοποιώντας τα επιτόκια ως το κύριο εργαλείο τους για την αντιμετώπιση του πληθωρισμού.

Τα περισσότερα μέλη του Δ.Σ. της κεντρικής τράπεζας προτιμούν μία «μετρημένη και προβλέψιμη προσέγγιση» η οποία δε θα συμπεριλαμβάνει μαζικές πωλήσεις ομολόγων.

Σύμφωνα με τον διοικητή της Bundesbank, Γιόαχιμ Νάγκελ, δε θα χρειαστούν απότομες και σπασμωδικές κινήσεις κατά τη διάρκεια του QT, αφού οι αγορές υποδεικνύουν «σημαντική ελαστικότητα και θα μπορέσουν να αντέξουν ένα παθητικό roll-off των ομολόγων».

Ο μεγαλύτερος κίνδυνος είναι η οικονομική αβεβαιότητα. Οι πρόσφατες δημοσκοπήσεις υποδεικνύουν ελπίδες των επενδυτών πως η ύφεση στην Ευρώπη δε θα είναι τόσο σημαντική όσο αναμενόταν, κάτι το οποίο, όμως, σηματοδοτεί μακροπρόθεσμη διάρκεια της πληθωριστικής κρίσης.

Δεν είναι, επίσης, ξεκάθαρο και το ποσοστό του νέου χρέους το οποίο θα πρέπει να εκδώσουν τα κράτη-μέλη της Ευρωζώνης εάν μία περαιτέρω αντιστάθμιση των επιπτώσεων της ενεργειακής κρίσης θεωρηθεί αναγκαία, αλλά και η αντίδραση των επενδυτών σε τέτοια περίπτωση. Η ΕΚΤ, από την πλευρά της, έχει προειδοποιήσει πως η υπερβολική υποστήριξη θα οδηγήσει σε περαιτέρω αυξήσεις των επιτοκίων.

Το πρόβλημα το οποίο μπορεί να δημιουργηθεί φάνηκε πρόσφατα μετά τις σπασμωδικές κινήσεις της πρώην πρωθυπουργού της Βρετανίας, Λιζ Τρας, η οποία οδήγησε τη βρετανική αγορά ομολόγων σε κατάρρευση, αναγκάζοντας την ΒοΕ σε παρέμβαση.

Η Ιταλία αποτελεί την «Αχίλλειο πτέρνα» της Ευρωζώνης αυτή τη στιγμή, αφού η νέα πρωθυπουργός Τζόρτζια Μελόνι δεν έχει καταφέρει να περιορίσει τις απαιτήσεις χαλάρωσης της νομισματικής πολιτικής της καθ’ όλα λαϊκιστικής κυβέρνησης συνεργασίας της. Η Moody’s προειδοποίησε, μάλιστα, πως οι στόχοι των δημοσιονομικών της Ιταλίας ενδέχεται να μην επιτευχθούν.

Το spread μεταξύ των γερμανικών και των ιταλικών 10ετών ομολόγων δημοσίου έχει περιοριστεί στις 190 μονάδες βάσης από τις 250 μονάδες βάσης του Σεπτεμβρίου. Αυτό, όμως, οφείλεται στη μείωση των short bets των επενδυτών παρά στην αύξηση των long τοποθετήσεων οι οποίες θα υποδείκνυαν και ενίσχυση της επενδυτικής αυτοπεποίθησης.

Ακόμα και χωρίς τη δημιουργία κρίσης στην ιταλική οικονομία, οι επενδυτές δε θα πρέπει να ξεχνούν το ντόμινο που ενδέχεται να προκαλέσει η ανατιμολόγηση στις αγορές, σύμφωνα με τον Τζον Λέβι, αναλυτή της Loomis Sayles.

Οι αναλυτές της Goldman Sachs, από την πλευρά τους, αναμένουν πως οι αποδόσεις των 10ετών γερμανικών ομολόγων θα αγγίξουν το 2,75% μέχρι το τέλος του τριμήνου, αύξηση της τάξης των 90 μονάδων βάσης από τα τρέχοντα επίπεδα.

Η διπλή προσέγγιση της ΕΚΤ ενδέχεται επίσης να προκαλέσει ταραχές στις αγορές, εάν καθυστερήσει το timing της εφαρμογής του προγράμματος ποσοτικής σύσφιξης.

Οι ρυθμιστικές αρχές τονίζουν πως έχουν τα εργαλεία για την αντιμετώπιση οποιωνδήποτε ταραχών, αλλά οι αναλυτές τονίζουν πως δε θα πρέπει να προχωρήσουν απρόσεκτα.

«Το 2023 θα είναι ένα δύσκολο έτος για τις αγορές οι οποίες θα κληθούν να απορροφήσουν μεγάλο μέρος των ομολόγων που αγόραζε μέχρι τώρα η ΕΚΤ. Θα βιώσουμε μία γρήγορη και βάναυση αλλαγή», τόνισε η Σεσίλ Μουτόν, στέλεχος της Amundi.

Διαβάστε ακόμη

Intrum: «Πωλητήριο» σε δάνεια 140 εταιρειών στους κλάδους οινοποιίας και τροφίμων

Από 14 Δεκεμβρίου το «Καλάθι του Άη Βασίλη» – Πρόστιμα έως €10.000 για τους παραβάτες

Επίδομα θέρμανσης: Οδηγίες της τελευταίας στιγμής για αιτήσεις – παραστατικά