Η απόλυτη ισοτιμία ευρώ – δολαρίου (parity). Ένα σενάριο, το οποίο πλέον καθίσταται ολοένα και πιο πιθανό, καθώς ο πόλεμος στην Ουκρανία και ο υψηλός πληθωρισμός (7,5% στην Ευρωζώνη) έχουν αλλάξει πλήρως τις ισορροπίες μεταξύ των δύο «σκληρών» νομισμάτων, τα οποία για πρώτη φορά μετά από σχεδόν 20 χρόνια ετοιμάζονται για μια ισοτιμία 1 προς 1.

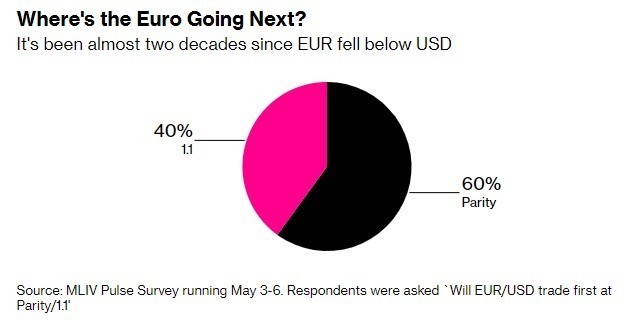

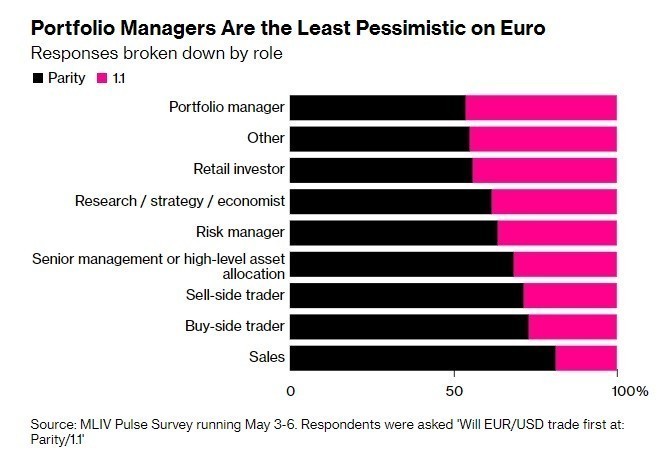

Πρόσφατη έρευνα της MLIV, η οποία δημοσιεύεται στο πρακτορείο Bloomberg, δείχνει ότι το 60% των αναλυτών θεωρεί ότι το ευρώ θα υποχωρήσει πράγματι στο 1 δολάριο, ενώ μόνο το 40% «ποντάρει» στην πιθανότητα το ευρωπαϊκό νόμισμα να ανακάμψει στο 1,15 δολάριο.

Το 48% δε, εκτιμά ότι υπάρχει κίνδυνος διολίσθησης ακόμη και στο 0,95 δολάριο. Ας σημειωθεί ότι σήμερα το ευρώ διαπραγματεύεται στο 1,05 δολάριο, κοντά στο χαμηλότερο επίπεδο της τελευταίας 5ετίας.

Οι περίπου 400 αναλυτές, οι οποίοι συμμετείχαν στην έρευνα, θεωρούν ως υπαίτια για την υποτίμηση του ευρώ τη νομισματική πολιτική της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ), η οποία προς το παρόν αρνείται να αυξήσει τα επιτόκια, παρά τον υψηλό πληθωρισμό (7,5% τον Απρίλιο). Κι αυτό, φυσικά, έχει την εξήγησή του.

Η εγγύτητα στο στρατιωτικό μέτωπο Ρωσίας – Ουκρανίας ενισχύει τον κίνδυνο επιβράδυνσης της ευρωπαϊκής ανάπτυξης. Στο α’ τρίμηνο του 2022, άλλωστε, το ΑΕΠ της Ευρωζώνης αυξήθηκε μόλις κατά 0,2% (σε τριμηνιαίο επίπεδο), ενώ η διαμάχη με τη Ρωσία σχετικά με τον τρόπο πληρωμής του φυσικού αερίου έρχεται να εντείνει τις προκλήσεις για το β’ τρίμηνο.

Υπενθυμίζεται ότι τα αυξημένα επιτόκια ναι μεν βοηθούν στην άμβλυνση των πληθωριστικών πιέσεων, αλλά ταυτόχρονα υπονομεύουν τις προοπτικές ανάπτυξης. Αντίθετα, τα μειωμένα επιτόκια ενισχύουν την πορεία της οικονομίας, αλλά οδηγούν σε τόνωση του πληθωρισμού.

Μέσα σ’ αυτό το πλαίσιο, δεν είναι λόγοι οι traders που σπεύδουν να «σορτάρουν» το ευρώ, ως απόρροια της υψηλής έκθεσης στην ενέργεια, είτε μέσω μετοχών είτε μέσω εμπορευμάτων.

«Εάν η κατάσταση στην Ουκρανία επιδεινωθεί, θεωρούμε ότι η Ευρώπη θα γυρίσει στην ύφεση» δήλωνε στις 4 Μαΐου ο διευθύνων σύμβουλος της JP Morgan, Τζέιμι Ντίμον. «Μπορεί να χρειαστούν ένα – δύο τρίμηνα, αλλά υπάρχει αυτό το σενάριο».

Πριν λίγες εβδομάδες, οι οικονομολόγοι του Bloomberg έσπευσαν να περικόψουν τις προοπτικές για τη φετινή ανάπτυξη της Ευρωζώνης στο 2,8% από 4,2% προηγουμένως. Την ίδια ώρα, ο κίνδυνος της ύφεσης έχει -επίσης- αυξηθεί αισθητά, μετά την απόφαση της Ρωσίας να κλείσει τη στρόφιγγα του αερίου προς την Πολωνία και τη Βουλγαρία.

Υπάρχει μεγάλη αβεβαιότητα για την προοπτική της περιοχής, δηλώνει επικουρικά ο επικεφαλής της Societe Generale, Φρεντερίκ Ουντέα. «Το βασικό μας σενάριο περιλαμβάνει μια “ομαλή προσγείωση” του ΑΕΠ». H Citigroup, από την πλευρά της, θεωρεί ότι η ισοτιμία ευρώ – δολαρίου θα έρθει στο 1 προς 1 μέσα στο επόμενο τρίμηνο, ενώ τοποθετεί στο 35% τις πιθανότητες διατήρησης της λόγω ισοτιμίας και στο επόμενο εξάμηνο.

Πέραν των εγγενών προβλημάτων, η υποτίμηση του ευρώ, σε μεγάλο βαθμό, οφείλεται και στην ενδυνάμωση του δολαρίου, ως απόρροια της επιθετικής αύξησης του επιτοκίου από τη Federal Reserve (από 0,25% στο 0,75%). Όμως, όπως εκτιμούν οι αναλυτές, ο συγκεκριμένος παράγοντας πολύ σύντομα θα σταματήσει να αποτελεί μοχλό ενίσχυσης του δολαρίου, καθώς σε αύξηση επιτοκίου αναμένεται να προβεί τους επόμενους μήνες (ενδεχομένως από τον Ιούλιο) και η ΕΚΤ.

Διαβάστε επίσης:

Fitch: Το ενεργειακό σοκ επιβραδύνει τον ρυθμό μείωσης του ελλείμματος της Ελλάδας

Δεν πτοείται ο Μπουκέλε: Και νέα «buy the dip» αγορά σε bitcoin

Ο Έλον Μασκ προανήγγειλε την επιστροφή του Τραμπ στο Τwitter