Σταθερά θετικός για την πορεία των μετοχών το δεύτερο εξάμηνο ο στρατηγικός αναλυτής της JP Morgan Μάρκο Κολάνοβιτς καθώς σε νέο του note θεωρεί ότι το tradeoff μεταξύ ανάπτυξης και πολιτικής φαίνεται ότι θα βελτιωθεί στο δεύτερο εξάμηνο, ενώ και οι αναθεωρήσεις των κερδών των εταιρειών είναι σε γενικές γραμμές θετικές.

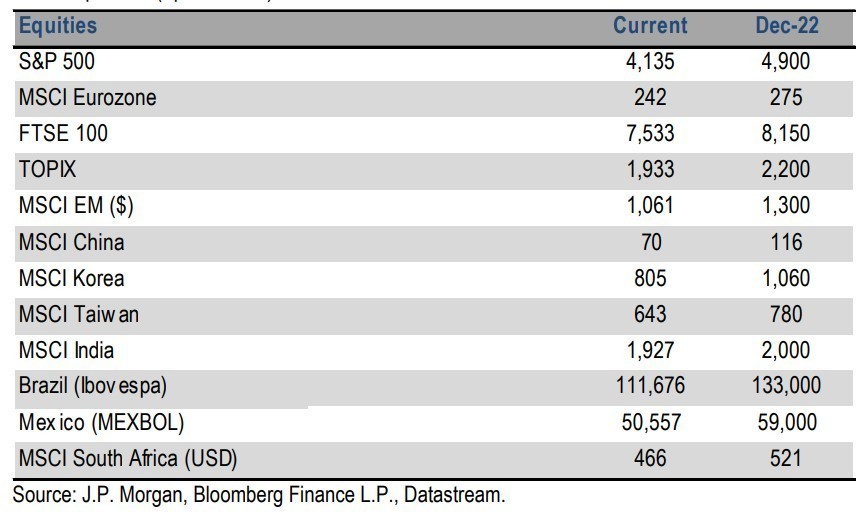

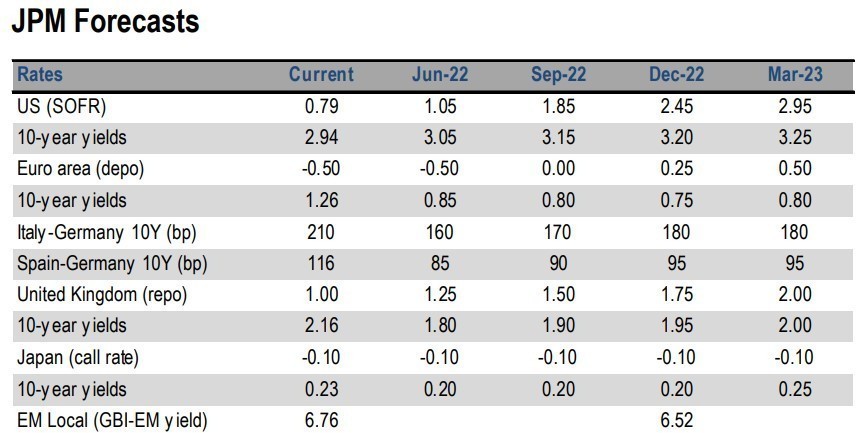

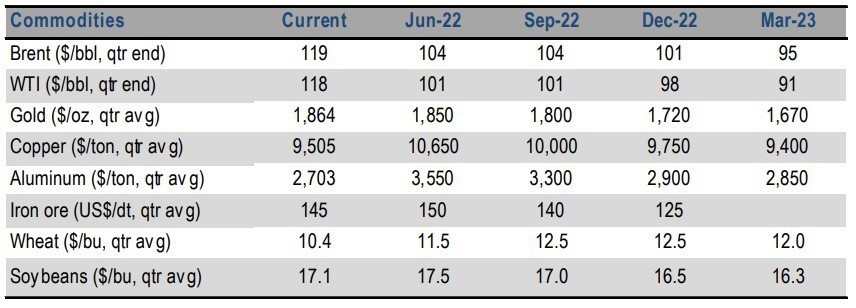

Οι στόχοι που θέτει η ομάδα ανάλυσης της JPM για τις βασικές αγορές είναι 4.900 μονάδες για τον δείκτη S&P 500 στο τέλος του έτους ή 19% υψηλότερα, οι ευρωπαϊκές μετοχές 13,6% υψηλότερα στις 275 μονάδες ο MSCI Eurozone και πάνω από 22% ανοδικό περιθώριο ο δείκτης των αναδυόμενων αγορών MSCI EM στις 1.300 μονάδες. Αναφορικά με το πετρέλαιο η τιμή θα παραμείνει στα πέριξ των 100 δολαρίων το βαρέλι μέχρι να υποχωρήσει στα 95 δολάρια το Μάρτιο του 2023. Αναφορικά με τις αποδόσεις των ομολόγων, στο 3,20% η απόδοση του αμερικανικού 10ετούς ομολόγου στο τέλος έτους και στο 3,25% το Μάρτιο του 2023, ενώ το γερμανικό 10ετές θα διατηρηθεί στα επίπεδα του 0,75% – 0,80%. Για το χρυσό, το αλουμίνιο και το χαλκό προβλέπουν σταδιακή πτώση στις τιμές τους στα επόμενα τρίμηνα, ενώ για τα αγροτικά προϊόντα διαβλέπουν σταθερά υψηλές τιμές.

«Διατηρούμε την άποψή μας υπέρ του κινδύνου, δεδομένης της χαμηλής τοποθέτησης των επενδυτών σε μετοχές, των ρεκόρ επαναγορών μετοχών από τις ίδιες τις εταιρείες (buybacks), το πτωτικό κλίμα και την προσδοκία μας ότι δεν θα υπάρξουν βραχυπρόθεσμη ύφεση χάρη στους ισχυρούς καταναλωτές των ΗΠΑ, την επαναλειτουργία από την Covid-19 και τα κίνητρα της Κίνας», εξηγεί ο Κολάνοβιτς. Ειδικά για τις κινεζικές μετοχές εκτιμά ότι μπορεί να έχουν φτάσει στο σημείο καμπής τους, καθώς τα lockdowns αρχίζουν να χαλαρώνουν, η στήριξη της ανάπτυξης με μέτρα συνεχίζονται και οι ειδήσεις αναφέρουν ότι οι ρυθμιστικοί κίνδυνοι στην Κίνα χαλαρώνουν. Οι αποδόσεις των ομολόγων ήταν υψηλότερες, με τη Fed να υπαινίσσεται την πιθανότητα αύξησης κατά 50 μονάδες βάσης (μ.β.) το Σεπτέμβριο. Παράλληλα η JPM αναμένει ότι η ΕΚΤ θα επιβεβαιώσει το τέλος του QE στις αρχές Ιουλίου, με αυξήσεις 25 μ.β. τον Ιούλιο και το Σεπτέμβριο και τριμηνιαίες αυξήσεις στη συνέχεια.

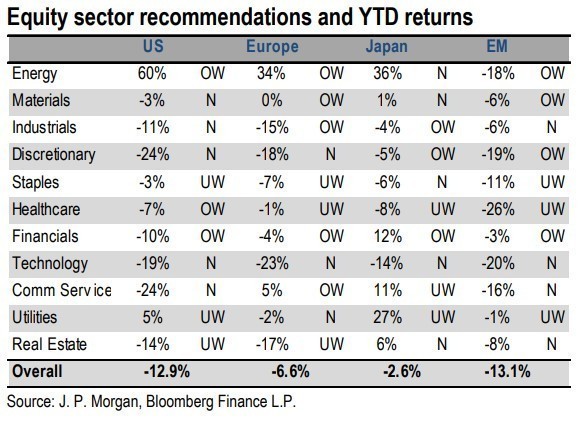

Ο Κολάνοβιτς αναμένει ότι οι αγορές θα ανακτήσουν τις απώλειες που σημειώνουν φέτος μέσα στο δεύτερο εξάμηνο του έτους, ωστόσο, δεν διατηρεί την επιλεκτικότητα στις επιλογές και δεν υποστηρίζει τις αγορές μετοχών αδιακρίτως. «Βλέπουμε ισχυρές ευκαιρίες σε τμήματα με σχεδόν ρεκόρ χαμηλών σχετικών αποτιμήσεων (π.χ. καινοτομία, ADRs Κίνας, μικρές κεφαλαιοποιήσεις, ενέργεια, βιοτεχνολογία κ.λπ.) και θα αποφεύγαμε ακριβούς τομείς όπως τα αμυντικά στοιχεία», εξηγεί ο στρατηγικός αναλυτής. «Στα επιτόκια, παραμένουμε ουδέτεροι στην απόλυτη διάρκεια των ομολόγων στις ΗΠΑ, διατηρούμε θέσεις long στα 5ετή γερμανικά ομόλογα έναντι των αμερικανικών παραμένουμε με σύσταση υποαπόδοσης (underweight) στα 10ετή ομόλογα της Ιταλία έναντι της Γερμανίας», συνεχίζει ο Κολάνοβιτς.

Παράλληλα, προτείνει την πώληση στην οποία άνοδο καταγράψουν τα ευρωπαϊκά εταιρικά ομόλογα, καθώς ο πληθωρισμός προκαλεί εκπλήξεις και hawkish αλλαγή στη ρητορική της ΕΚΤ. Οι υψηλότερες ποσοστώσεις του ΟΠΕΚ+ δεν θα έχουν ουσιαστική αλλαγή στις παγκόσμιες ισορροπίες του πετρελαίου, δεδομένης της εποχικής ζήτησης, της επαναλειτουργίας της Κίνας και της περιορισμένης πλεονάζουσας παραγωγικής ικανότητας. Επίσης, πιθανότατα δεν θα μειωθούν οι τιμές των καυσίμων στις ΗΠΑ λόγω της περιορισμένης δυναμικότητας διύλισης. Στη γεωργία, βλέπει τις τιμές να παραμένουν αυξημένες το 2023 και με τις περισσότερες αγορές να παρουσιάζουν μείωση των αποθεμάτων τους σε ετήσια βάση.

Η άποψη των πελατών της JPM

Αυτή την εβδομάδα η JPM διεξάγει μια δημοσκόπηση στους επενδυτές σχετικά με τις μετοχές της Κίνας, τις τιμές της βενζίνης και την ΕΚΤ. Τα αποτελέσματα της έρευνας της περασμένης εβδομάδας έδειξαν: (1) η έκθεση στις μετοχές και η ψυχολογία είναι σε πολύ χαμηλά επίπεδα σε σχέση με μέσο όρο – (2) το 62% σχεδιάζει να αυξήσει την έκθεση του στις μετοχές και το 65% να αυξήσει τη διάρκεια των ομολόγων βραχυπρόθεσμα – (3) κατά μέσο όρο οι ερωτηθέντες πιστεύουν ότι υπάρχει 38% πιθανότητα παγκόσμιας ύφεσης που θα ξεκινήσει το 2022 και 58% πιθανότητα να υπάρξει μέχρι το τέλος του 2023 – (4) οι περισσότεροι (61%) πιστεύουν ότι η αμερικανική αγορά κατοικίας θα έχουν μια δύσκολη προσγείωση μόνο αν τα επιτόκια των ενυπόθηκων δανείων αυξηθούν κατά 1% ακόμη – (5) οι ερωτηθέντες αναμένουν αύξηση του πραγματικού ΑΕΠ της Κίνας κατά περίπου 3% φέτος κατά μέσο όρο.

Διαβάστε επίσης: