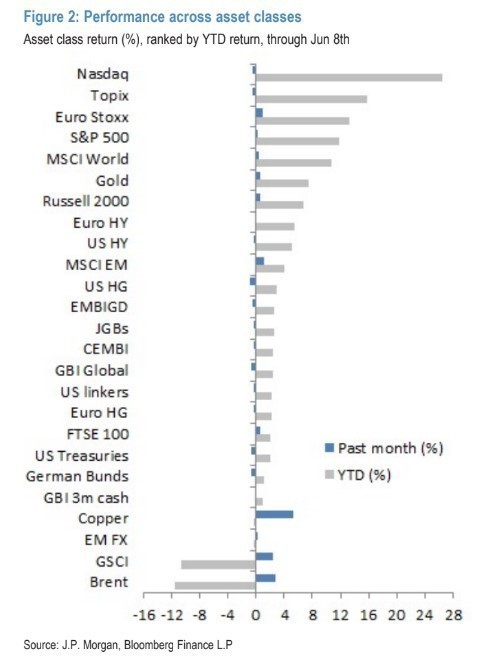

Η J.P. Morgan στη στρατηγική περιουσιακών στοιχείων επισημαίνει ότι οι μετοχές των ΗΠΑ σημείωσαν καλές επιδόσεις τον τελευταίο μήνα μετά την αύξηση του ανώτατου ορίου χρέους και την προσδοκία μιας παύσης της Fed.

«Ενώ πολλοί επισημαίνουν ότι η τοποθέτηση στην αγορά είναι για πτώση, εμείς διαφωνούμε, καθώς με την πρόσφατη μείωση της μεταβλητότητας της αγοράς, η τοποθέτηση των επενδυτών έχει αυξηθεί σημαντικά. Για παράδειγμα, συχνά αναφέρεται ως αποδεικτικό στοιχείο για την τοποθέτηση short τα στοιχεία της CFTC, τα οποία δείχνουν ότι οι κερδοσκόποι είναι σε ρεκόρ short στα συμβόλαια μελλοντικής εκπλήρωσης επί μετοχών. Ωστόσο, η ανάλυσή μας υποδηλώνει το αντίθετο, ότι δηλαδή πρόκειται για πρόσφατες αγορές από τους επενδυτές», εξηγεί ο Κολάνοβιτς.

«Ενώ η πρόσφατη ανθεκτικότητα της οικονομίας μπορεί να καθυστερήσει την έναρξη μιας ύφεσης, πιστεύουμε ότι οι περισσότερες από τις καθυστερημένες επιπτώσεις της νομισματικής σύσφιξης του περασμένου έτους δεν έχουν γίνει ακόμη αισθητές και τελικά μια ύφεση θα είναι πιθανότατα απαραίτητη για να επανέλθει ο πληθωρισμός στο στόχο», συνεχίζει ο επικεφαλής για τη στη στρατηγική περιουσιακών στοιχείων.

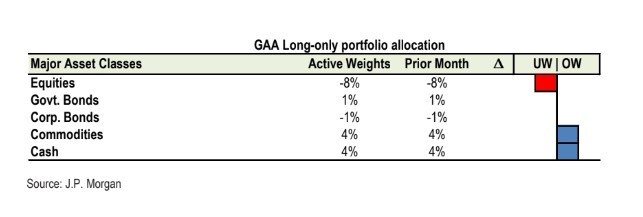

«Διατηρούμε μια αμυντική κατανομή περιουσιακών στοιχείων και πιστεύουμε ότι η απόδοση κινδύνου για τις μετοχές παραμένει φτωχή, δεδομένης της αποσύνδεσης μεταξύ μετοχών και ομολόγων, των υψηλών πιθανοτήτων ύφεσης τα επόμενα τρίμηνα, τα υψηλά επιτόκια, τη σύσφιξη της ρευστότητας, τις πλούσιες αποτιμήσεις και το ακόμη στενό εύρος της αγοράς», επισημαίνει η JPM.

«Παραμένουμε αμυντικοί στο χαρτοφυλάκιο του υποδείγματός μας και διατηρούμε αμετάβλητη την κατανομή μας σε σχέση με την προηγούμενη μήνα, με αυξημένες θέσεις (overweight) σε μετρητά και μειωμένες θέσεις (underweight) σε μετοχές. Μια τοποθέτηση σε ομόλογα μεγαλύτερης διάρκειας αρχίζει να φαίνεται πιο ελκυστική, καθώς οι αγορές επιτοκίων των ΗΠΑ έχουν αποτιμήσει το μεγαλύτερο μέρος των αναμενόμενων περικοπών, ωστόσο, διατηρούμε τη θέση μας για μικρή διάρκεια, δεδομένου του κινδύνου ότι οι κεντρικές τράπεζες θα αναγκαστούν να επανεκκινήσουν τους κύκλους αύξησης των επιτοκίων τους λόγω της επιμονής του πληθωρισμού, όπως π.χ. φαίνεται από τις αιφνιδιαστικές αυξήσεις της RBA και της BoC την περασμένη εβδομάδα», προβλέπει η αμερικανική τράπεζα.

Τα αποτελέσματα της τελευταίας έρευνας της JPM έδειξαν ότι: 1) έκθεση σε μετοχές είναι σε επίπεδα κοντά στο μέσο όρο των τελευταίων ετών, 2) το 51% των ερωτηθέντων σχεδιάζει να αυξήσει την έκθεση σε μετοχές, μια απότομη αύξηση σε σχέση με την προηγούμενη εβδομάδα και το 80% να αυξήσει τη διάρκεια των ομολόγων βραχυπρόθεσμα, 3) περίπου το 70% των συμμετεχόντων αναμένει ότι η Fed θα κάνει παύση τον Ιούνιο, αλλά ότι οι τελείες στο διάγραμμα της Fed υποδηλώνουν ότι έρχονται περαιτέρω αυξήσεις, 4) το 81% των συμμετεχόντων πιστεύει ότι η Fed δεν θα τερματίσει πρόωρα την ποσοτική σύσφιξη (QT), 5) το 70% πιστεύει ότι οι μετοχές της τεχνητής νοημοσύνης (ΑΙ) βρίσκονται σε κατάσταση φούσκας, 6) μόλις το 36% είναι πιο θετικό για τις μετοχές μετά την κίνηση της προηγούμενης εβδομάδας, συμπεραίνει η τράπεζα.

Διαβάστε ακόμη

Τζον Κάλαμος: Ο Έλληνας βετεράνος πιλότος του Βιετνάμ που έγινε δισεκατομμυριούχος (pics)

Στα χέρια του Σπύρου Θεοδωρόπουλου περνά πλέον η ΙΟΝ

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ