Όταν κατέρρευσαν τα stablecoins UST και Luna, ο CEO του ανταλλακτηρίου Binance, Τσάνπενγκ Ζάο, έδινε την υπόσχεση ότι αν το ανταλλακτήριό του χρεοκοπήσει, οι πελάτες θα ειδοποιηθούν ώστε να αποσύρουν άμεσα τα χρήματά τους.

Τώρα, όμως, μετά την κατάρρευση του FTX και με τις φήμες να έχουν θεριέψει για την πρόθεση των αμερικανικών Αρχών να ασκήσουν κατηγορίες για ξέπλυμα χρήματος στον Ζάο και το ανταλλακτήριο, οι πελάτες του δείχνουν να έχουν πανικοβληθεί.

Μπορεί, άραγε, ο Ζάο να κρατήσει την υπόσχεσή του;

Για όσους ασχολούνται με τα κρυπτονομίσματα -και όχι μόνο- αυτό είναι το διακύβευμα, αυτές τις μέρες. Τι θα γίνει εάν χρεοκοπήσει το μεγαλύτερο -βάσει όγκου συναλλαγών- ανταλλακτήριο του πλανήτη; Και τι θα συμβεί εάν καταρρεύσει το τρίτο μεγαλύτερο -και πάλι βάσει όγκου συναλλαγών- κρυπτονόμισμα, το Tether, το οποίο κλυδωνίζεται αυτές τις μέρες;

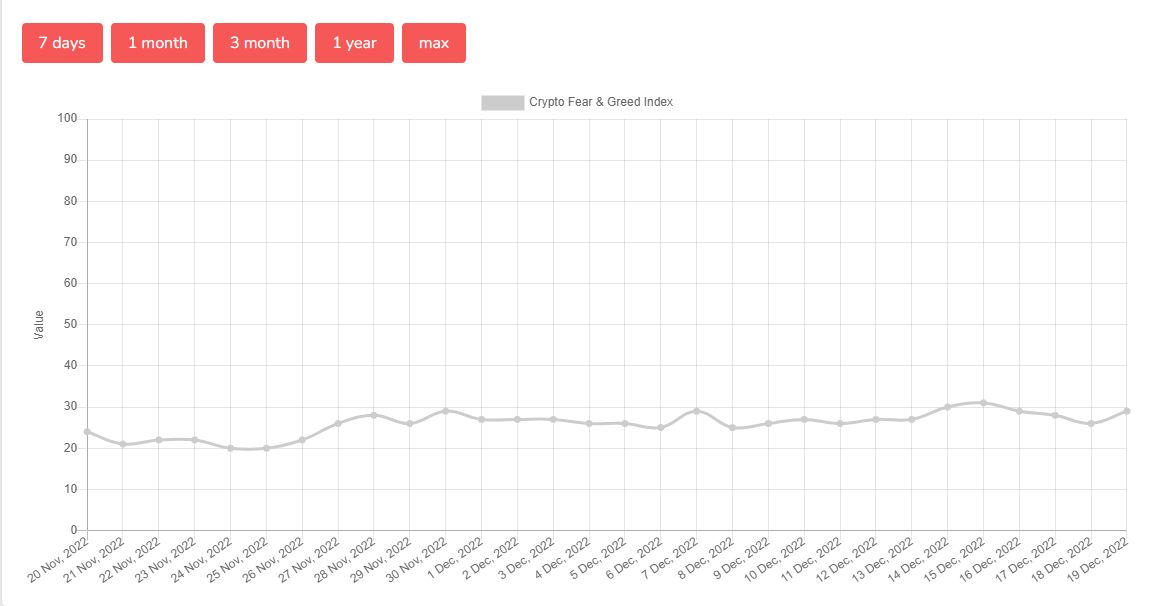

Η αγωνία των επενδυτών που καταγράφεται στην έκρηξη του Δείκτη Φόβου για τα κρυπτονομίσματα σε υψηλά μήνα, μόνο αδικαιολόγητη δεν μπορεί να χαρακτηριστεί. Ας μην ξεχνάμε ότι η χρεοκοπία της FTX, η οποία ανήκε στο πρόσωπο που (υποτίθεται πως) ήταν ο εγγυητής της επιβίωσης του οικοσυστήματος, όπως κάποτε ο JP Morgan για τη Wall Street και το αμερικανικό χρηματοπιστωτικό σύστημα, έπιασε τον κόσμο εξ απίνης.

Με την πλειοψηφία των επενδυτών να βρίσκεται «κάτω από το νερό», το ξαφνικό λουκέτο σε ένα ανταλλακτήριο και η πλήρης απώλεια των όποιων funds ήταν τοποθετημένα εκεί, ισοδυναμούν με… απελπισία. Αλλά, ας τα δούμε αναλυτικά.

Η περίπτωση Binance

Το ανταλλακτήριο Binance και ο CEO του, έπαιξαν και παίζουν ίσως τον κυριότερο ρόλο στην υπόθεση της πρόσφατης κατάρρευσης του ανταλλακτηρίου FTX. Πρώτα, με το Binance να «τραβά την πρίζα», αποσύροντας 529 εκατ. δολάρια σε νομίσματα του FTX που κατείχε, όσο οι φήμες θέριευαν σχετικά με την οικονομική αδυναμία του ανταλλακτηρίου. Ο Ζάο, άλλωστε, ευαγγελίζεται ότι ο ρόλος του είναι να φέρει περισσότερη διαφάνεια στο οικοσύστημα.

Και η αλήθεια είναι ότι προσπαθεί να το κάνει για ολόκληρο το σύστημα των κρυπτονομισμάτων. Για παράδειγμα, στις αρχές του έτους, ένα blog post του Binance ανέφερε ότι από όλες τις συναλλαγές που έγιναν το 2021 με κρυπτονομίσματα, μόνο ένα 0,15% συνδεόταν με κάποια παράνομη δραστηριότητα. Οι αμερικανικές αρχές, ωστόσο, φαίνονται να διαφωνούν.

Έτσι, οι πληροφορίες ότι το Binance και ο Ζάο βρίσκονται υπό έρευνα για ξέπλυμα χρήματος (μεταξύ άλλων) και ότι το ανταλλακτήριο απέτυχε να δώσει τα απαραίτητα δικαιολογητικά που του ζητήθηκαν, άναψαν φωτιές.

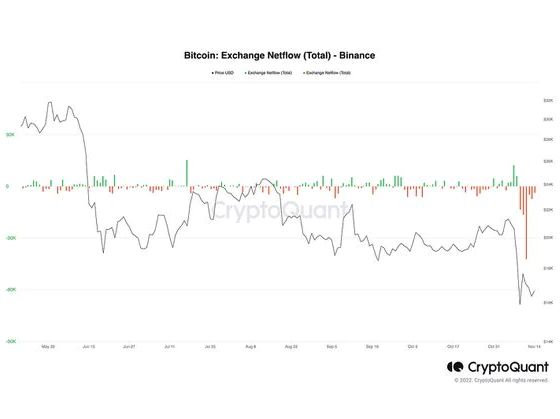

Για την ακρίβεια προκλήθηκε κάτι που μπορεί να παρομοιαστεί με bank run. Πανικόβλητοι επενδυτές απέσυραν από το Binance περισσότερα από 1,9 δισεκατομμύρια δολάρια σε ένα 24ωρο, την περασμένη εβδομάδα, σύμφωνα με στοιχεία της εταιρείας blockchain data Nansen.

Το μεγαλύτερο ανταλλαγκτήριο του πλανήτη αναγκάστηκε να παγώσει προσωρινά τις αναλήψεις του USDC stablecoin για να ελέγξει την κατάσταση, με τη μεγαλύτερη φυγή κεφαλαίων από τις 13 Ιουνίου (περίοδος κατάρρευσης των LUNA/UST). Τις προηγούμενες επτά ημέρες, είχαν αποσυρθεί περίπου 3,6 δισ. δολάρια σε assets από το ανταλλακτήριο, με τον ρυθμό αποσύρσεων να επιταχύνει. Για τον Ζάο, ωστόσο, αυτό είναι “business as usual” και φαίνεται ότι σε αυτό το stress test σε πραγματικές συνθήκες, το ανταλλακτήριο ανταποκρίθηκε.

Λέμε «φαίνεται», επειδή ενδεχομένως το πρόβλημα να κρύβεται «κάτω από το σεντόνι». Με δεδομένο ότι οι αληθινές εκροές της περασμένης εβδομάδας ξεπέρασαν τα 8 δισεκατομμύρια δολάρια, οι αυξημένοι φόβοι της αγοράς βασίζονται σε αναφορές ότι η εταιρεία απέτυχε να ολοκληρώσει αναλήψεις του πιο ευρέως χρησιμοποιούμενου stablecoin, USDC. Και υπάρχουν υποψίες ότι το Binance χρησιμοποιεί το δικό του νόμισμα, BNB ως collateral για δάνεια, κάτι που η εταιρεία αρνείται. Αν όμως αποδειχθεί αλήθεια, το Binance θα μπορούσε να μείνει εκτεθειμένο με τον ίδιο τρόπο που έμεινε η FTX με το νόμισμα FTT.

Σε μια τέτοια περίπτωση, το Binance θα αδυνατούσε να αποπληρώσει τα δάνειά του και θα αναγκαζόταν να πουλήσει εσπευσμένα όλα τα stablecoins Tether που διακρατά. Αυτό, με τη σειρά του, θα οδηγούσε το Tether σε απώλεια της διατήρησης της τιμής του 1 δολαρίου και σε μια σειρά ντόμινο σε όλη την κρυπτο-αγορά. Πριν όμως περάσουμε στο Tether, ας δούμε τον κίνδυνο του ντόμινο, ή όπως το λένε στην κρυπτο-αγορά, της «μόλυνσης».

Η υπόθεση της χρεοκοποίας του ανταλλακτηρίου FTX έδειξε πόσο μεγάλος είναι ο κίνδυνος ένα γεγονός να «μολύνει» την υπόλοιπη αγορά. Μετά τη χρεοκοπία του FTX, χρεοκόπησε ο crypto-lender BlockFi, ενώ δεκάδες εταιρείες του οικοσυστήματος έχασαν εκατομμύρια δολάρια. Για παράδειγμα η Genesis, έμεινε με περίπου 175 εκατομμύρια δολάρια «κλειδωμένα», ή χαμένα καλύτερα, στο FTX. Αυτό το ντόμινο μας καταδεικνύει πόσο κοντινή είναι η σύνδεση των εταιρειών του οικοσυστήματος, γεγονός που δικαιολογεί και το ότι… κανείς δεν αισθάνεται ασφαλής, πια.

Το πόσο μεγάλος είναι αυτός ο κίνδυνος, το καταδεικνύει και το γεγονός ότι πλέον οι ασφαλιστές αρνούνται να καλύψουν πελάτες τους που είναι εκτεθειμένοι στο FTX, γεγονός που σημαίνει ότι ανταλλακτήρια και traders ψηφιακών νομισμάτων είναι πλέον ανασφάλιστοι για ζημιές από χάκερς, κλοπές, δικαστικές διαμάχες.

Ούτως ή άλλως αυτή η επιφυλακτικότητα υπήρχε με δεδομένη την υψηλή μεταβλητότητα των τιμών των κρυπτονομισμάτων και της μηδενικής εποπτείας της αγοράς, γεγονός που οδηγεί τους ειδικούς από τους Lloyd’s του Λονδίνου να απαιτούν μεγαλύτερη διαφάνεια από τις εταιρείες κρυπτονομισμάτων, ιδιαίτερα σχετικά με την έκθεσή τους στην FTX. Οι ασφαλιστές μάλιστα, ζητούν από τους πελάτες τους να συμπληρώσουν λίστες στις οποίες θα επισημαίνουν εάν είχαν συναλλαγές με το χρεοκοπημένο ανταλλακτήριο.

Σε περίπτωση που διακριβώνεται οποιαδήποτε συναλλαγή, η ασφαλιστική είτε αρνείται την κάλυψη, είτε προχωρά σε μερική κάλυψη, είτε αναπροσαρμόζει τα ασφάλιστρα με εκρηκτικές αυξήσεις.

Παρότι τα ονόματα των ασφαλιζόμενων δεν έχουν γίνει γνωστά, θεωρείται βέβαιο ότι από τις πρώτες εταιρείες που επηρεάζονται από αυτή την αλλαγή πολιτικής, είναι το ανταλλακτήριο Binance και ο κρυπτο-δανειστής Genesis. Στην πράξη αυτό σημαίνει ότι το Binance, σε περίπτωση μιας έκτακτης συνθήκης που θα χρειαστεί τη συνδρομή της ασφαλιστικής του εταιρείας, ενδεχομένως να βρεθεί εκτεθειμένο. Για παράδειγμα, η κάλυψη σε αρκετές πλατφόρμες για ζημιά ως 1 δισεκατομμυρίου δολαρίων, σήμερα μπορεί να καλύπτει μόλις μερικές δεκάδες εκατομμύρια.

Το μεγάλο ζητούμενο ωστόσο, πέρα από τη «μόλυνση» στο υπόλοιπο οικοσύστημα των κρυπτονομισμάτων, είναι η κρίση εμπιστοσύνης, η οποία θα κορυφωθεί, σε περίπτωση που οι «περιπέτειες» του Ζάο και του Binance χειροτερέψουν. Και τα πράγματα θα είναι εφιαλτικά, σε περίπτωση χρεοκοπίας του Binance, καθώς θα επηρεάσει τους περισσότερους από 30 εκατομμύρια (!) πελάτες του σε όλο τον κόσμο. Οι retail επενδυτές, οι οποίοι βρίσκονται «κάτω από το νερό», θα βρεθούν εντελώς εκτεθειμένοι, με απολύτως καμία πρόσβαση στα χρήματά τους. Η εμπειρία το καταδεικνύει αυτό, καθώς υπάρχει περίπτωση χρεοκοπημένου ανταλλακτηρίου, στο οποίο οι πελάτες περιμένουν από το 2016 την επιστροφή των χρημάτων τους…

Και αν καταρρεύσει το Tether;

Είδαμε παραπάνω πως μια χρεοκοπία του Binance θα έστελνε στα… Τάρταρα το Tether. Μπορεί όμως να συμβεί και το αντίστροφο: Εάν κατέρρεε το tether, η κεφαλαιοποίηση του οποίου είναι τρεις φορές μεγαλύτερη, περισσότερα από 65 δισεκατ. δολάρια, θα προκαλούσε ένα τρομακτικό τσουνάμι χρεοκοπιών κάποιων εκ των μεγαλύτερων ονομάτων του οικοσυστήματος των κρυπτονομισμάτων.

Τα stablecoins έχουν τεράστιο μέρος της κεφαλαιοποίησης των κρυπτονομισμάτων. Από τα stablecoins, το μεγαλύτερο μέρος το έχει το Tether. Για την ακρίβεια, παρότι έχασαν περισσότερα από 10 δισεκατομμύρια δολάρια από τότε που κατέρρευσαν τα Terra και Luna (προκαλώντας τον κρυπτο-χειμώνα) το οικοσύστημα των stablecoins παρέμεινε ισχυρό, με τα δέκα ισχυρότερα από αυτά να κατέχουν συνδυασμένη κεφαλαιοποίηση ύψους 152 δισεκατ. δολαρίων. Και, καθώς έπεφταν οι τιμές των κρυπτονομισμάτων, το μερίδιο αγοράς των stablecoins ανέβαινε, φτάνοντας να κατέχουν (τα 10 ισχυρότερα) το 17,7% της συνολικής αγοράς των κρυπτονομισμάτων, δηλαδή των 860 δισεκατομμυρίων.

Το tether είναι το «δυνατότερο παιδί» από την «παρέα» των stablecoins. Η συνολική αξία των κυκλοφορούντων USDT αποτιμάται σε 46% της αγοράς stablecoin και 8,16% της συνολικής κεφαλαιοποίησης της κρυπτο-αγοράς. Αντιλαμβάνεται κανείς λοιπόν, τι αντίκτυπο θα είχε μια κατάρρευσή του. Σκεφτείτε για παράδειγμα, ότι το οικοσύστημα δέχθηκε τόσο βαρύ πλήγμα από την κατάρρευση της αγοράς του UST που ανερχόταν στα 18,75 δισεκατ. δολάρια.

Τα παραπάνω αποδεικνύουν πόσος μεγάλος είναι ο φόβος για μια κατάρρευση είτε του Binance είτε του tether, είτε και των δύο μαζί, κάτι που θα προκαλούσε το… τέλειο τσουνάμι. Τι συνέπειες θα μπορούσε να έχει κάτι τέτοιο; Την τρομακτική απάντηση δίνει ο συν-ιδρυτής του dogecoin, Μπίλυ Μάρκους. «Προς όσους ανησυχούν σχετικά με κατάρρευση του Binance και/ή του tether», έγραψε στο Twitter ο Αμερικανός software engineer: «Εάν οποιοδήποτε από τα δύο το κάνει, τότε είναι game over».

Διαβάστε ακόμη

Πάνος Κωνσταντόπουλος: Πετυχημένη χρονιά το 2022, ορόσημο το Kaizen Campus (pic)

Ποδαρικό στο 2023 με αυξήσεις 20%-25% στο ρεύμα – Aβεβαιότητα για τους επόμενους μήνες