Η Morgan Stanley επισημαίνει τη σημαντική υποαπόδοση των μετοχών των ελληνικών τραπεζών το τελευταίο δίμηνο στο ταμπλό του ΧΑ, με τις επιδόσεις τους να είναι της τάξεως του -5% το τελευταίο δίμηνο, ενώ αντίστοιχα, ο ευρωπαϊκός δείκτης των τραπεζικών μετοχών σημειώνει σημαντική άνοδο +20%. Η αντίθετη πορεία είναι ακόμα πιο παράδοξη, σύμφωνα με τον οίκο, καθώς οι ελληνικές τράπεζες έχουν σημειώσει σημαντικές αναβαθμίσεις στα κέρδη ανά μετοχή τους κατά 6% το τελευταίο τρίμηνο.

Οι ελληνικές τράπεζες σημείωσαν άνοδο 74% περίπου κατά μέσο όρο το 2023. Η συγκριτική αποτίμηση της τράπεζας υπολογίζει ότι οι υψηλές αποδόσεις δικαιολογούν μια περαιτέρω άνοδο των τιμών, παρά τις υψηλές ευαισθησίες στα επιτόκια. Οι στόχοι τιμών υποδηλώνουν ένα μέσο δείκτη P/B για το 2025 στις 0,9 φορές. Οι συστάσεις της αμερικανικής επενδυτικής τράπεζας είναι overweight και για τις τέσσερις ελληνικές τράπεζες. Οι πληρωμές των μερισμάτων το επόμενο διάστημα θα είναι ο επόμενος καταλύτης, με τις ελληνικές τράπεζες να αποδίδουν 5% ως 11% μερισματική απόδοση τη διετία 2024-2026.

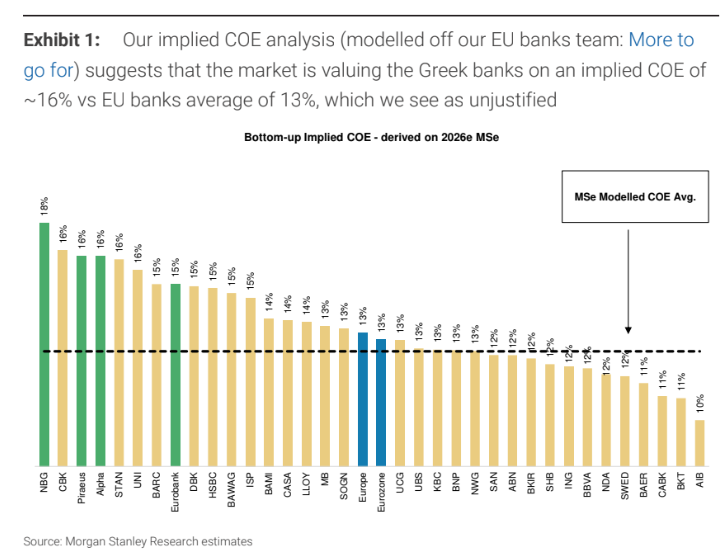

Τα στοιχεία της Μorgan Stanley αναδεικνύουν ότι οι μετοχές των ελληνικών τραπεζών στο ταμπλό του ΧΑ ενέχουν σημαντικό discount έναντι των ευρωπαϊκών τραπεζών, καθώς το κόστος κεφαλαίου που ενσωματώνουν οι τραπεζικές μετοχές (implied Cost of Equitiy – COE) στις τρέχουσες τιμές τους αποτιμήσεις είναι στα επίπεδα του 16% περίπου, ενώ οι ευρωπαϊκές τράπεζες είναι διαπραγματεύσιμες με 13% περίπου. Το κόστος κεφαλαίου που ενσωματώνει η Morgan Stanley σα στα υποδείγματα αποτίμησης των ελληνικών τραπεζών είναι στο 14%. Ο οίκος εκτιμά ότι το τεκμαρτό κόστος κεφαλαίου που η αγορά ενσωματώνει στις τραπεζικές μετοχές σε σχέση με τις ευρωπαϊκές τράπεζες είναι αδικαιολόγητο.

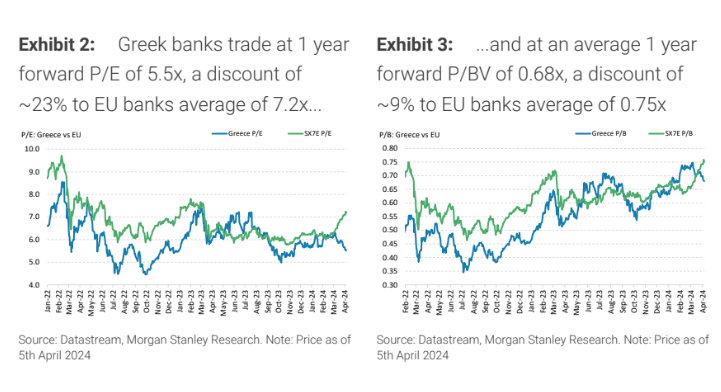

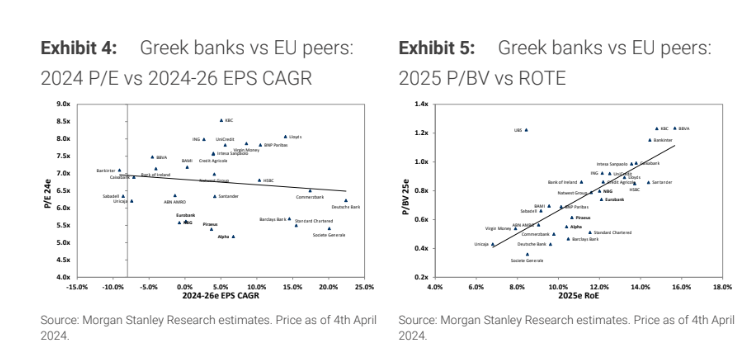

Ο οίκος επισημαίνει ότι οι ελληνικές μετοχές είναι διαπραγματεύσιμες, σε μέσα επίπεδα, σε 5,5 φορές περίπου για τον δείκτη P/E έναντι 7,2 φορές περίπου για τις ευρωπαϊκές. Ο μέσος ετησιοποιημένος ρυθμό αύξησης των κερδών ανά μετοχή των εγχώριων τραπεζών για το 2024-2026 είναι στο 4% περίπου έναντι 6% περίπου για τις ευρωπαϊκές τράπεζες της ΕΕ κατά μέσο όρο. Η σύγκριση μεταξύ των ελληνικών και των ευρωπαϊκών τραπεζών δείχνει ότι υπάρχουν ευκαιρίες για περαιτέρω re-rating στις ελληνικές μετοχές και το δικαιολογείται από τις υψηλές αποδόσεις στον δείκτη RoTE τη διετία 2025-2026, παρά την υψηλή ευαισθησία στα επιτόκια.

Το τεκμαρτό κόστος ιδίων κεφαλαίων της Alpha Bank είναι στο 18,6%, πάνω από το μακροπρόθεσμο μέσο όρο του 10,2%, το τεκμαρτό κόστος ιδίων κεφαλαίων της Eurobank είναι στο 16,9%, πάνω από τον μακροπρόθεσμο μέσο όρο του 13%, το τεκμαρτό κόστος ιδίων κεφαλαίων της Τράπεζας Πειραιώς είναι στο 19,9%, πάνω από τον μακροπρόθεσμο μέσο όρο του 18% και τέλος, το τεκμαρτό κόστος ιδίων κεφαλαίων της Εθνικής Τράπεζας είναι στο 16,3%, πάνω από τον μακροπρόθεσμο μέσο όρο του 11,5%, συμπεραίνει η Morgan Stanley.

Διαβάστε ακόμη

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ