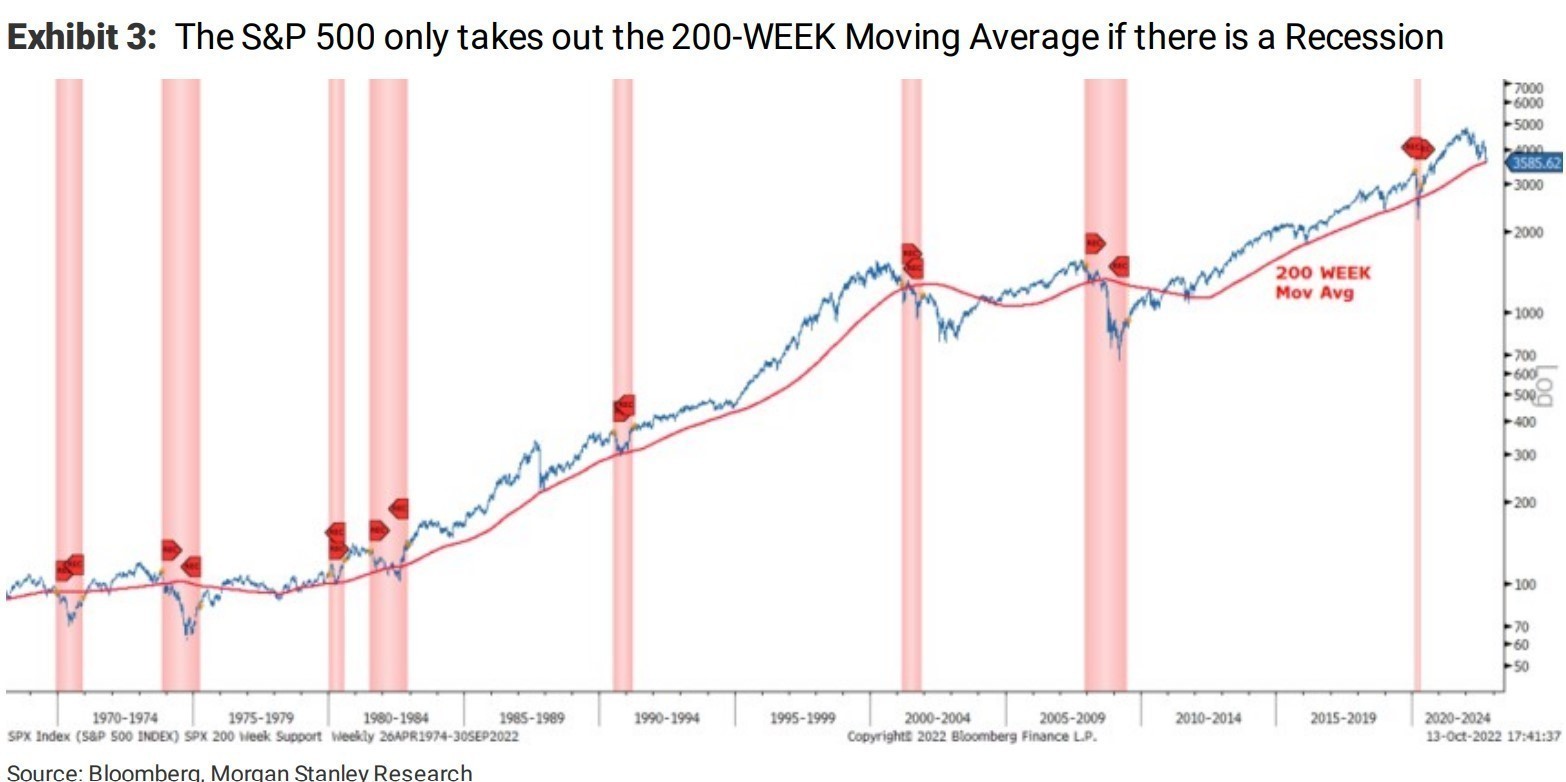

Τα τεχνικά στοιχεία μπορεί να αποκτήσουν το πάνω χέρι έναντι των θεμελιωδών και οι αμερικανικές μετοχές θα μπορούσαν να σημειώσουν ράλι βραχυπρόθεσμα, καθώς ο κινητός μέσος όρος των 200 εβδομάδων παρέχει ένα «σοβαρό επίπεδο στήριξης» στην αγορά, έως ότου καταγραφεί η μείωση των κερδών ή η ύφεση έρθει, αναφέρουν οι στρατηγικοι αναλυτές της Morgan Stanley.

Η ομάδα στρατηγικής της αμερικανικής τράπεζας εκτιμά ότι ο πληθωρισμός έχει πιθανότατα κορυφωθεί και θα μπορούσε να μειωθεί ραγδαία το επόμενο έτος και τα ιστορικά στοιχεία δείχνουν τους επόμενους 3-4 μήνες ως το «παράθυρο ευκαιρίας» για να προεξοφληθεί πλήρως η ύφεση των κερδών.

Πόσο μακριά μπορεί να φτάσει αυτό το ράλι

«Αναμένουμε σημαντικές περικοπές των κερδών ανά μετοχή (EPS) των εταιρειών το τέταρτο τρίμηνο και όχι το τρέχον τρίμηνο, ενώ ο δείκτης θα μπορούσε να ανέλθει στις 4.000 μονάδες και δεν μπορούμε να αποκλείσουμε άλλη μια προσπάθεια ανακατάληψης του κινητού μέσου όρου των 200 ημερών στις 4.150 μονάδες, ράλι που θα υποδήλωνε άνοδο 16% από τα τρέχοντα επίπεδα», εξηγεί ο Wilson.

«Ωστόσο, εάν ο δείκτης S&P 500 μειωθεί σε χαμηλότερα επίπεδα από το κινητό όριο των 200 εβδομάδων, τότε δεν θα μπορούσε να υπάρξει ράλι και οι μετοχές θα μπορούσαν να υποχωρήσουν κατευθείαν στις 3.400 μονάδες ή και χαμηλότερα. Μια διάσπαση κάτω από τα χαμηλά της περασμένης Πέμπτης θα επισφραγίσει αυτή την αρνητική άποψη», εξηγεί η τράπεζα. «Ενώ αυτό μοιάζει με τρομερά μεγάλη κίνηση, θα ήταν σύμφωνη με τα προηγούμενα ράλι στις πτωτικές αγορές (bear market rallies), τόση της φετινής χρονιάς όσο και στις προηγούμενες», επισημαίνει ο Wilson.

«Ο άλλος παράγοντας που πρέπει να σεβαστούμε είναι τα τεχνικά στοιχεία. Όπως σημειώσαμε δύο εβδομάδες πριν, ο κινητός μέσος όρος των 200 εβδομάδων είναι ένα τρομερό επίπεδο για τον δείκτη S&P 500 που είναι δύσκολο να διασπαστεί χωρίς μάχη. Στην πραγματικότητα, συνήθως χρειάζεται μια πλήρως ανεπτυγμένη ύφεση, την οποία εμείς δεν έχουμε ακόμη υπολογίσει (δηλαδή, αύξηση του ποσοστού ανεργίας κατά 1-2%). Δεύτερον, δεν οδηγούν όλες οι υφέσεις στην οικονομία σε διάσπαση του κινητού μέσου όρου των 200 εβδομάδων. Προφανώς, η παραβίαση της Παρασκευής σε επίπεδο κλεισίματος είναι αξιοσημείωτη, αλλά δεδομένων των πολύ θετικών αποκλίσεων σε πολλούς δείκτες δυναμικής (RSI, MACD) και σε συνδυασμό με το εξαιρετικά πτωτικό κλίμα, αυτό είναι το ακριβές σημείο όπου οι μετοχές και η αγορά θα πρέπει να πάρουν θέση. Δεν προσπαθήσαμε να κάνουμε trade τα χαμηλά του δείκτη τον Ιούνιο, κυρίως επειδή δεν είχαμε φτάσει ακόμη τον κινητό μέσο όρο των 200 εβδομάδων, αλλά τώρα το έχουμε κάνει και ελλείψει δεδομένων που να επιβεβαιώνουν ότι η ύφεση έχει φτάσει – δηλαδή αρνητικές εβδομαδιαίες ανακοινώσεις στα στοιχεία δημιουργίας θέσεων εργασίας στην αμερικανική οικονομία – πιστεύουμε ότι αυτό είναι ένα καλό σημείο για να καλύψουμε κάποιες θέσεις short και να αφήσουμε την πτωτική φάση της αγοράς να «πάρει μια ανάσα», εκτιμά ο Wilson.

«Τέλος, αν η αγορά δεν μπορέσει να κρατήσει τον κινητό μέσο όρο των 200 εβδομάδων, τότε πιθανότατα δεν θα υπάρξει ουσιαστική κίνηση αντίθετης τάσης. Αντ’ αυτού, μπορούμε να κάνουμε κατευθείαν κίνηση προς τις 3.400 μονάδες ή και χαμηλότερα. Μια διάσπαση κάτω από τα χαμηλά της περασμένης Πέμπτης θα σφραγίσει την άποψη μας», καταλήγει ο Wilson.

Διαβάστε ακόμη:

Στο τραπέζι ανατιμήσεις έως 10% στα διόδια

Τιμολόγια ρεύματος: Αναμένεται σημαντική αποκλιμάκωση τον Νοέμβριο

Dialectica: Στο τέλος του 2023 μετακομίζει στον Piraeus Tower (pics)