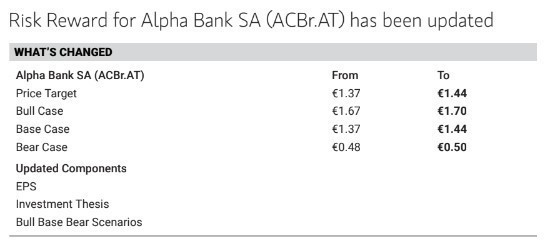

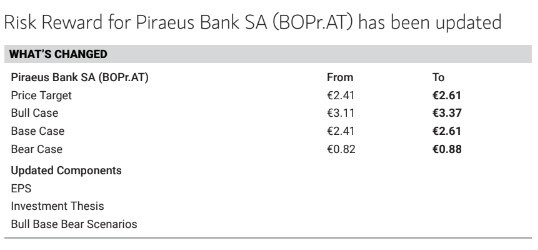

Στην τελευταία της έκθεση η Morgan Stanley παρουσιάζει τις καινούργιες εκτιμήσεις και τις προβλέψεις της για τις Alpha Bank και Τράπεζα Πειραιώς και αυξάνει τις τιμές στόχους και για τις δύο τράπεζες. Για την Alpha Bank, η σύσταση είναι ίσης απόδοσης (equal weight) με νέα τιμή από €1,37 σε €1,44, στο ευνοϊκό σενάριο από €1,67 σε €1,70 και στο δυσμενές σενάριο από €0,48 σε €0,50. Για την Τράπεζα Πειραιώς διατηρεί τη σύσταση υπεραπόδοσης και αυξάνει την τιμή-στόχο κατά 8% περίπου από €2,41 σε €2,61. Στο ευνοϊκό σενάριο, η τιμή στόχος είναι από €3,11 σε €3,37 και στο δυσμενές σενάριο από €0,82 σε €0,88.

Για την Alpha Bank, o δείκτης των NPEs είναι στο 8% κατά το τρίτο τρίμηνο πέρυσι και η πρόβλεψη του δείκτη είναι στο 6,4% το 2023 και 5,9% έως το 2024. Μετά από την αύξηση του κεφαλαίου της, η Alpha Bank παρουσιάζει ένα ισχυρό ισολογισμό με δείκτη κεφαλαίων στο 15,2%, υποστηρίζοντας την αύξηση των δανείων. Με δείκτη αποδοτικότητας ROTE 5,0% το 2021, η πρόβλεψη της Morgan Stanley είναι 8,2% μέχρι το 2024. Η αμερικανική τράπεζα βλέπει επίσης μια πιο θετική σχέση κινδύνου-απόδοσης στις άλλες τράπεζες, οδηγώντας σε σχετική προτίμηση. Στο ευνοϊκό σενάριο για την Alpha Bank, η ισχυρότερη μακροοικονομική ανάκαμψη οδηγεί σε υψηλότερα δάνεια ανάπτυξης και μείωση των NPEs, με το καθαρό επιτοκιακό περιθώριο να είναι καλύτερο από το βασικό σενάριο. Στο δυσμενές σενάριο για την Alpha Βank, η χαμηλότερη από την αναμενόμενη απορρόφηση των κεφαλαίων ανάκαμψης και μια ασθενέστερη από το αναμενόμενο μακροοικονομική ανάκαμψη οδηγούν σε ασθενέστερη αύξηση των δανείων σε σχέση με το βασικό σενάριο. Αυτό έχει σαν συνέπεια υψηλότερα NPEs έναντι του βασικού σεναρίου, με κόστος χρηματοδότησης υψηλότερο σε σχέση με το βασικό σενάριο, αναφέρει η Morgan Stanley.

Για την Τράπεζα Πειραιώς προβλέπει ότι με την ενσωμάτωση των επιτοκίων της ΕΚΤ ύψους 3%, θα υπάρξει ετήσια αύξηση 19% του καθαρού εσόδου από τόκους (NII) φέτος. Επίσης, θα σημειωθεί πρόοδος στη μείωση των μη εξυπηρετούμενων ανοιγμάτων (NPEs). Η Τράπεζα Πειραιώς έφτασε σε μονοψήφιο δείκτη NPE 6,8% πέρυσι και η πρόβλεψη είναι για μεγαλύτερη μείωση σε 5,8% έως το 2023. Η βελτίωση των επιπέδων κεφαλαίου θα συνεχιστεί και η Πειραιώς θα έχει δείκτη κεφαλαίου της τάξης του 16,4% πέρυσι από 13,5% το 2021, με τη διοίκηση να έχει στόχο σε επίπεδα υψηλότερα του 17,3% μέχρι το τέλος του φετινής χρονιάς. Η σχέση κινδύνου-απόδοσης είναι ελκυστική, δεδομένης της φθηνής αποτίμησης παρά το πρόσφατο ράλι.

Για την αποτίμηση και την τιμή στόχο στο ευνοϊκό σενάριο, η ισχυρότερη μακροοικονομική ανάκαμψη οδηγεί σε υψηλότερα δάνεια ανάπτυξη και μείωση των NPEs. Το καθαρό επιτοκιακό περιθώριο (NIM) είναι καλύτερο από ό,τι στο βασικό σενάριο, καθώς το κόστος χρηματοδότησης είναι χαμηλότερο από το αναμενόμενο. Στο δυσμενές σενάριο, η πιο αργή από την αναμενόμενη απορρόφηση των κεφαλαίων ανάκαμψης της ΕΕ και η ασθενέστερη από την αναμενόμενη μακροοικονομική ανάκαμψη έχουν σαν συνέπεια την ασθενέστερη αύξηση των δανείων έναντι του βασικού σεναρίου. Αυτό έχει επίσης ως αποτέλεσμα υψηλότερα NPEs σε σχέση με το βασικό σενάριο και το κόστος χρηματοδότησης είναι υψηλότερο σε σχέση με το βασικό σενάριο λόγω του ασθενέστερου μακροοικονομικού περιβάλλοντος, καταλήγει η τράπεζα.

Διαβάστε ακόμη:

Τι πρέπει να κάνετε αν υπάρχουν λάθη στο εκκαθαριστικό ΕΝΦΙΑ

Τα exit polls της πρώτης κάλπης, τα πάρτι της Αράχωβας, η MIG και ο διαγωνισμός για τη Βουλιαγμένη

Τι εξετάζουν οι ΗΠΑ για τη διασφάλιση των καταθέσεων μετά την κατάρρευση της First Republic Bank

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ