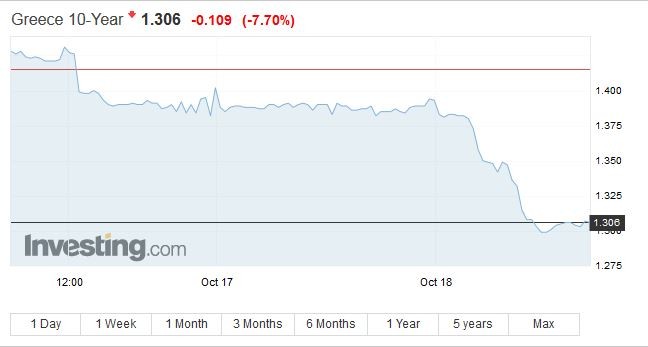

Σε νέα ιστορικά χαμηλά επίπεδα υποχώρησαν την Παρασκευή οι αποδόσεις των Ελληνικών ομολόγου: Συγκεκριμένα, η απόδοση του 10ετούς υποχωρεί σήμερα κατά 11 μονάδες βάσης, στο 1,3% από 1,41% στο χθεσινό κλείσιμο. Παρόμοια είναι η εικόνα και στο ελληνικό 5ετές ομόλογο, του οποίου η απόδοση υποχωρεί κατά 6 μ.β. στο 0,59%.

Το ενδιαφέρον για τα ελληνικά ομόλογα σήμερα ήταν ιδιαίτερα ισχυρό, με αγοραστές από όλες τις γεωγραφικές ζώνες. Είναι δε χαρακτηριστικό ότι ενώ οι υπόλοιποι Ευρωπαϊκοί τίτλοι χρέους είδαν σήμερα την τιμή τους να υποχωρεί και την απόδοσή τους να αυξάνει, στα ελληνικά ομόλογα οι αγοραστές ήταν σημαντικά περισσότεροι από τους πωλητές με αποτέλεσμα η τιμή τους να διαμορφωθεί ψηλότερα και η απόδοσή τους (το ενδεικτικό “κόστος δανεισμού” του δημοσίου) να υποχωρεί.

Η ερμηνεία, σύμφωνα με στελέχη της αγοράς που μίλησαν στο ΝΜ, βρίσκεται στην γενικότερη συμπεριφορά των επενδυτών και διαχειριστών κεφαλαίων: Σε περιόδους που το ρίσκο μειώνεται στις διεθνείς αγορές (όπως τώρα, με τη διαφαινόμενη απομάκρυνση του σεναρίου ενός άτακτου Brexit), η όρεξη των επενδυτών για τους θεωρούμενους “πιο επισφαλείς” τίτλους όπως οι ελληνικοί, αυξάνει. Η αιτία είναι η εξής: όταν το γενικότερο ρίσκο στις διεθνείς αγορές είναι χαμηλό και οι διεθνείς επενδυτές εκτιμούν ότι θα ακολουθήσει ηρεμία και ασφάλεια, οι πιο επισφαλείς τίτλοι – που είναι αυτοί που υπόσχονται υψηλότερες αποδόσεις (“επιτόκιο”) – γίνονται πιο ελκυστικοί.

Πέρα από τους τεχνικούς λόγους και τις εξωγενείς αιτίες που επηρεάζουν τις τιμές των ομολόγων αρχίζει και υπάρχει ένα θετικό αφήγημα για την Ελλάδα πιο συγκεκριμένα: Πολλοί επενδυτές παίρνουν θέση στα Ελληνικά ομόλογα καθώς την επόμενη Παρασκευή η εταιρία αξιολόγησης S&P θα δώσει την “ετυμηγορία” της για την πιστοληπτική ικανότητα της Ελλάδας και αναμένεται ευρέως αναβάθμιση κατά μία τουλάχιστον βαθμίδα καθώς οι προοπτικές που δίνει ο οίκος είναι θετικές (που σημαίνει ότι η επόμενη κίνησή του είναι πιθανότατα θετική). Ανάλογη κίνηση αναμένεται και από την DBRS την 1η Νοεμβρίου. Ενδεχόμενες αναβαθμίσεις θα οδηγήσουν σε νέα αύξηση της τιμής των ομολόγων και κέρδη για εκείνους που θα έχουν Ελληνικά ομόλογα στα χαρτοφυλάκια τους.