Βουτιά της τάξης του 10% καταγράφει η μετοχή της Credit Suisse, ενόσω πληθαίνουν οι ανησυχίες για την «υγεία» της Νο.2 ελβετικής τράπεζας, η οποία διανύει μία από τις χειρότερες στιγμές της μακράς ιστορίας της.

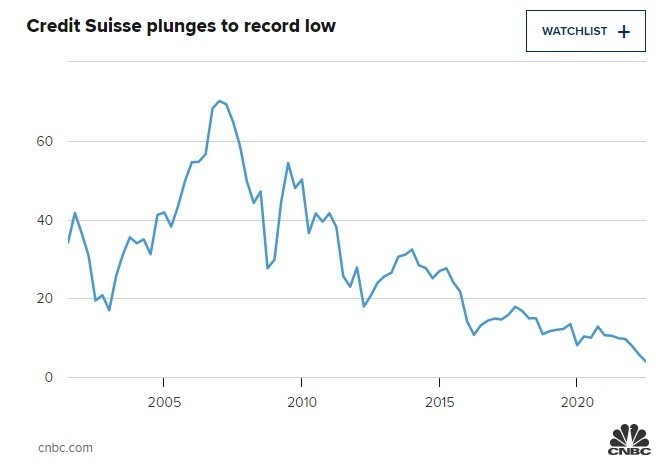

Λίγο μετά το άνοιγμα των ευρωπαϊκών χρηματιστηρίων, συγκεκριμένα, η μετοχή της εταιρείας βουλιάζει κατά 9,2% και κατακρημνίζεται στα 3,61 φράγκα, το χαμηλότερο επίπεδο όλων των εποχών. Από την αρχή του έτους, άλλωστε, οι σωρευτικές απώλειες υπερβαίνουν το 60%.

Το όλο πρόβλημα ξεκίνησε την Παρασκευή, όταν ο διευθύνων σύμβουλος της Credit Suisse, Ulrich Koerner, μέσω ενός memo που διένειμε στους εργαζόμενους, επιχείρησε να διαβεβαιώσει ότι η -ιδρυθείσα το 1856- τράπεζα διαθέτει «ισχυρά κεφάλαια» και δεν αντιμετωπίζει προβλήματα ρευστότητας.

Ωστόσο, αυτή η κίνηση απέφερε τελικά τα ακριβώς αντίθετα αποτελέσματα. Οι φήμες για την κατάσταση της ιστορικής τράπεζας άρχισαν να «οργιάζουν», οδηγώντας σε εκτίναξη των CDS (κόστος ασφάλισης) και βαθιά υποχώρηση της εμπιστοσύνης των επενδυτών. Κι αυτό, διότι το επίμαχο memo έφερε στη μνήμη όλων τις προσπάθειες καθησυχασμού των ανθρώπων της Lehman Brothers λίγο πριν το κραχ του 2008.

Η Credit Suisse, εδώ και αρκετά χρόνια, έχει εμπλακεί σε μια σειρά σκανδάλων και ύποπτων υποθέσεων (κατάρρευση του fund Archegos, ξέπλυμα βρόμικου χρήματος στη Βουλγαρία, βιομηχανική κατασκοπεία, ύποπτη πελατεία με εμπόρους όπλων και ναρκωτικών). Αυτό έχει ως αποτέλεσμα να χάνει διαρκώς τόσο σε επίπεδο φήμης, όσο κυρίως σε επίπεδο κερδοφορίας. Χαρακτηριστικό της όλης κατάστασης είναι ότι οι προ-φόρων ζημιές στο α’ εξάμηνο διαμορφώθηκαν σε 1,6 δισ. φράγκα.

Ο Koerner, ο οποίος ανέλαβε τα ηνία της Credit Suisse τον Ιούλιο, αναμένεται στις 27 Οκτωβρίου να παρουσιάσει ένα στρατηγικό σχέδιο εξόδου από την κρίση. Η διοίκηση βρίσκεται στο τελικό στάδιο οριστικοποίησης αυτού του σχεδίου, το οποίο πιθανολογείται ότι θα περιλαμβάνει εκ βάθρων αλλαγές στον επενδυτικό τομέα, περικοπές χιλιάδων θέσεων εργασίας, πωλήσεις περιουσιακών στοιχείων (όπως η μονάδα διαχείρισης πλούτου στη Λατινική Αμερική), αλλά και την επαναφορά του brand name της First Boston (αμερικανική εταιρεία, την οποία είχε απορροφήσει το 1990).

Ωστόσο, σύμφωνα με αναλυτές της KBW, για να πετύχει το εν λόγω project αναδιάρθρωσης, θα απαιτηθεί η άντληση επιπλέον «φρέσκων» κεφαλαίων αξίας 4 δισ. φράγκων, δηλαδή περίπου 4 δισ. δολαρίων (παρότι η διοίκηση διαψεύδει ένα τέτοιο σενάριο). Κι όλοι αναρωτιούνται ποιος ακριβώς θα δώσει αυτά τα χρήματα σε μια «αμαρτωλή» και «ετοιμόρροπη» τράπεζα.

Ιδίως δε, σε μια περίοδο σφιχτής νομισματικής πολιτικής, κατά την οποία όλες οι μεγάλες κεντρικές τράπεζες αποσύρουν τη ρευστότητα και αυξάνουν τα επιτόκια, ενώ ταυτόχρονα η θηλιά της ύφεσης και της ενεργειακής / πληθωριστικής κρίσης σφίγγει ολοένα και περισσότερο τον «λαιμό» της Ευρώπης.

Η χρηματιστηριακή αξία της Credit Suisse έχει συρρικνωθεί μόλις στα 10 δισ. φράγκα (από τουλάχιστον 30 δισ. φράγκα τον Μάρτιο του 2021). Αυτό σημαίνει ότι οποιαδήποτε αύξηση κεφαλαίων θα αποδειχθεί καταστροφική για τους παλαιούς μετόχους, οι οποίοι θα υποστούν βαθύ dilution (απομείωση μετοχών).

Διαβάστε ακόμη:

Πέγκυ Αντωνάκου (Google): «Θα αναπτύξουμε στην Ελλάδα νέα προϊόντα που θα δώσουν παγκόσμιες λύσεις»