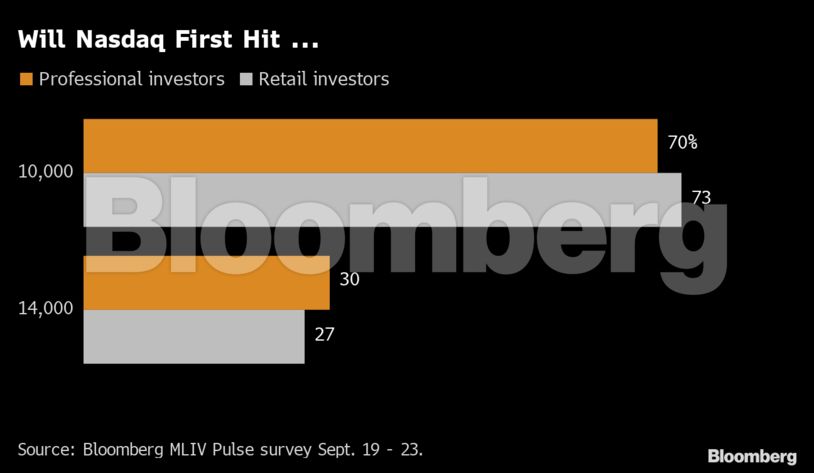

To μεγάλο sell-off των τεχνολογικών μετοχών του 2022 συνεχίζεται ακάθεκτο. Οι επενδυτές, παράλληλα, προετοιμάζονται για δυσμενή οικονομικά αποτελέσματα των εταιρειών τεχνολογίας τα οποία ενδέχεται να προκαλέσουν περαιτέρω πτώση της τάξης του 10% του δείκτη Nasdaq 100, μέχρι το τέλος του έτους.

Πάνω από τα 2/3 των ερωτηθέντων σε πρόσφατη δημοσκόπηση της MLIV Pulse υποστηρίζουν πως τα κέρδη των τεχνολογικών εταιρειών θα παραμείνουν περιορισμένα μέχρι το τέλος του 2022. Εταιρείες όπως η Google κινδυνεύουν από τη μείωση των εξόδων των διαφημιστικών λόγω της παγκόσμιας οικονομικής κρίσης, ενώ υπηρεσίες streaming όπως το Netflix αντιμετωπίζουν μαζική έξοδο χρηστών οι οποίοι περιορίζουν τις μηνιαίες δαπάνες τους.

Πτωτικές τάσεις

Ο δείκτης Nasdaq 100 έχει καταγράψει πτώση της τάξης του 31% φέτος, αποσβένοντας τρισεκατομμύρια δολάρια αξίας λόγω της αναδιάταξης των επιχειρηματικών μοντέλων των εταιρειών εν μέσω της τρέχουσας κρίσης. Ο πληθωρισμός αυξάνει τα λειτουργικά κόστη, ενώ το ισχυρό δολάριο μειώνει την κερδοφορία τη στιγμή που η απειλή της δημιουργίας οικονομικής ύφεσης γιγαντώνεται. Εταιρείες λιανικής όπως η Amazon.com τώρα πια καλούνται να αντιμετωπίσουν το αυξημένο κόστος των υπερβολικών επενδύσεών τους σε υποδομές και προσωπικό κατά τη διάρκεια της πανδημίας.

Η Apple ανακοίνωσε ήδη πως θα αυξήσει τις τιμές στο App Store της στην Ασία και στις χώρες της Ευρωζώνης, λόγω της κατάρρευσης των ισοτιμιών των εκάστοτε νομισμάτων έναντι του δολαρίου. Η Microsoft, από την πλευρά της, μείωσε πρόσφατα τις εκτιμήσεις για την κερδοφορία της λόγω του ισχυρού δολαρίου. Τον Ιούλιο η Sony προειδοποίησε τους επενδυτές πως η παγκόσμια οικονομική επιβράδυνση ιδιαίτερα στην Ευρώπη και η αύξηση της ισοτιμίας του δολαρίου θα επηρεάσουν τα περιθώρια κερδοφορίας της. Σημειωτέον πως, o δείκτης Bloomberg Dollar Index ο οποίος παρακολουθεί την ισοτιμία του δολαρίου έναντι των 10 μεγαλύτερων νομισμάτων του πλανήτη έχει καταγράψει νέο ρεκόρ από τότε, κάτι που προϊδεάζει για επιδείνωση της κατάστασης.

Η κερδοφορία των εταιρειών τεχνολογίας θα επηρεάσει και τις κινήσεις του S&P 500 το γ’ και δ’ τρίμηνο. Τα κέρδη ανά μετοχή (EPS) των εταιρειών τεχνολογίας πληροφοριών αναμένεται να μειωθούν κατά 6,6% σε ετήσιο επίπεδο το γ’ τρίμηνο, σε σχέση με αύξηση της τάξης του 3,2% για τον υπόλοιπο δείκτη, σύμφωνα με στοιχεία του Bloomberg Intelligence. Παράλληλα τα 12μηνα forward ΕPS του Nasdaq 100 έχουν μειωθεί κατά 2,9% από την 1η Ιουνίου, σε σχέση με το αντίστοιχο 0,8% του S&P 500.

Ο ρόλος του metaverse

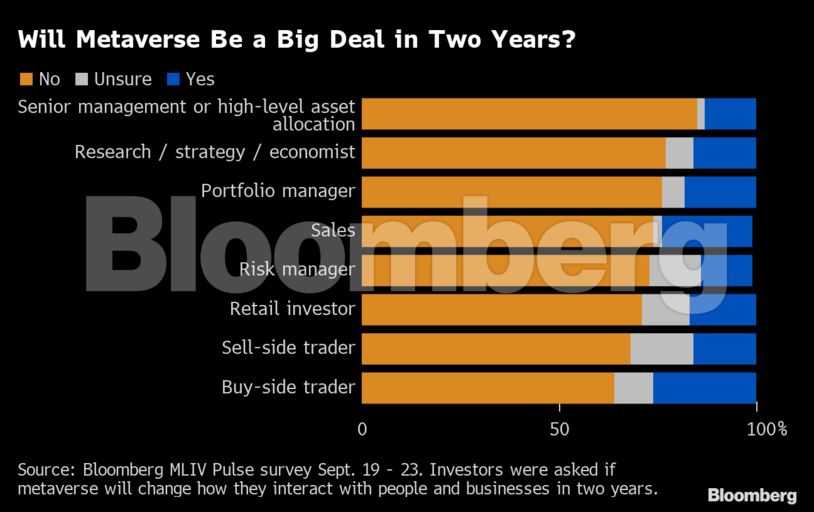

Παράλληλα επιφυλακτικοί φαίνεται πως είναι οι επενδυτές σε ό,τι αφορά και το metaverse. Πάνω από το 70% των ερωτηθέντων της δημοσκόπησης ανέφεραν πως γνωρίζουν τι είναι το metaverse αλλά υποστήριξαν πως το νέο τεχνολογικό φαινόμενο δεν πρόκειται να επηρεάσει τη διάδραση μεταξύ των καταναλωτών και των εταιρειών την επόμενη διετία.

Σημειωτέον πως τα λειτουργικά κέρδη της Reality Labs, θυγατρικής της Meta η οποία κατασκευάζει headsets εικονικής πραγματικότητας, μειώθηκαν κατά $10 δισ από το 2021. Η Nvidia αποσκοπεί στη χρήση της πλατφόρμας της με ονομασία Omniverse ως κύριο στοιχείο λειτουργίας του metaverse, σε ευθύ ανταγωνισμό με την εταιρεία λογισμικού Unity Software. Μεγάλος αριθμός τεχνολογικών εταιρειών όλων των μεγεθών έχουν, παράλληλα, πολλές βλέψεις για το metaverse. Παρ’ όλα αυτά, όπως διαφαίνεται από την προαναφερθείσα δημοσκόπηση, η νέα εικονική πραγματικότητα φαίνεται πως δε θα αποτελέσει τόσο σημαντικό «άλμα» όσο αρχικά ήλπιζε ο Μαρκ Ζούκερμπεργκ.

Ο ρόλος της ενεργειακής κρίσης

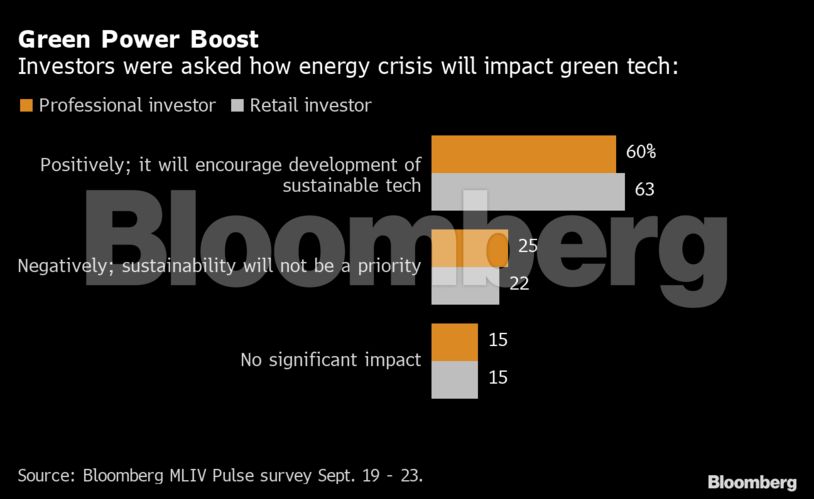

Από την άλλη, οι τεχνολογικές εταιρείες οι οποίες επικεντρώνονται στη δημιουργία και παραγωγή βιώσιμων και ενεργειακά αποδοτικών προϊόντων πρόκειται να βγουν κερδισμένες εν μέσω της τρέχουσας ενεργειακής κρίσης.

Σύμφωνα με τους επενδυτές, οι «φουσκωμένοι» λογαριασμοί της ενέργειας και η μειωμένη προσφορά των υδρογονανθράκων θα ενισχύσουν τις επενδύσεις σε «πράσινες λύσεις».

Σύμφωνα με την Ρέιτσελ Κάιτ του Tufts University, «εάν είχαμε επενδύσει σε ενεργειακή βιωσιμότητα και ανανεώσιμες πηγές ενέργειας, θα βρισκόμασταν σε πολύ καλύτερη κατάσταση».

Με την άποψη αυτή συμφωνεί και ο αναλυτής της Bloomberg Intelligence, Ρομπ Μπάρνετ, σύμφωνα με τον οποίο «ο σχεδόν πενταπλασιασμός των τιμών της ενέργειας στην Ευρώπη τους τελευταίους 12 μήνες αποτελεί ευκαιρία για εταιρείες όπως οι SolarEdge και Εnphase οι οποίες αναμένεται να αυξήσουν τις πωλήσεις τους κατά 50% φέτος».

Οι ερωτηθέντες της δημοσκόπησης φαίνεται, όμως, πως είναι πιο αισιόδοξοι όσον αφορά τις επενδυτικές τους τοποθετήσεις. Περίπου το 1/3 εξ αυτών ανέφεραν πως θα αυξήσουν τις επενδύσεις τους σε τεχνολογικές μετοχές, ενώ κάτω από το 33% τόνισαν πως θα κάνουν το αντίθετο. Οι υπόλοιποι υπογράμμισαν πως θα παραμείνουν σταθεροί σε ό,τι αφορά τις επενδυτικές τους προτιμήσεις, δεδομένου του ότι οι τεχνολογικές εταιρείες συνεχίζουν να υποδεικνύουν θετικό P/E σε σχέση με τις υπόλοιπες παρά τα προβλήματα που αντιμετωπίζουν.

Διαβάστε ακόμα:

Μνήμες… 2008 στα κρατικά ομόλογα – Σπάει το «φράγμα» του 5% το ελληνικό 10ετές

ΔΥΠΑ: Επέκταση για το πρόγραμμα κατάρτισης 80.000 ανέργων μετά την εξάντληση των πόρων

Κριστίν Λαγκάρντ: Τα επιτόκια της ΕΚΤ θα αυξάνονται «για αρκετές συνεδριάσεις»