Ένα τρίο επικείμενων αξιολογήσεων πρόκειται να δοκιμάσει τις αγορές ομολόγων της Γαλλίας, στρέφοντας τα φώτα της δημοσιότητας στην επιδεινούμενη εικόνα του χρέους της χώρας.

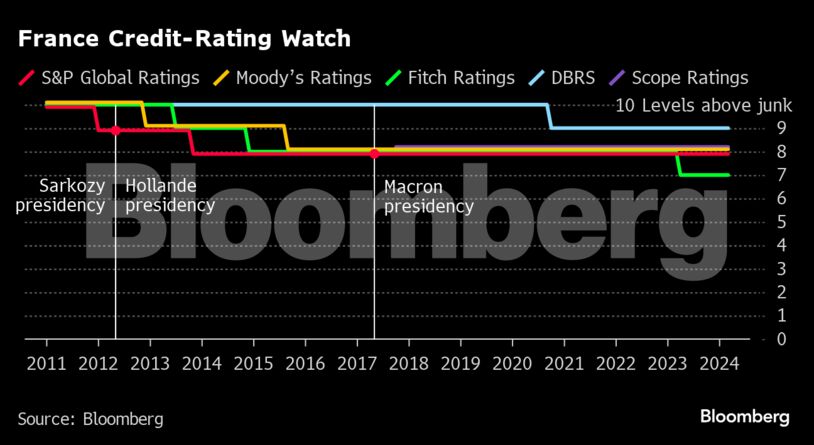

Το πρώτο πλήγμα θα μπορούσε να λάβει χώρα σύντομα, όταν οι οίκοι αξιολόγησης Moody’s Ratings και Fitch Ratings επανεξετάσουν την πιστοληπτική ικανότητα του έθνους.

Η αγορά εκτιμά αυξημένη πιθανότητα μείωσης των προοπτικών της γαλλικής οικονομίας από τους οίκους αξιολόγησης σε αρνητικές. Μια πραγματική υποβάθμιση θα μπορούσε να λάβει χώρα τον επόμενο μήνα, με την S&P Global Ratings να πρόκειται πιθανώς να προχωρήσει με μια απόφαση την οποία μελετά εδώ και 18 μήνες.

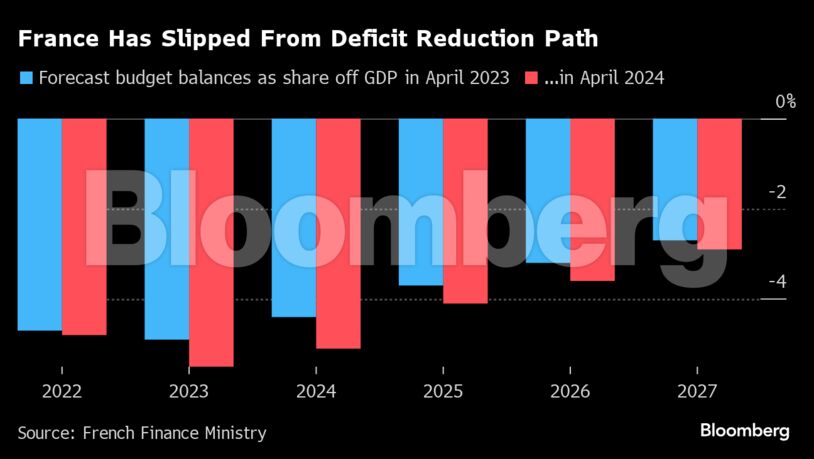

Οι ανησυχίες για τα οικονομικά της Γαλλίας αυξάνονται δεδομένου του υψηλότερου προβλεπόμενου δημοσιονομικού κενού τα επόμενα χρόνια. Ενώ η γαλλική κυβέρνηση έχει ανακοινώσει έκτακτες περικοπές δαπανών, έχει ήδη αναγνωρίσει ότι δεν θα μπορέσει να επιτύχει τους στόχους τόσο γρήγορα όσο έχει δεσμευτεί, δεδομένου του ότι η οικονομία παραμένει αδύναμη και τα φορολογικά έσοδα χαμηλότερα από το αναγκαίο.

«Βλέπω σίγουρα πιθανότητες αρνητικής προοπτικής αυτή την Παρασκευή, αν όχι υποβάθμισης από τη Moody’s», δήλωσε ο Άνταμ Κούρπιελ, επικεφαλής στρατηγικής επιτοκίων της Societe Generale SA.

Για τις αγορές, μια κίνηση αυτή την εβδομάδα θα ήταν μια «προειδοποιητική βολή», αλλά όχι εντελώς απροσδόκητη. Το γαλλικό χρέος, το οποίο εδώ και καιρό θεωρείται ένα από τα ασφαλέστερα της Eυρωζώνης, αναμφισβήτητα δεύτερο μετά το γερμανικό, σταδιακά χάνει τη λάμψη του καθώς η δημοσιονομική εικόνα επιδεινώνεται. Η απόδοση των 10ετών ομολόγων σε σχέση με τους γερμανικούς τίτλους έχει διπλασιαστεί από τα προ-πανδημικά επίπεδα.

Πιο αξιοσημείωτη είναι η δυσμενέστερη πορεία του γαλλικού χρέους έναντι των ισπανικών, ιταλικών και πορτογαλικών τίτλων,οι οποίοι έχουν χαμηλότερη πιστοληπτική ικανότητα. Το επιπλέον κόστος που καταβάλλει η Ισπανία για να δανειστεί σε σύγκριση με τη Γαλλία έχει σχεδόν μειωθεί στο μισό τους τελευταίους έξι μήνες.

«Αυτό που διακυβεύεται για τη Γαλλία είναι το αν σκοπεύει να βρίσκεται πιο κοντά στη Γερμανία ή στην Ιταλία», δήλωσε ο επικεφαλής επενδύσεων της Amundi SA, Βίνσεντ Μορτιέ. Η Ιταλία είναι ένα από τα πιο υπερχρεωμένα έθνη στο μπλοκ και τα ομόλογά της θεωρούνται ευρέως μερικά από τα πιο επικίνδυνα.

Η Societe Generale αναμένει ότι τα γαλλικά ομόλογα θα συνεχίσουν να υποφέρουν, οδηγώντας το premium απόδοσης έναντι του γερμανικού χρέους προς τις 60 μονάδες βάσης από περίπου 50 μονάδες βάσης σήμερα.

Η AllianceBernstein Holding LP έχει περιορισμένες επενδυτικές τοποθετήσεις στα γαλλικά ομόλογα έναντι στα αντίστοιχα γερμανικά, επισημαίνοντας ως κύριο λόγο τη «σταδιακή επιδείνωση» της πιστοληπτικής ικανότητας της Γαλλίας.

Η Legal & General Investment Management πούλησε γαλλικά ομόλογα για να χρηματοδοτήσει θέσεις long στην Ισπανία, επικαλούμενη τα καλύτερα δημοσιονομικά στοιχεία της τελευταίας.

Οι οίκοι αξιολόγησης έχουν επισημάνει τους κινδύνους για την πιστοληπτική αξιολόγηση της Γαλλίας εδώ και μήνες. Η Fitch υποβάθμισε τη χώρα πριν από ένα χρόνο και τον Οκτώβριο εξέδωσε άλλη μία ανάλυση, υποστηρίζοντας ότι μια μεγάλη και επίμονη αύξηση του χρέους θα μπορούσε να προκαλέσει περαιτέρω υποβάθμιση. Η JPMorgan Chase & Co. και η Commerzbank AG βλέπουν, πια, πιθανότητα μείωσης των προοπτικών του οίκου αξιολόγησης σε αρνητικές.

Η Moody’s, η οποία έχει διατηρήσει τις προοπτικές της για τη Γαλλία σταθερές για περισσότερα από τέσσερα χρόνια, δήλωσε στα τέλη του 2022 ότι η αποδυνάμωση της δέσμευσης για δημοσιονομική εξυγίανση θα αυξήσει τις πιστωτικές πιέσεις προς τα κάτω.

Η S&P επεσήμανε επίσης τους κινδύνους που δημιουργούνται εάν δεν μειωθεί το δημοσιονομικό έλλειμμα και αναμένεται να υποβαθμίσει την αξιολόγηση της χώρας για πρώτη φορά από το 2015 στις 31 Μαΐου.

Σημειωτέον πως, όπως αναφέρει το Bloomberg, ο δείκτης χρέους προς ΑΕΠ της Γαλλίας αυξήθηκε από περίπου 98% πριν από την πανδημία σε 110,6% πέρυσι και αναμένεται να συνεχίσει να επεκτείνεται στο 113,1% το 2025, σύμφωνα με τις κυβερνητικές προβλέψεις.

Στην ετήσια επιστολή του προς τον Γάλλο πρόεδρο νωρίτερα αυτή την εβδομάδα, ο διοικητής της Τράπεζας της Γαλλίας Φρανσουά Βιλερουά Ντε Γκαλό δήλωσε ότι το κόστος εξυπηρέτησης του χρέους προβλέπεται να αυξηθεί από 29 δισ. ευρώ το 2020 σε περίπου 80 δισ. ευρώ το 2027.

Διαβάστε ακόμη: