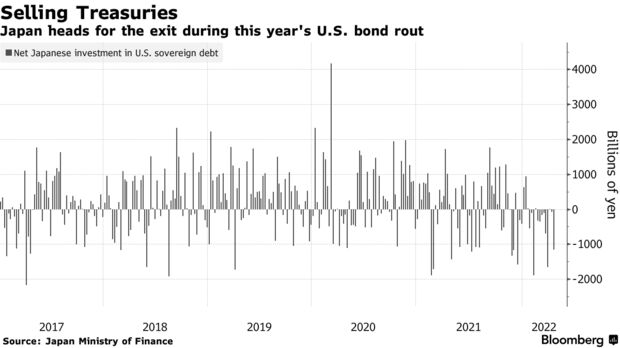

O μεγαλύτερος αγοραστής αμερικανικών ομολόγων (εκτός των ίδιων των Αμερικανών) φαίνεται ότι αρχίζει και γυρίζει την πλάτη στις ΗΠΑ, σταματώντας να δίνει χείρα βοηθείας στη μεγαλύτερη οικονομία του πλανήτη. Ο λόγος για τους Ιάπωνες θεσμικούς επενδυτές, οι οποίοι επί σειρά ετών ήταν οι καλύτεροι «πελάτες» των αμερικανικών ομολόγων.

Σήμερα, όμως, αποτελούν τον Νο.1 λόγο για το μεγάλο sell off στα ομόλογα. Και η αιτία αφορά τη σύσφιγξη της νομισματικής πολιτικής της Federal Reserve. Σύμφωνα με στοιχεία της BMO Capital Markets, ο μεγαλύτερος ξένος κάτοχος αμερικανικών ομολόγων έσπευσε να ξεφορτωθεί περίπου 60 δισ. δολάρια το τελευταίο τρίμηνο. Μάλιστα, οι προοπτικές δείχνουν ότι η απο-επένδυση θα συνεχιστεί με ακόμη μεγαλύτερους ρυθμούς, μειώνοντας την έκθεση – μαμούθ των Ιαπώνων (1,3 τρισ. δολάρια) στο αμερικανικό χρέος.

Η απόσυρση της φθηνής και άφθονης ρευστότητας από την αμερικανική κεντρική τράπεζα και η αύξηση των αμερικανικών επιτοκίων έχουν οδηγήσει το ιαπωνικό νόμισμα στο χαμηλότερο επίπεδο των τελευταίων 20 ετών, κάτι που βάζει φρένο στις αγορές αμερικανικών ομολόγων από τους Ιάπωνες.

Η Fed, άλλωστε, μέσα στην εβδομάδα, αναμένεται να προχωρήσει σε αύξηση του επιτοκίου κατά 50 μονάδες βάσης (από 0,25% σε 0,75%), με στόχο την τιθάσευση του υψηλού πληθωρισμού (8,5% τον Μάρτιο). Σ’ αντίθεση, η κεντρική τράπεζα της Ιαπωνίας εξακολουθεί να παραμένει πιστή στον δρόμο της νομισματικής χαλάρωσης.

Το ιαπωνικό sell off στα αμερικανικά ομόλογα, έχει οδηγήσει τις αποδόσεις της αμερικανικής 10ετίας στο 2,94%. «Το υψηλό επίπεδο της αβεβαιότητας γύρω από τον αμερικανικό πληθωρισμό και την επιτοκιακή πολιτική ενδεχομένως να προκαλέσουν ένα μεγάλο κενό» εξηγεί χαρακτηριστικά το πρακτορείο Bloomberg.

Μέσα σ’ αυτό το πλαίσιο, αρκετοί Ιάπωνες εξετάζουν εναλλακτικές επιλογές, επενδύοντας και στα ευρωπαϊκά ομόλογα. Κι αυτό, διότι η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) προς το παρόν δεν έχει ξεκινήσει τον κύκλο των επιτοκιακών αυξήσεων -αν και δεν αποκλείεται να το κάνει στο γ’ τρίμηνο του έτους.

«Η Fed γίνεται υπερβολικά επιθετική» τονίζει ο John Madziyire, αναλυτής στην Vanguard Group, αναφερόμενος στον ρυθμό σύσφιγξης της νομισματικής πολιτικής των ΗΠΑ.

Ο δείκτης του Bloomberg για τα αμερικανικά ομόλογα δείχνει ότι οι απώλειες έχουν ξεπεράσει το 8% από τις αρχές του έτους. «Οι Ιάπωνες περιμένουν κάποια σταθεροποίηση στις αποδόσεις των μακροπρόθεσμων τίτλων, προτού αρχίσουν να εντοπίζουν αγοραστικές ευκαιρίες» εκτιμά τέλος ο George Goncalves, αναλυτής στην MUFG.

Διαβάστε επίσης:

Στο «κόκκινο» τα ευρωπαϊκά χρηματιστήρια – Κοντά στο 1% η πτώση για τον Stoxx 600