Η απροσδόκητη μείωση της παραγωγής πετρελαίου την οποία αποφάσισε ο OΠΕΚ+ δημιούργησε κλυδωνισμούς στις χρηματαγορές και προκάλεσε αύξηση των τιμών του υδρογονάνθρακα. Τώρα που η αγορά έχει εξισορροπηθεί σχετικά, το μεγαλύτερο ερώτημα των αναλυτών είναι για το εάν το ράλι αυτό των τιμών του «μαύρου χρυσού» θα συνεχιστεί ή όχι.

Τράπεζες όπως οι Goldman Sachs Group Inc. και RBC Capital Markets LLC έχουν επικαιροποιήσει τις εκτιμήσεις τους όσον αφορά τις τιμές του πετρελαίου. Παρ’ όλα αυτά, πολλοί επενδυτές υποστηρίζουν πως η πιθανότητα δημιουργίας ύφεσης θα περιορίσει το ράλι των τιμών αυτό. Επιπροσθέτως, οι αναλυτές κρούουν κι αυτοί τον κώδωνα του κινδύνου στην αγορά.

Η κατάσταση αυτή ενδέχεται να αποτελέσει τη μεγαλύτερη δοκιμασία για την εν λόγω αγορά όσον αφορά την ισορροπία της περιορισμένης προσφοράς εναντίον της μειωμένης ζήτησης. Αυτό, με τη σειρά του, θα προκαλέσει περαιτέρω αβεβαιότητα σε ό,τι αφορά τις τιμές του πετρελαίου, δυσκολεύοντας την προσπάθεια της Fed και των λοιπών κεντρικών τραπεζών για μείωση του πληθωρισμού.

Το μόνο σίγουρο είναι πως η πρωτοκαθεδρία της Σαουδικής Αραβίας και των συμμάχων της στην αγορά πετρελαίου είναι πια γεγονός, κάτι το οποίο αλλάζει τις γεωπολιτικές ισορροπίες και την εικόνα της παγκόσμιας οικονομίας.

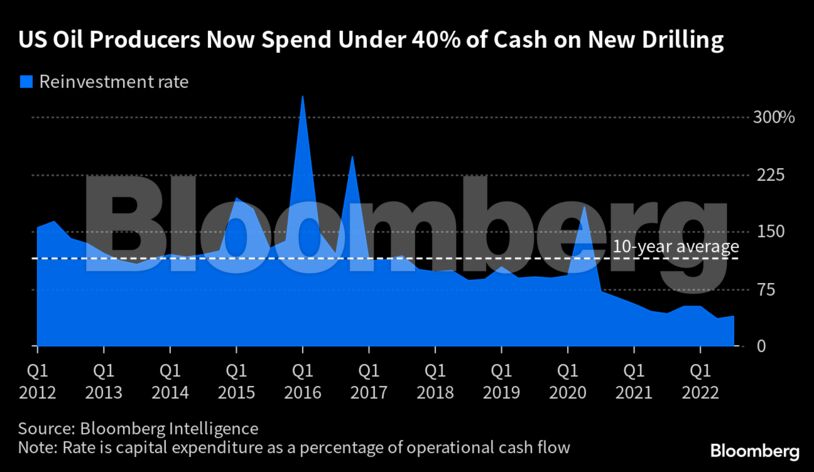

Οι επενδυτές συνεχίζουν και ανταμείβουν τις αμερικανικές πετρελαϊκές για την στρατηγική τους σε ό,τι αφορά τα επίπεδα παραγωγής τους, εδραιώνοντας κατ’ αυτόν τον τρόπο τον έλεγχο του ΟΠΕΚ+ στην ευρύτερη πετρελαϊκή αγορά.

Σύμφωνα με τον αναλυτή της Marex Group Plc., Ράιαν Φιτσμόρις, «η μείωση της παραγωγής του ΟΠΕΚ έχει ήδη δημιουργήσει ανησυχίες για επιδείνωση του πληθωρισμού. Το φαινόμενο αυτό αναμένεται να συνεχιστεί τους επόμενους μήνες».

Ζήτηση και αποθέματα

Το timing της απόφασης του ΟΠΕΚ πονοκεφαλιάζει πολλούς επενδυτές. Αν και δε θα τεθεί σε ισχύ μέχρι τον Μάιο, οι επιπτώσεις του θα γίνουν αισθητές το β’ εξάμηνο του έτους όταν η ζήτηση επιτύχει το ετήσιο ζενίθ της.

Όπως τονίζει το Bloomberg, ο ΟΠΕΚ συνήθως προωθεί την αύξηση των πωλήσεων πετρελαίου σε περιόδους αυξημένης ζήτησης. Παρ’ όλα αυτά, η πρόσφατη απόφασή του για μείωση της παραγωγής σηματοδοτεί πως ο οργανισμός προσπαθεί να αυξήσει τις τιμές του πετρελαίου, αν και οι αναλυτές δε γνωρίζουν εάν αυτές θα καταλήξουν να ξεπερνούν τα $100/βαρέλι ή εάν οι πετρελαιοπαραγωγικές χώρες προετοιμάζονται για την αντιστάθμιση περιόδου περιορισμένης κατανάλωσης.

Οι κινήσεις των παγκόσμιων αγορών καυσίμων υποδεικνύουν την ανασφάλεια αυτή. Αν και οι τιμές του πετρελαίου έχουν ανακάμψει, οι αντίστοιχες των διυλισμένων προϊόντων ήταν περιορισμένες, μειώνοντας την κερδοφορία πολλών διυλιστηρίων τόσο στην Ευρώπη όσο και στις ΗΠΑ. Στην Ασία, η τιμή του ντίζελ υποδεικνύει εκτιμήσεις σημαντικής μείωσης της δραστηριότητας στην αγορά.

Τα αμερικανικά αποθέματα συνεχίζουν να καταγράφουν μείωση, αν και τα παγκόσμια παραμένουν, ακόμα, σε υψηλά επίπεδα, σύμφωνα με εκτιμήσεις της US Energy Information Administration (EIA). Αυτό, με τη σειρά του, δικαιολογεί την περιορισμένη αύξηση της ζήτησης τους τελευταίους μήνες.

Ρωσικές ροές

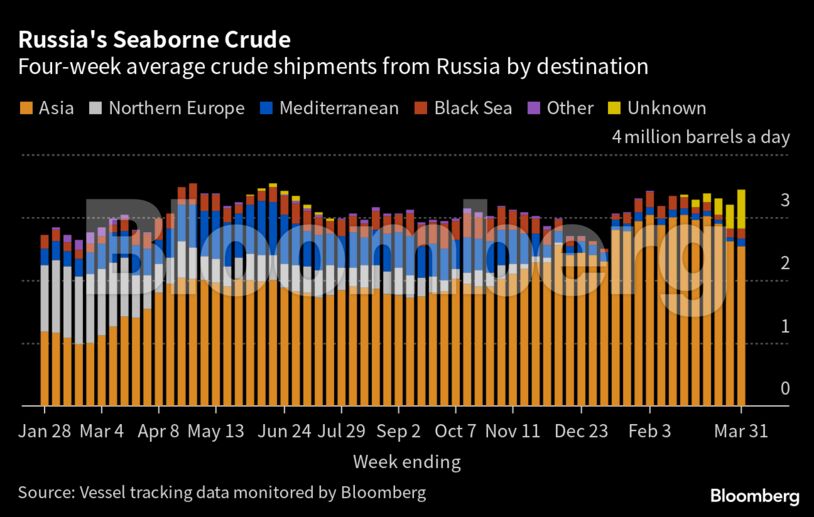

Οι bulls της αγοράς αναμένουν ακόμα τις επιπτώσεις της ανακοινωθείσας μείωσης της ρωσικής παραγωγής πετρελαίου. Το Κρεμλίνο είχε τονίσει πως θα μειώσει την παραγωγή της κατά 500.000 βαρέλια/ημέρα τον Μάρτιο ως ανταπάντηση στις κυρώσεις της Δύσης. Παρ’ όλα αυτά, δεν υπάρχει καμία ένδειξη για επίδραση της απόφασης αυτής στην παγκόσμια αγορά πετρελαίου.

Οι εξαγωγές πετρελαίου από τα λιμάνια της Ρωσίας κατέγραψαν νέο υψηλό στα τέλη Μαρτίου, ξεπερνώντας τα 4 εκατομμύρια βαρέλια/ημέρα.

Στρατηγική παραγωγή

Μέχρι πρότινος, οι δύο μεγάλοι παίκτες της πετρελαϊκής αγοράς ήταν ο ΟΠΕΚ και οι ΗΠΑ. Ο ανταγωνισμός τους είχε κρατήσει τις τιμές αλλά και τον ενεργειακό πληθωρισμό σε σχετικά χαμηλά επίπεδα την τελευταία δεκαετία.

Λόγω της πανδημίας, όμως, η δραματική μείωση των τιμών του πετρελαίου οδήγησε σε ανακατατάξεις στην αγορά. Πολλές αμερικανικές εταιρείες έχουν πια προσηλωθεί στα μερίσματα και την επαναγορά μετοχών αντί για τις επιπλέον επενδύσεις σε αξιοποίηση νέων κοιτασμάτων. Η στρατηγική τους αυτή έχει αποδειχθεί σωστή, αφού ο δείκτης S&P 500 Energy Sector Index έχει καταγράψει άνοδο της τάξης του 200% από το 2020, ξεπερνώντας την αντίστοιχη του γενικότερου S&P 500 η οποία κυμαίνεται στο 60%.

Κατ’ αυτόν τον τρόπο, ο ΟΠΕΚ δε φαίνεται να νοιάζεται, πια, για τις επιπτώσεις των αποφάσεών του, προκαλώντας προβλήματα για τον Αμερικανό Πρόεδρο Τζο Μπάιντεν ο οποίος αν και είχε πρόσφατα μιλήσει με «σκληρή γλώσσα» για τις αποφάσεις της Σαουδικής Αραβίας, δεν έχει προβεί σε οποιεσδήποτε τιμωρητικές κινήσεις.

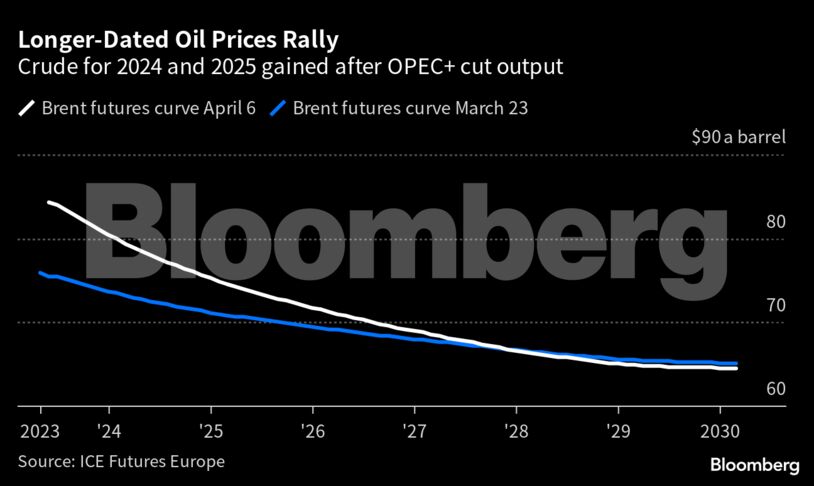

Η καμπύλη των futures

Οι εκτιμήσεις για την τιμή των $100/βαρέλι δίνουν και παίρνουν από πέρυσι, αλλά δεν έχουν αποδειχθεί -ακόμα- αληθείς. Αρχικά, οι αναλυτές υπολόγιζαν πως το πετρέλαιο θα άγγιζε το ψυχολογικό όριο αυτό το β’ τρίμηνο του 2023, πριν επικαιροποιήσουν τις εκτιμήσεις τους για το β’ εξάμηνο του έτους. Τώρα πια, ακόμα και ορισμένοι από τους μεγαλύτερους bulls της αγοράς υποστηρίζουν πως η τιμή των $100/βαρέλι θα επιτευχθεί, αντ’ αυτού, το 2024. Η καμπύλη των futures του πετρελαίου αντικατοπτρίζει τις εκτιμήσεις αυτές.

Τέλος, σύμφωνα με τον αναλυτή της StoneX, Χάρι Άλθαμ, «η μείωση της παραγωγής του ΟΠΕΚ+ ναι μεν αυξάνει την πιθανότητα για τιμή $100/βαρέλι φέτος, αλλά δεν την κάνει βέβαιη. Η έλλειψη ζήτησης λόγω της περιορισμένης αναπτυξιακής προοπτικής φαίνεται πως αποτελεί πολύ πιο σημαντικό παράγοντα απ’ όσο αρχικά εκτιμούσαμε».

Διαβάστε ακόμα

Τιτανομαχία Μπέζος – Μασκ για το δορυφορικό Ιντερνετ στην Ελλάδα

Γιατί περνούν ξανά στο δημόσιο το 61,3% της ΕΥΔΑΠ και το 74% της ΕΥΑΘ