Εδώ και χρόνια οι επιστήμονες προειδοποιούν για τις τεράστιες πυρκαγιές και τους τυφώνες που τώρα πλήττουν αναρίθμητες κοινότητες ανά τον κόσμο. Τώρα πια, αρχίζουμε να καταλαβαίνουμε και τα οικονομικά ρίσκα τα οποία «κρύβονται» στα ομόλογα δημοσίου, που με τη σειρά τους αποτελούν και το μεγαλύτερο μέρος της παγκόσμιας αγοράς χρέους.

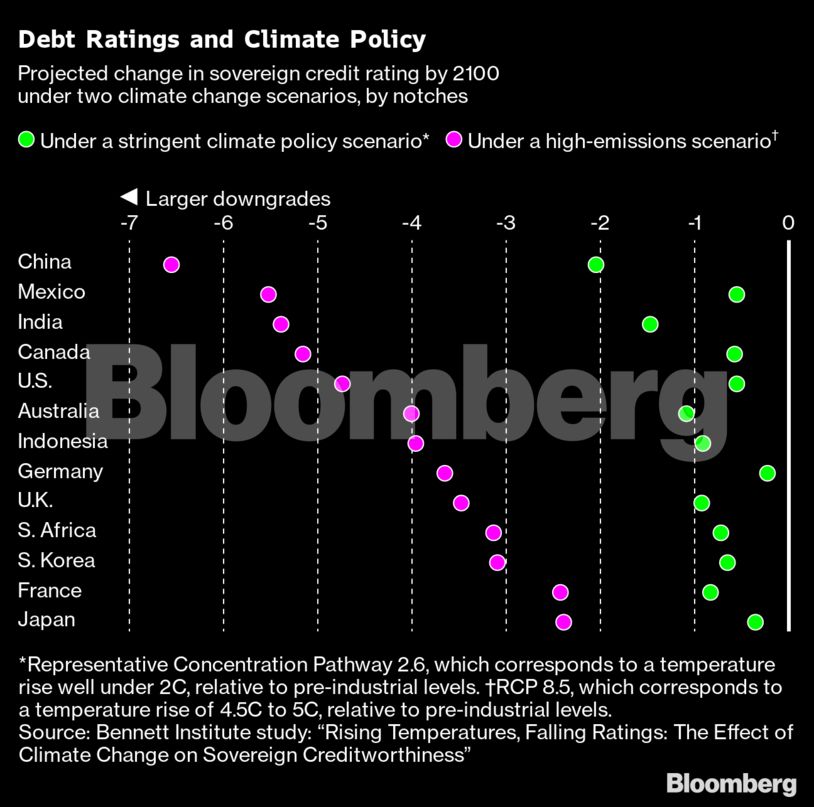

Ενας ολοένα και αυξανόμενος αριθμός επενδυτών, ακαδημαϊκών και ρυθμιστών αναρωτώνται εάν οι πιστοληπτικοί βαθμοί στους οποίους βασίζεται μεγάλο μέρος της χρηματοπιστωτικής βιομηχανίας εμπεριέχουν τα ρίσκα της κλιματικής αλλαγής και των ακραίων καιρικών συνθηκών. Οταν τα ρίσκα αυτά παίρνουν «σάρκα και οστά», ενδέχεται να προκαλέσουν την απότομη και συνάμα χαοτική κατάρρευση των assets που κάποτε περιέγραψε ο οικονομολόγος Hyman Minsky. Τα αποτελέσματα απειλούν από τα συνταξιοδοτικά ταμεία μέχρι τους ισολογισμούς των κεντρικών τραπεζών.

Πρόβλημα του παρόντος και όχι του μέλλοντος

«Μπορεί να πιστεύουμε πως οι επιπτώσεις αυτές θα καθυστερήσουν δεκαετίες ολόκληρες αλλά εάν μελετήσουμε στενότερα τις χρηματοπιστωτικές επιπτώσεις θα δούμε το Minsky-effect των γρήγορων υποβαθμίσεων», ανέφερε ο Steven Feit, δικηγόρος του Center for International Environmental Law της Ουάσινγκτον ενώ προσέθεσε πως «η κλιματική κλίμακα μπορεί να επηρεάζεται σε βάθος δεκαετιών αλλά η οικονομική κλίμακα επηρεάζεται τώρα».

Οι τρεις μεγάλοι οίκοι πιστοληπτικής διαβάθμισηςMoody’s Investors Service, S&P Global Ratings και Fitch Ratings (The Big Three), υποστηρίζουν πως λαμβάνουν τους κλιματικούς παράγοντες υπόψη στη μεθοδολογία τους. Οι επενδυτές, από την άλλη, θυμούνται την κρίση του 2008 όταν τα προϊόντα με αξιολόγηση ΑΑΑ επέδειξαν τρομακτική πτώση. Τώρα οι έρευνες προσηλώνονται στην ανάλυση των μακροπρόθεσμων ρίσκων που δεν διαφαίνονται ξεκάθαρα στις παρούσες πιστοληπτικές αξιολογήσεις.

Για παράδειγμα, 10 εκ των 26 κυβερνήσεων του δείκτη FTSE World Government Bond Index, συμπεριλαμβανόμενων και της Ιαπωνίας, του Μεξικό, της Ν. Αφρικής και της Ισπανίας θα χρεοκοπήσουν μέχρι το 2050 «εάν υπάρξει άτακτη ενεργειακή μετάβαση κατά τη διάρκεια της προσπάθειας καταπολέμησης της κλιματικής αλλαγής», σύμφωνα με έρευνα της FTSE Russell.

Οι κινήσεις της ΕΕ

Στην Ευρώπη, οι ρυθμιστικές αρχές και οι κυβερνήσεις έχουν αρχίσει να μελετούν την κατάσταση πιο στενά. Η ΕΚΤ ανακοίνωσε τον περασμένο Ιούλιο πως πρόκειται να ερευνήσει την επάρκεια των πιστοληπτικών διαβαθμίσεων των οίκων αξιολόγησης όσον αφορά τις κλιματικές επιπτώσεις. Η κεντρική τράπεζα, η οποία χρησιμοποιεί τις αξιολογήσεις αυτές των Big Three όπως και της DBRS της Μorningstar Inc, ενδέχεται να εισάγει τις δικές της απαιτήσεις όσον αφορά τα κλιματικά ρίσκα εάν αποφασίσει πως οι εκτιμήσεις των προαναφερθέντων εταιρειών δεν είναι αρκετές. Επιπροσθέτως, η European Securities and Markets Authority (ESMA) σκοπεύει να εφαρμόσει κανονισμούς για τη συμπερίληψη των παραγόντων περιβαλλοντικής και κοινωνικής εταιρικής διακυβέρνησης (ESG) στις αξιολογήσεις.

Παράλληλα, οι Fitch και Moody’s συμπεριλαμβάνουν δεδομένα ESG για τη μέτρηση της επίδρασης της κλιματικής αλλαγής στα ratings, ενώ η S&P υποστηρίζει πως «συμπεριλαμβάνει το ESG στα ρίσκα αξιολόγησης».

Για τους επικριτές της όλης προσπάθειας όλα αυτά δεν είναι αρκετά. Οι οίκοι αξιολόγησης χρησιμοποιούν το αφήγημα των ESG για να αποφύγουν τις μη δημοφιλείς υποβαθμίσεις, σύμφωνα με τον Bill Harrington, πρώην αντιπρόεδρο της Moody’s.

Ποιοί επηρεάζονται περισσότερο

Τα οικονομικά ρίσκα επωμίζονται περισσότερο οι αναπτυσσόμενες οικονομίες, ιδιαίτερα αυτές που δεν έχουν προετοιμαστεί για την καταπολέμηση των κλιματικών σοκ, σύμφωνα με το ΔΝΤ. Το μόνο που θα καταφέρει μια υποβάθμιση των απροετοίμαστων οικονομιών αυτών, όμως, θα είναι ο ακόμη ακριβότερος αναγκαίος δανεισμός για τη χρηματοδότηση της ενεργειακής μετάβασης ή της καταπολέμησης των ακραίων καιρικών συνθηκών. Αυτό συμβαίνει ήδη στις αγορές «πράσινων» ομολόγων όπου οι εταιρείες των αναπτυσσόμενων οικονομιών δυσκολεύονται πολύ στην προσέλκυση επενδύσεων, σύμφωνα με έρευνα του Imperial College Business School του Λονδίνου.

Διαβάστε ακόμη

Σε Ψυχικό, Φιλοθέη και Κολωνάκι τα υψηλότερα ενοίκια της Αθήνας (πίνακες)

Έρχονται 4 νέες πλατφόρμες – εργαλεία για επιλογή σε ακίνητα