Η Κριστίν Λαγκάρντ εδραιώνει τη φήμη της ως το μεγαλύτερο «γεράκι» μεταξύ των κεντρικών τραπεζιτών, παρά την αυξανόμενη τραπεζική πίεση, δίνοντας στις χρηματοπιστωτικές αγορές έναν λόγο για να αγοράσουν ευρώ και να πουλήσουν τα γερμανικά ομόλογα, σύμφωνα με το Bloomberg.

Η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας δήλωσε την περασμένη εβδομάδα ότι η επαναφορά του πληθωρισμού της ζώνης του ευρώ εντός στόχου είναι «αδιαπραγμάτευτη» και δεν θα περιλαμβάνει «συμβιβασμούς», λίγες ημέρες αφότου αύξησε τα επιτόκια κατά 50 μονάδες βάσης.

Αντιθέτως, ο πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ Τζερόμ Πάουελ προχώρησε σε μικρότερη αύξηση και δήλωσε ότι οι φορείς καθορισμού των επιτοκίων στις ΗΠΑ είχαν εξετάσει το ενδεχόμενο μιας παύσης του κύκλου των αυξήσεων, ενώ ο διοικητής της Τράπεζα της Αγγλίας, Άντριου Μπέιλι, πραγματοποίησε αύξηση 25 μονάδων βάσης και δήλωσε ότι ο πληθωρισμός είναι πιθανό να επιβραδυνθεί «απότομα».

Η διευρυνόμενη απόκλιση στη νομισματική πολιτική βρίσκεται στο επίκεντρο δύο συναλλαγών που ευνοούνται από τους επενδυτές συναλλάγματος και ομολόγων.

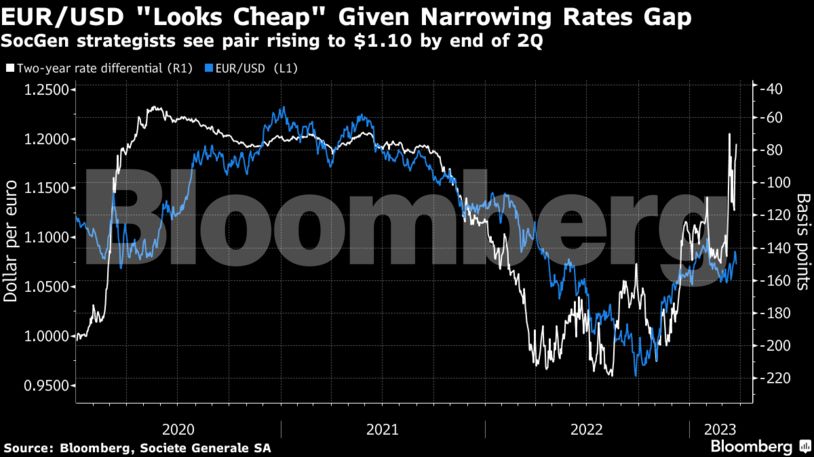

Για τη Citigroup, τη Societe Generale και την Deutsche Bank , η προσπάθεια της Λαγκάρντ για τιθάσευση του πληθωρισμού προκαλεί ούριο άνεμο για το ευρώ που θα μπορούσε να ενισχυθεί στο 1,10 δολάριο τους επόμενους μήνες. Η αποτύπωση αύξησης του πληθωρισμού αυτή την εβδομάδα μπορεί να ενθαρρύνει την άποψη ότι η ΕΚΤ θα συνεχίσει να αυξάνει τα επιτόκια πολύ πέρα από τη Fed, ενισχύοντας τα κέρδη του ευρώ.

Εν τω μεταξύ, η Κιμ Χάτσινσον, διαχειριστής χαρτοφυλακίου επιτοκίων στην JPMorgan Asset Management, δηλώνει επιφυλακτικός για τη διακράτηση γερμανικού κρατικού χρέους σε σύγκριση με τα αμερικανικά κρατικά ομόλογα.

«Η ΕΚΤ κράτησε την πιο hawkish στάση μεταξύ των κεντρικών τραπεζών», δήλωσε η ίδια. «Η Λαγκάρντ εξακολουθεί να ακούγεται πολύ σίγουρη ότι θα πάνε σε περισσότερες αυξήσεις, αν παραμείνουν τα πράγματα ως έχουν».

Τα επιτόκια των ευρωπαϊκών swaps βραχυπρόθεσμης διάρκειας πλησιάζουν τα αντίστοιχα επιτόκια των ΗΠΑ, μειώνοντας τη διαφορά σε μόλις 70 μονάδες βάσης νωρίτερα τον Μάρτιο. Αυτό το επίπεδο παρατηρήθηκε για τελευταία φορά όταν το ευρώ ήταν πάνω από το 1,21 δολάριο το 2021, δήλωσαν οι στρατηγικοί αναλυτές της SocGen.

«Θα περιμέναμε να αυξήσουμε την long θέση μας στο ευρώ τους επόμενους ένα με δύο μήνες με βάση μια πιο θετική τάση και τη μείωση των διαφορών στις αποδόσεις των ομολόγων σε σχέση με τις ΗΠΑ», δήλωσε ο Βαν Λου, παγκόσμιος επικεφαλής νομισμάτων της Russell Investments. «Η Fed είναι πιθανό να σταματήσει τον κύκλο σύσφιξης και στη συνέχεια να κάνει στροφή πριν από την ΕΚΤ κατά μερικούς μήνες».

Από την Παρασκευή, οι χρηματαγορές τιμολογούσαν μια μείωση των επιτοκίων από τη Fed ήδη από τον Ιούνιο, ενώ η ΕΚΤ έβλεπε αύξηση των επιτοκίων μέχρι τον Σεπτέμβριο.

Σίγουρα, η hawkish στάση της ΕΚΤ αντανακλά εν μέρει το γεγονός ότι άρχισε να αυξάνει τα επιτόκια μόλις τέσσερις μήνες μετά τη Fed και έχει να αντιμετωπίσει όλο το βάρος των υψηλότερων τιμών ενέργειας. Μπορεί να είναι μόνο θέμα χρόνου έως ότου η Ευρώπη παρουσιάσει σημαντικά σημάδια πίεσης, σύμφωνα με τον Ντάνιελ Μόρις, επικεφαλής στρατηγικό αναλυτή της αγοράς στην BNP Paribas Asset Management.

«Αν μη τι άλλο, η δυναμική του πληθωρισμού είναι χειρότερη στη ζώνη του ευρώ», δήλωσε. «Αν χρειάζεται ύφεση στις ΗΠΑ για να μειωθεί ο πληθωρισμός, γιατί όχι και στην Ευρώπη;»

Η περαιτέρω επιδείνωση του κλίματος απέναντι στις ευρωπαϊκές τράπεζες – μετά από τη νέα έξαρση της νευρικότητας της αγοράς που επικεντρώθηκε στην Deutsche Bank την Παρασκευή – θα μπορούσε να συνεχίσει να επιβαρύνει το νόμισμα.

Μπορεί επίσης να αποδειχθεί μια ευκαιρία αγοράς.

Για τη Citigroup, το επίπεδο των 1,10 δολαρίων ανά ευρώ θα είναι το κλειδί. Μόλις παραβιαστεί, οι λογαριασμοί το μοχλευμένο, πραγματικό χρήμα, και οι εταιρικοί λογαριασμοί θα αναγκαστούν να κυνηγήσουν αυτή την ανοδική κίνηση, σύμφωνα με τον Βασίλειο Γκιωνάκη, επικεφαλής στρατηγικής G10 στην περιοχή EMEA.

Διαβάστε ακόμη:

Κρίσιμη αξιολόγηση με φόντο την απόκτηση επενδυτικής βαθμίδας

Η Ελλάδα που καινοτομεί: Πέντε εταιρείες που ανοίγουν τον δρόμο στο Deep Tech (pics)