H απόφαση της Fed την Τετάρτη αποτελεί και ένα από τα μεγαλύτερα γεγονότα της φετινής χρονιάς. Οι αναλυτές περιμένουν να μελετήσουν τις επόμενες κινήσεις της κεντρικής τράπεζας. Είτε πρόκειται για τη διασύνδεση της αγοράς assets με τους δείκτες πληθωρισμού και ανεργίας, είτε για μια αλλαγή στον τρόπο αγοράς ομολόγων στις πιο μακροπρόθεσμες αποδόσεις, προς υποστήριξη της αναιμικής οικονομίας.

Η συνάντηση της κεντρικής τράπεζας των ΗΠΑ λαμβάνει χώρα τη στιγμή που ξεκινούν οι εμβολιασμοί κατά του κορωνοϊού, κάτι το οποίο σημαίνει και την αρχή του τέλους της πανδημίας. Επιπροσθέτως, το Κογκρέσο των Ηνωμένων Πολιτειών φαίνεται πως βρίσκεται κοντά σε μία συμφωνία για ένα πακέτο οικονομικής ανάκαμψης. Παρόλα αυτά, όσο καθυστερεί το «πράσινο φως» του Κογκρέσου για το πακέτο, τόσο αυξάνεται η πίεση για τη Fed και τον επικεφαλή της, Τζερόμ Πάουελ.

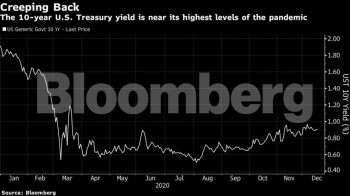

Στις προβλέψεις των αποτελεσμάτων των κινήσεων αυτών συμπεριλαμβάνεται και μία ομαλοποιημένη καμπύλη των αποδόσεων, μία αποδυνάμωση της νομισματικής αξίας του δολαρίου, και ένα ράλι στις χρηματαγορές. Σε μακροπρόθεσμο επίπεδο, αρκετοί αναλυτές αναμένουν πως τα 10ετή ομόλογα της Fed θα φτάσουν σε απόδοση 1% μέσα στο 2021.

Οι αντιδράσεις των χρηματαγορών ποικίλουν, σύμφωνα με τις τελικές αποφάσεις της Fed.

Υπάρχει η πιθανότητα πως τα «στελέχη της Fed θα αντιδράσουν με αισιοδοξία», σύμφωνα με αναλυτές της Goldman Sachs «και θα ανοίξουν το δρόμο για μία νέα αποδυναμωτική πορεία ως προς την αξία του δολαρίου».

Η πιθανή επέκταση του προγράμματος αγοράς ομολόγων, η οποία παρομοιάζεται με τις κινήσεις της Fed το Σεπτέμβριο του 2011, θα «μπορούσε να οδηγήσει σε μείωση των αποδόσεων των μακροπρόθεσμων ομολόγων κατά 15 μονάδες βάσης», σύμφωνα με τη Λέσλι Φαλκόνι, της UBS Global Wealth Management. «Παρόλα αυτά, αναμένουμε πως η κίνηση αυτή δε θα διαρκέσει για πολύ και δε θα επηρεάσει τις προβλέψεις για τους δείκτες των ομολογιακών αποδόσεων ή για την αύξηση των επιτοκίων (1,25% στα 10ετή ομόλογα) το δεύτερο εξάμηνο του 2021».

«Η FOMC (Federal Open Market Committee) θα μπορούσε να οδηγήσει σε επιβράδυνση ή λήξη των αγορών assets», σύμφωνα με τον Στίβεν Ινγκλάντερ της Standard Chartered Bank, ο οποίος προσέθεσε πως «οι κινήσεις αυτές της Fed μπορεί να μετριάσουν τις αποδόσεις ομολόγων μετά από την απόφαση του πακέτου ανάκαμψης του Κογκρέσου και να τις πιέσει χαμηλότερα εάν δεν υπάρξει κάποια τέτοια απόφαση».

Σύμφωνα με τον Τζιμ Βόγκελ της FHN Financial «στις αρχές του 2020 ήταν φανερό πως η οικονομία και οι αγορές βρίσκονταν σε πολύ άσχημη θέση, και χρειάζονταν βοήθεια. Οι μελλοντικές ανάγκες και των δύο θα χρειαστούν πιο λεπτές κινήσεις από τη Fed. Οι επενδυτές δεν έχουν προσαρμόσει τις νέες τους πληθωριστικές στρατηγικές αναλόγως».

Επίσης, ο Τζιμ Ο’Σάλιβαν και η Πρίγια Μίσρα της TD Securities ανέφεραν χαρακτηριστικά πως «μία επέκταση της WAM (μέσης σταθμισμένης ωριμότητας) θα οριζοντιοποιήσει την καμπύλη. Οι υποθέσεις μας επιδεικνύουν ρίσκα για την αξία του δολαρίου. Οι επενδυτικές εκτιμήσεις και οι υπολογισμοί αποτίμησης μπορεί να περιορίσουν και ένα αισιόδοξο αποτέλεσμα.

Τέλος, ο Βίσνου Βαράθαν, της Mizuho Bank Ltd., ανέφερε πως «υπολογίζουμε πως η FOMC θα ποντάρει αισιόδοξα, αλλά το δολάριο θα βρεθεί να υστερεί».

Διαβάστε ακόμη:

Μικρότερη δόση για τα δάνεια των πληγέντων – Διευκολύνσεις για έως και 2 έτη

Καϋμενάκης – Μπάκος: Τι «ψάχνουν» στην ΕΛΛΑΚΤΩΡ οι δύο «πετρελαιάδες» του Αστέρα Τρίπολης

ΔΕΗ: Κάλεσμα σε μεγάλα funds για την πώληση του 49% των μετοχών του ΔΕΔΔΗΕ