Η Τουρκία βρίσκεται στη χειρότερη θέση και η περισσότερο εκτεθειμένη οικονομία μεταξύ των αναδυόμενων αγορών στην πίεση της εξωτερικής χρηματοδότησης, καθώς οι μεγάλες κεντρικές τράπεζες σφίγγουν τη νομισματική πολιτική ταχύτερα από ό,τι αρχικά αναμενόταν, αναφέρει S&P Global Ratings.

Ορισμένα τραπεζικά συστήματα των αναδυόμενων αγορών είναι εκτεθειμένα σε αυτό το φαινόμενο είτε άμεσα μέσω του δικού τους σημαντικού καθαρού εξωτερικού χρέους είτε έμμεσα μέσω της έκθεσης σε επιχειρήσεις ή κράτη. «Μεταξύ των πέντε τραπεζικών συστημάτων που εξετάσαμε, τα τραπεζικά συστήματα της Τουρκίας και της Τυνησίας εμφανίζονται να διατρέχουν τον μεγαλύτερο κίνδυνο», σημειώνεται.

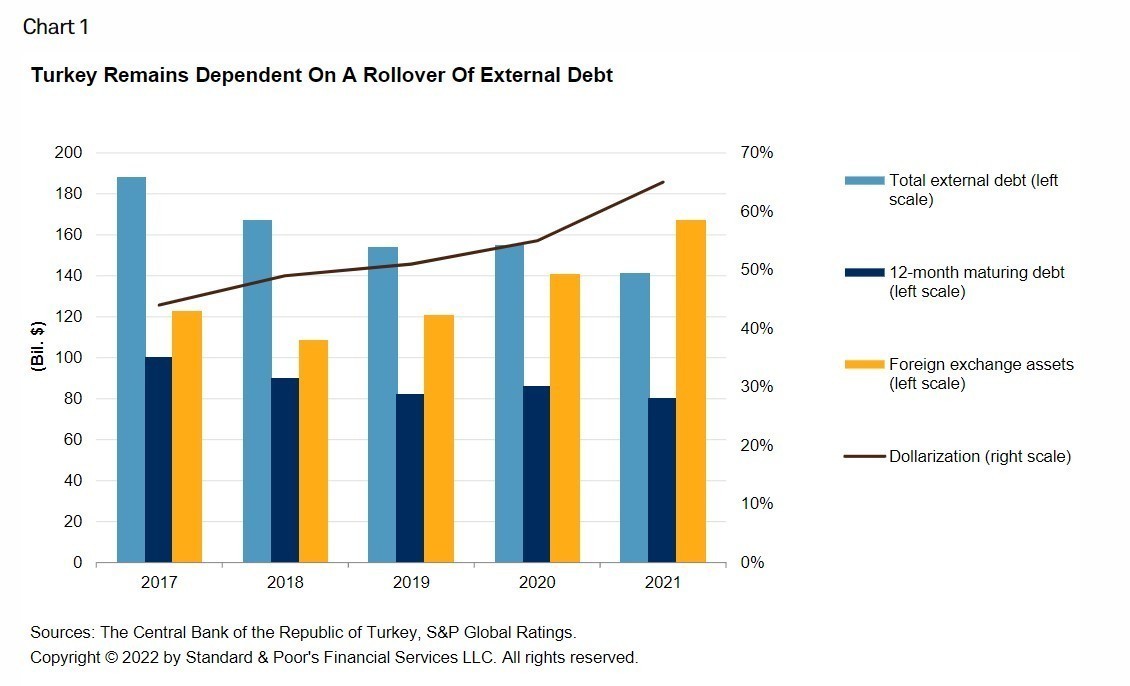

Η Τουρκία είναι το πιο ευάλωτη, εξηγεί η S&P Global Ratings, καθώς οι τουρκικές τράπεζες παραμένουν ιδιαίτερα εκτεθειμένες στο αρνητικό κλίμα της αγοράς και στην αποστροφή κινδύνου λόγω του μειούμενου αλλά ακόμη υψηλού εξωτερικού χρέους τους, το οποίο ανέρχεται σε περίπου 143 δισ. δολάρια (Μάρτιος 2022). Ως αποτέλεσμα της εξομάλυνσης της νομισματικής πολιτικής από τις μεγάλες κεντρικές τράπεζες, η παγκόσμια ρευστότητα θα μειωθεί, αυξάνοντας τον κίνδυνο αναχρηματοδότησης για τις τουρκικές τράπεζες. Αυτοί οι κίνδυνοι επιδεινώνονται από τον πολύ υψηλό τοπικό πληθωρισμό, την απρόβλεπτη νομισματική πολιτική και τον πιθανό αρνητικό αντίκτυπο της σύγκρουσης Ρωσίας-Ουκρανίας στις εισαγωγές εμπορευμάτων, τον τουριστικό τομέα και το επενδυτικό κλίμα.

«Σύμφωνα με το βασικό μας σενάριο, δεν αναμένουμε σημαντική διαταραχή στην πρόσβαση των τουρκικών τραπεζών σε κοινοπρακτικές ή άλλες σημαντικές διμερείς γραμμές χρηματοδότησης το 2022–που αντιπροσωπεύουν περίπου το 51% του συνολικού βραχυπρόθεσμου εξωτερικού χρέους τους στις 31 Μαρτίου 2022, υπό την προϋπόθεση ότι οι τοπικές αρχές μπορούν να σταθεροποιήσουν σε κάποιο βαθμό την τουρκική λίρα. Πράγματι, οι τράπεζες ήταν σε θέση να μετακυλήσουν το μεγαλύτερο μέρος των κοινοπρακτικών δανείων τους με ξένους αντισυμβαλλομένους τον Απρίλιο-Ιούνιο του 2022, με ποσοστά μετακύλισης που κυμαίνονταν μεταξύ 88% και 101%–ομολογουμένως σε πολύ υψηλότερη τιμή. Παρ’ όλα αυτά, αναμένουμε χαμηλότερη διάθεση για τραπεζικά ομόλογα υψηλής και μειωμένης εξασφάλισης», υπογραμμίζει η S&P Global Ratings.

«Ο άλλος κίνδυνος που προβλέπουμε για τις τουρκικές τράπεζες είναι η αύξηση της δολαριοποίησης των καταθέσεων και τελικά η απόσυρση καταθέσεων, εάν οι κάτοικοι αρχίσουν να χάνουν την εμπιστοσύνη τους στο σύστημα. Στις 27 Μαΐου 2022, το 58% των καταθέσεων ήταν εκφρασμένες σε ξένο νόμισμα, από 44% το 2017. Μετά τη σοβαρή υποτίμηση του νομίσματος τον Δεκέμβριο του 2021, οι τοπικές αρχές έχουν εφαρμόσει διάφορα μέτρα για να ωθήσουν τις τράπεζες και τους καταθέτες να μετατρέψουν τις καταθέσεις τους σε ξένο νόμισμα σε τουρκικές λίρες, συμπεριλαμβανομένου ενός συστήματος καταθέσεων με προστασία από το συνάλλαγμα με στόχο τη μετατροπή του 20% των καταθέσεων έως τις 2 Σεπτεμβρίου 2022. Οι τράπεζες που δεν θα συμμορφωθούν με αυτό το όριο θα υπόκεινται σε κυρώσεις. Παρόλο που τα μέτρα αυτά έχουν συμβάλλει στη μείωση της δολαριοποίησης από το μέγιστο ποσοστό του 69% στα μέσα Δεκεμβρίου 2021, οι καταθέσεις που επωφελούνται από αυτό το σύστημα κάλυπταν περίπου το 13,7% των καταθέσεων στις 31 Μαΐου 2022, οπότε το όφελος μπορεί να αποδειχθεί προσωρινό μόνο», συμπεραίνει η S&P Global Ratings.

«Οι τουρκικές τράπεζες έχουν ακόμη κάποια χαρτιά στο μανίκι τους, αλλά το να τα παίξουν μπορεί να είναι πιο περίπλοκο από ό,τι δείχνουν οι αριθμοί. Εκτιμούμε ότι τα ευρύτερα ρευστά διαθέσιμα σε ξένο νόμισμα ανέρχονται σε περίπου 154,8 δισεκατομμύρια δολάρια στις 31 Μαρτίου 2022 (συμπεριλαμβανομένων των υποχρεωτικών αποθεματικών ύψους περίπου 49,9 δισεκατομμυρίων δολαρίων). Αυτό θα πρέπει να επαρκεί για να καλύψει τις επερχόμενες λήξεις χρηματοδότησης κατά τους επόμενους 12 μήνες, οι οποίες ανέρχονταν σε περίπου 85,7 δισ. δολάρια στις 31 Μαρτίου 2022. Ως εκ τούτου, στα χαρτιά, η θέση φαίνεται καλά προσαρμοσμένη. Ωστόσο, 75,9 δισ. δολάρια των ξένων περιουσιακών στοιχείων των τουρκικών τραπεζών ήταν τοποθετημένα στην Κεντρική Τράπεζα της Δημοκρατίας της Τουρκίας (CBRT) στις 31 Μαρτίου 2022. Ως εκ τούτου, υπό ένα υποθετικό ακραίο σενάριο, η CBRT θα μπορούσε να περιορίσει την πρόσβαση σε αυτά τα περιουσιακά στοιχεία, δεδομένων των ήδη αδύναμων συναλλαγματικών αποθεμάτων της, και να ωθήσει τις τράπεζες σε αθέτηση πληρωμών. Είναι σαφές ότι μια σημαντική αύξηση των απαιτήσεων σε συνάλλαγμα από τους καταθέτες θα πρόσθετε πίεση στο τοπικό νόμισμα και, με τη σειρά της, στα ήδη χαμηλά συναλλαγματικά αποθέματα της CBRT, αυξάνοντας τον κίνδυνο ελέγχων κεφαλαίων. Το 2022, η CBRT θέσπισε έναν νέο νόμο που απαιτεί από τους εξαγωγείς και τις εταιρείες που δραστηριοποιούνται στους τομείς των υπηρεσιών να μετατρέπουν το 40% των εσόδων τους από το συνάλλαγμα σε τοπικό νόμισμα για να περιορίσουν τη διάβρωση των αποθεματικών.

Διαβάστε ακόμη:

Ανεβαίνουν ξανά οι αποδόσεις των ομολόγων – «Ξεθωριάζει» η επίδραση των παρεμβάσεων της ΕΚΤ

Πανελλαδικές 2022: Ανοίγει η πλατφόρμα για τα αποτελέσματα μέσω SMS

Ρόδος: Ξεπέρασαν το ένα εκατομμύριο οι αφίξεις τουριστών στα νησιά του Νότιου Αιγαίου