© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

Με τρεις διαφορετικές ταχύτητες κινούνται σήμερα οι ελληνικές επιχειρήσεις οι οποίες μετά την πανδημία και τις γεωπολιτικές αναταράξεις βρέθηκαν αντιμέτωπες και με την πληθωριστική κρίση που ανάγκασε την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) να συσφίξει τη νομισματική της πολιτική προχωρώντας σε εννέα διαδοχικές αυξήσεις επιτοκίων μέσα σε διάστημα ενός έτους.

Με πρώτη ταχύτητα κινούνται οι επιχειρήσεις που αντιμετώπιζαν δυσκολία στην εξυπηρέτηση των υποχρεώσεών τους προς τις τράπεζες και πριν από την εκτίναξη του κόστους χρήματος. Οι τελευταίες εξελίξεις από τη Φρανκφούρτη ήταν απλώς το κερασάκι στην τούρτα, καθιστώντας αδύνατη την επιστροφή τους στην κανονικότητα.

Σύμφωνα με την Τράπεζα της Ελλάδος (ΤτΕ), το 65% των κόκκινων δανείων συνδέεται σήμερα με επιχειρήσεις, με το υψηλότερο ποσοστό αθέτησης να καταγράφεται στους κλάδους της εστίασης (28,4%), των κατασκευών (21,2%), του εμπορίου (13,3%), της διαχείρισης ακίνητης περιουσίας (12%), των καταλυμάτων (10,5%), των αγροτικών δραστηριοτήτων (10,3%) και της μεταποίησης (10%). Υψηλά ποσοστά Μη Εξυπηρετούμενων Δανείων (ΜΕΔ) εντοπίζονται και σε επιμέρους κλάδους της μεταποίησης, όπως της κλωστοϋφαντουργίας (30,3%), της βιομηχανίας χάρτου, ξύλου και επίπλων (21,7%) και των λοιπών μεταποιητικών δραστηριοτήτων (20,6%), τα οποία, όμως, αφορούν μικρότερα υπόλοιπα χορηγήσεων και συνεπώς έχουν μικρή επίδραση στη διαμόρφωση του συνολικού δείκτη ΜΕΔ του κλάδου μεταποίησης.

Με δευτέρα κινούνται οι επιχειρήσεις που αξιοποιώντας τα γεμάτα ταμεία τους επιλέγουν να προχωρήσουν σε πρόωρες αποπληρωμές των δανείων τους προκειμένου να γλιτώσουν το χαράτσι της ΕΚΤ. Το φαινόμενο αυτό έκανε σταδιακά την εμφάνισή του από τα τέλη του 2022 και συνεχίζεται έως και σήμερα, με συνέπεια στα αποτελέσματα β’ τριμήνου που θα ανακοινώσουν οι τράπεζες το αμέσως επόμενο διάστημα να καταγράφεται αρνητική πιστωτική επέκταση, αφού οι νέες εκταμιεύσεις δεν κατάφεραν να ισοφαρίσουν τις αποπληρωμές. Την ίδια στιγμή, σύμφωνα με αρμόδιες πηγές, η πλεονάζουσα ρευστότητα πολλών επιχειρήσεων επιτρέπει να μειώσουν την έκθεσή τους σε κεφάλαια κίνησης, ικανοποιώντας με ίδια κεφάλαια τις όποιες ανάγκες προκύψουν προς αυτή την κατεύθυνση.

Ενδεικτικά, οι καταθέσεις των επιχειρήσεων μειώθηκαν κατά 1,145 δισ. ευρώ τον περασμένο Απρίλιο, για να επανακάμψουν το δίμηνο Μάιος – Ιούνιος, καταγράφοντας αύξηση κατά 1,118 δισ. ευρώ και 2,073 δισ. ευρώ αντίστοιχα, με τον ετήσιο ρυθμό μεταβολής να παραμένει αμετάβλητος στο 2,3%.

Τέλος, με τρίτη κινούνται οι επιχειρήσεις, κυρίως μεγάλες, που στρέφονται στις ομολογιακές εκδόσεις έναντι του τραπεζικού δανεισμού. Πρόκειται για μια αγορά που είχε παγώσει από τις αρχές του προηγούμενου έτους, εξαιτίας της επιδείνωσης των οικονομικών συνθηκών και της εκτίναξης του πληθωρισμού σε υψηλά 20ετίας. Για μια ελληνική επιχείρηση υψηλής αξιολόγησης που θα τολμούσε τότε να βγει στις αγορές το εταιρικό κουπόνι θα διαμορφωνόταν πέριξ του 6%-7%, επίπεδα που θεωρούνταν απαγορευτικά. Σήμερα, ωστόσο, η κατάσταση έχει σαφώς ομαλοποιηθεί, με την εξασφάλιση της κυβερνητικής σταθερότητας από τη μία και τις προσδοκίες για ανάκτηση της επενδυτικής βαθμίδας από την άλλη να λειτουργούν υποστηρικτικά στα σχέδια των εταιρειών.

Χαρακτηριστικό παράδειγμα, η περίπτωση του ομίλου Μυτιληναίος, ο οποίος προσφάτως άντλησε 500 εκατ. ευρώ με 7ετές ομόλογο και επιτόκιο 4%, δηλαδή στο κατώτατο όριο του εύρους τιμολόγησης που είχε προσδιοριστεί πριν από την έκδοση. Αξίζει να αναφερθεί ότι, εφόσον ο όμιλος αναζητούσε τραπεζικό δανεισμό, αυτός θα τιμολογούνταν σε εύρος μεταξύ 5,5%-6%. Με βάση τα στοιχεία της ΤτΕ, από το 2013 οι εγχώριες επιχειρήσεις έχουν εκδώσει σε διεθνείς αγορές, μέσω θυγατρικών τους, ομόλογα συνολικής αξίας περίπου 12,6 δισ. ευρώ, ενώ το υφιστάμενο υπόλοιπο, μετά τις λήξεις, είναι 5,2 δισ. ευρώ. Στην εγχώρια αγορά, από την έναρξη λειτουργίας της το 2017 έως τα μέσα του φετινού Ιουνίου, έχουν εκδοθεί από ελληνικές μη χρηματοπιστωτικές επιχειρήσεις ομόλογα συνολικού ύψους περίπου 4,4 δισ. ευρώ, με υφιστάμενο υπόλοιπο περίπου 3,6 δισ. ευρώ.

Ο λογαριασμός και η μάχη των spreads

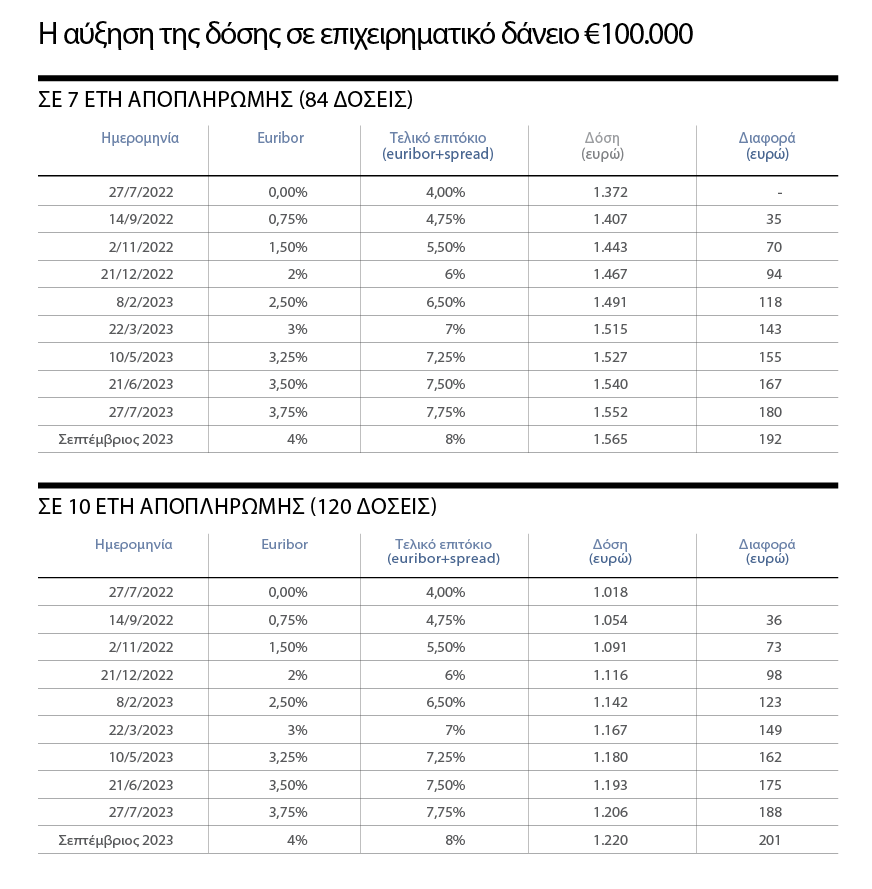

Βαρύς είναι ο λογαριασμός που έχουν κληθεί να πληρώσουν τον τελευταίο χρόνο οι επιχειρήσεις, με την ΕΚΤ να έχει εγκρίνει συνολικά εννέα αυξήσεις επιτοκίων και μάλιστα την τελευταία (+0,25 μονάδες βάσης) μόλις την περασμένη Πέμπτη. Ενδεικτικά, σε ένα επιχειρηματικό δάνειο αξίας 100.000 ευρώ και διάρκειας επτά ετών, με περιθώριο κέρδους από πλευράς της τράπεζας στο 4%, ο δανειολήπτης:

■ Στα τέλη του περασμένου Ιουλίου πλήρωνε μηνιαία δόση 1.372 ευρώ, αφού το euribor ήταν μηδενικό. Ετσι, η επιβάρυνση προέκυπτε μόνο από το spread.

■ Δύο μήνες μετά το μηνιαίο κόστος για το ίδιο δάνειο είχε ανέβει κατά 35 ευρώ, δηλαδή στα 1.407 ευρώ, αφού το επιτόκιο αναφοράς σκαρφάλωσε στο 0,75%.

■ Στις αρχές Δεκεμβρίου η μηνιαία επιβάρυνση για τον δανειολήπτη ανέβηκε στα 70 ευρώ (1.443 ευρώ), με το euribor να διαμορφώνεται τότε στο 1,50%, ενώ σχεδόν έναν μήνα μετά, οπότε και η ΕΚΤ αποφάσισε να προχωρήσει σε μία ακόμη αύξηση κατά 0,50%, το ίδιο δάνειο εμφάνιζε δόση 1.467 ευρώ, αυξημένη κατά σχεδόν 100 ευρώ.

■ Φέτος, και συγκεκριμένα στις αρχές του Φεβρουαρίου, υπήρξε νέα ανατιμολόγηση του δανείου, με το τελικό επιτόκιο να διαμορφώνεται στο 6,50% (2,50% το euribor + 4% το spread), ενώ έναν μήνα μετά η μηνιαία δόση του δανείου ξεπέρασε τα 1.500 ευρώ.

■ Τον Μάιο έγινε νέα αναπροσαρμογή του επιτοκίου αναφοράς από την ΕΚΤ, που πλέον άγγιζε το 3,25%. Αυτό μεταφράζεται σε αύξηση 155 ευρώ/μήνα ή 1.860 ευρώ/χρόνο για τον δανειολήπτη.

■ Τον περασμένο μήνα το euribor βρέθηκε στο 3,50%, ενώ προσφάτως η ΕΚΤ, αψηφώντας το καμπανάκι από τη ραγδαία πτώση της ζήτησης για επιχειρηματικά δάνεια, αναθεώρησε την τιμή του στο 3,75%. Κοινώς, μέσα σε περίπου έναν χρόνο το ίδιο δάνειο ανατιμολογήθηκε εννέα φορές, με τον δανειολήπτη να πληρώνει παραπάνω 180 ευρώ σε μηνιαία βάση ή 2.160 ευρώ ετησίως.

Σε περίπτωση δε που επιβεβαιωθούν οι Κασσάνδρες και τον Σεπτέμβριο υπάρξει νέα αύξηση κατά 0,25%, τότε το κόστος για την επιχείρηση του παραδείγματος θα μεγαλώσει περαιτέρω, αγγίζοντας τα 200 ευρώ/μήνα ή 2.400 ευρώ/χρόνο σε σύγκριση με την ίδια περσινή περίοδο.

Στο πλαίσιο αυτό, όπως τονίζουν στο «business stories» τραπεζικές πηγές, διεξάγεται το τελευταίο διάστημα μια ιδιότυπη μάχη για τα spreads, με σύσσωμες τις επιχειρήσεις απ’ όλους τους κλάδους να ζητούν αναπροσαρμογή προς τα κάτω, προκειμένου να σηκώσουν και οι τράπεζες μέρος της επιβάρυνσης. «Ζητούν, δηλαδή, να έχουν μια κάποια προστασία, στη λογική αυτής που απολαμβάνουν οι έχοντες στεγαστικά δάνεια με κυμαινόμενο επιτόκιο», σχολιάζουν χαρακτηριστικά, αναφερόμενες στο πρόγραμμα που προβλέπει το πάγωμα του euribor για έναν χρόνο. «Το επιχειρηματικό χαρτοφυλάκιο, ωστόσο, δεν μπορεί να αντιμετωπιστεί οριζόντια», συνεχίζουν, ξεκαθαρίζοντας πως η όποια επαναδιαπραγμάτευση του spread γίνεται per case, κατόπιν εξέτασης της συνολικής σχέσης πελάτη και τράπεζας.

Γρίφος οι προθέσεις της ΕΚΤ

Αγνωστοι παραμένουν αι βουλαί της ΕΚΤ αναφορικά με την πορεία των επιτοκίων, με την αγορά να πιέζει έτσι ώστε το διοικητικό συμβούλιο να οριοθετεί με κάποιον τρόπο το τέλος του κύκλου σύσφιξης, χωρίς, ωστόσο, να απειλείται ο στόχος για επιστροφή του πληθωρισμού στο 2%.

Σύμφωνα με το Bloomberg, έναν χρόνο μετά την αύξηση των επιτοκίων, ο πληθωρισμός έχει μειωθεί στο 5,5% από σχεδόν διπλάσιο υψηλό, αν και αυτό οφείλεται κυρίως στη μείωση των τιμών του φυσικού αερίου. Ο δομικός πληθωρισμός, ο οποίος δεν συμπεριλαμβάνει τις τιμές ενέργειας και τροφίμων, παραμένει σε υψηλότερο επίπεδο σε σχέση με πριν από ένα έτος, ενώ αναμένεται ότι θα πλησιάσει τον πληθωριστικό στόχο του 2% το 2025. Οσον αφορά την οικονομία της Ευρωζώνης, αυτή φέρεται προς ώρας να έχει αποφύγει την ύφεση παρά το υψηλό κόστος διαβίωσης.

Στην Ελλάδα η τελική μέτρηση της Eurostat δείχνει επιβράδυνση του πληθωρισμού στο 2,8% τον Ιούνιο, με τη χώρα μας να φιγουράρει -από κοινού με την Κύπρο- στην πέμπτη χαμηλότερη θέση μετά το Λουξεμβούργο με 1%, το Βέλγιο και την Ισπανία με 1,6% και τη Δανία με 2,4%. Το α’ τρίμηνο του τρέχοντος έτους, δε, η ελληνική οικονομία έτρεξε με ρυθμό 2,1%, με τις εκτιμήσεις διεθνών οίκων να συντείνουν ότι η Ελλάδα θα συνεχίσει να υπεραποδίδει έναντι της Ευρωζώνης στο σκέλος της ανάπτυξης.

Διαβάστε ακόμα

Αντίστροφη μέτρηση για Market Pass – Youth Pass: Τι αλλάζει στη διαδικασία

Οι ΗΠΑ θέλουν να βγάλουν τη δική τους φέτα – Οι προσπάθειες κατάργησης των προϊόντων ΠΟΠ

L’artista – Η αυθεντική ιταλική οικογενειακή κουζίνα στη Μύκονο

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ