Η Γενική Συνέλευση της Εθνικής Τράπεζας ενέκρινε την αποεπένδυση ποσοστού 90,01% της συμμετοχής της Τράπεζας στο μετοχικό κεφάλαιο της Α.Ε.Ε.Γ.Α.

Σύμφωνα με σημερινή ανακοίνωση της τράπεζας, «η ΕΘΝΙΚΗ» μέσω της πώλησης και μεταβίβασης του συνόλου των μετοχών της Α.Ε.Ε.Γ.Α. «Η ΕΘΝΙΚΗ» που ανήκουν στην Τράπεζα στη νεοσύστατη θυγατρική της CVC, Ethniki Holdings S.à.r.l. («ο Αγοραστής») και της αγοράς από την Τράπεζα ποσοστού 9,99% στο μετοχικό κεφάλαιο του Αγοραστή, σε κάθε περίπτωση σύμφωνα με βασικούς όρους, τα Έγγραφα της Συναλλαγής και τη σχετική προς τούτο εγκριτική απόφαση του Διοικητικού Συμβουλίου, όπως παρουσιάστηκαν στη Γενική Συνέλευση.

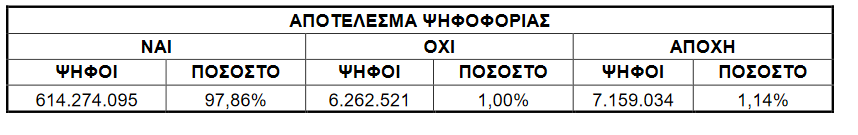

Στην Έκτακτη Γενική Συνέλευση των Μετόχων της Εθνικής Τράπεζας, που πραγματοποιήθηκε 21.04.2021 ημέρα Τετάρτη και ώρα 11:00 π.μ., από απόσταση σε πραγματικό χρόνο μέσω τηλεδιάσκεψης, παρέστησαν αυτοπροσώπως ή με αντιπρόσωπο για το μοναδικό θέμα της ημερήσιας διάταξης. Μέτoχoι που εκπρoσωπoύv 627.695.650 κοινές μετά ψήφου μετοχές, επί συνόλου 914.715.153κοινών, μετά δικαιώματος ψήφου, μετοχών [συμπεριλαμβανομένων των εκδοθεισών υπέρ του Τ.Χ.Σ., κοινών μετοχών (άρθρο 7α παρ. 3 Ν. 3864/2010)], ήτοι ποσοστό 68,62%του μετοχικού κεφαλαίου με δικαίωμα ψήφου.

H Γενική Συνέλευση συνήλθε σε απαρτία και συvεδρίασε εγκύρως για το μοναδικό θέμα της Ημερήσιας Διάταξης, σύμφωνα με το Καταστατικό της Τράπεζας, το Ν. 4548/2018και τοΝ.3864/2010, λαμβάνοντας την παρακάτω απόφαση:

Έγκριση της συναλλαγής πωλήσεως κεφαλαιακής συμμετοχής της Εθνικής Τράπεζας στη θυγατρική εταιρεία με την επωνυμία Α.Ε.Ε.Γ.Α. «Η ΕΘΝΙΚΗ».

Ελάχιστη Απαιτούμενη Απαρτία: 20%του συνόλου των κοινών, μετά δικαιώματος ψήφου, μετοχών [συμπεριλαμβανομένων των εκδοθεισών υπέρ του Τ.Χ.Σ., κοινών μετοχών (άρθρο 7α παρ. 3 ν. 3864/2010)].

Επιτευχθείσα Απαρτία: 68,62% του συνόλου των κοινών, μετά δικαιώματος ψήφου, μετοχών [συμπεριλαμβανομένων των εκδοθεισών υπέρ του Τ.Χ.Σ., κοινών μετοχών (άρθρο 7α παρ. 3 ν. 3864/2010)].

Στα 505 εκατ. η συνολική αποτίμηση

Yπενθυμίζεται ότι το ονομαστικό τίμημα για τη συναλλαγή αντιστοιχεί σε €505 εκατ. για το 100% της εταιρείας, με το τίμημα για το 90% να διαμορφώνεται στα 454,5 εκατ. ευρώ. Μέρος του τιμήματος, μέχρι και €120 εκατ., συνδέεται με την επίτευξη συγκεκριμένων στόχων πώλησης τραπεζοασφαλιστικών προϊόντων μέχρι το 2026. Η συμφωνία περιλαμβάνει 15ετή συμφωνία πώλησης τραπεζοασφαλιστικών προϊόντων.

Η συναλλαγή έχει θετική επίπτωση κατά περίπου 60 μονάδες βάσης στο Δείκτη Συνολικών Κεφαλαίων της 31.12.2020.

Διαβάστε ακόμα:

«Κούρεμα» ενοικίων Μαρτίου: Πρώτα οι αποζημιώσεις και μετά… οι δηλώσεις COVID

Online Super Market: «Εκρηκτικός» ρυθμός ανάπτυξης +282% το α’ τρίμηνο 2021

Εστίαση: Πώς θα γίνει το άνοιγμα – Τα «αγκάθια» και οι ανησυχίες των επιχειρηματιών (vid)