© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

Θέσεις για την επόμενη μέρα της πανδημίας σπεύδουν να πάρουν μια σειρά επενδυτές σε κλάδους αιχμής διαβλέποντας τις προοπτικές που δημιουργούνται παρά το σημερινό πλήγμα που δέχεται η ελληνική οικονομία. Ηδη από το καλοκαίρι και έπειτα έχουν ενεργοποιηθεί πολλοί παίκτες προσβλέποντας σε μια καλύτερη θέση στην αναδιάταξη της αγοράς.

Κάτι που φαίνεται ξεκάθαρα από το γεγονός ότι τους τελευταίους μήνες έχουμε με προοδευτική εξέλιξη μια επιτάχυνση των επιχειρηματικών deals και των επενδύσεων που πραγματοποιούν funds με επίκεντρο τον χώρο των τροφίμων και της τεχνολογίας, αλλά και με σημαντικές κινήσεις επίσης στις τηλεπικοινωνίες, στην ασφαλιστική αγορά και εσχάτως στα πετρελαιοειδή.

Κινήσεις που, όπως λένε παράγοντες της αγοράς, ήδη πυροδοτούν αλυσιδωτές αντιδράσεις που θα προκαλέσουν μέσα στο 2021 ένα μεγάλο κύμα συμφωνιών. Ενα κύμα που σίγουρα θα τροφοδοτηθεί και από τα κίνητρα που θα δοθούν σε επίπεδο κυβέρνησης και Ταμείου Ανάκαμψης για την ενθάρρυνση της μεγέθυνσης των επιχειρήσεων μέσω συγχωνεύσεων.

Συγκεκριμένα, η ελληνική κυβέρνηση χρησιμοποιώντας τη χρηματοδότηση του Ταμείου Ανάκαμψης της Ευρωπαϊκής Ενωσης που πρόσφατα συμφωνήθηκε προσβλέπει στην παροχή φορολογικών, θεσμικών και χρηματοδοτικών εργαλείων, τα οποία αναμένεται να διευκολύνουν τις συγχωνεύσεις μεταξύ επιχειρήσεων.

Ηδη, πάντως, πληροφορίες του «business stories» αναφέρουν ότι δρομολογείται μια σειρά από επιχειρηματικές συμφωνίες, άλλες στο στάδιο των λεπτομερειών πριν από το κλείσιμο και άλλες στο στάδιο των συζητήσεων. Μεταξύ αυτών η προσέγγιση του CVC με τη γαλακτοβιομηχανία Δωδώνη, η διαφαινόμενη είσοδος της EOS Capital του κ. Απόστολου Ταμβακάκη στη Eurocatering, η διαφαινόμενη εξαγορά του brand τοματικών προϊόντων Pummaro και του εργοστασίου στη Γαστούνη από το Diorama του κ. Δημήτρη Δασκαλόπουλου.

Μετά τη Vivartia, το CVC καλεί Δωδώνη

Οι περισσότερες κινήσεις που γίνονται φαίνεται ότι αφορούν τον κλάδο των τροφίμων, ο οποίος εισέρχεται σε φάση τεκτονικών αλλαγών μετά την ενεργοποίηση του νέου «εθνικού επενδυτή», όπως εξελίχθηκε στους μήνες της πανδημίας, της εταιρείας διαχείρισης κεφαλαίων private equity, CVC Capital Partners. Εχοντας ήδη κάνει ένα μεγάλο deal για την απόκτηση της Vivartia από την MIG, η ομάδα του κ. Αλέξανδρου Φωτακίδη επιχειρεί να επεκτείνει τις δυνατότητες του μεγαλύτερου ομίλου τροφίμων. Στο πλαίσιο αυτό, οι τελευταίες πληροφορίες, όπως αποκαλύφθηκαν από τη στήλη «Dark Room» του newmoney.gr, αναφέρουν ότι έχει γίνει προσέγγιση των ιδιοκτητών της γαλακτοβιομηχανίας Δωδώνη, των ρωσικών συμφερόντων fund Strategic Initiative.

Και τούτο διότι αφενός τα επιτυχημένα και ισχυρά στην αγορά προϊόντα της ηπειρώτικης γαλακτοβιομηχανίας είναι ακριβώς στους τομείς όπου η ΔΕΛΤΑ χωλαίνει, αφετέρου το CVC έχει τις δυνατότητες να εκμεταλλευτεί συνέργειες με τη ΔΕΛΤΑ και να δημιουργήσει μεγάλες υπεραξίες επιτυγχάνοντας σημαντικές οικονομίες κλίμακος. «Ουδέν σχόλιο» είναι η αντίδραση της πλευράς της Δωδώνη, η οποία την τελευταία τριετία έχει βρεθεί τουλάχιστον άλλες δύο φορές σε συζητήσεις για πιθανό deal. Η μία μάλιστα με τη FrieslandCampina, η οποία έκανε πίσω όταν άκουσε το κόστος της… ταμπακέρας. Πληροφορίες μάλιστα λένε ότι πέρυσι το ρωσικών συμφερόντων fund αναζήτησε χωρίς επιτυχία αγοραστή μέσω Λονδίνου ζητώντας 16 φορές το EBITDA της εταιρείας, περίπου 200 εκατ. ευρώ.

Ανεξάρτητα όμως από το τι θα κάνουν οι μέτοχοι της Δωδώνη, το σίγουρο είναι ότι το CVC αναμένεται να παίξει τον καταλυτικό ρόλο στις εξελίξεις όλου του κλάδου των τροφίμων φέτος. Γι’ αυτό εγγύηση αποτελεί η εξαγορά της Vivartia που αναμένεται να ολοκληρωθεί φέτος. Υπενθυμίζεται ότι η συνολική αποτίμηση του deal ξεπερνούσε τα 600 εκατ. ευρώ, συμπεριλαμβανομένης της κάλυψης του δανεισμού.

Αυτό όμως δεν είναι το μόνο χτύπημα του CVC, αφού έχει προηγηθεί η εξαγορά ποσοστού 45% στη γνωστή ψηφιακή πλατφόρμα σύγκρισης τιμών και marketplace Skroutz. Μια κίνηση που βοηθά τη Skroutz στα σχέδια ανάπτυξης και επέκτασης των δραστηριοτήτων της σε μια ψηφιακή αγορά που εκτινάχθηκε λόγω της πανδημίας.

Οι καραμπόλες από το mega deal AXA – Generali

Σε εκκρεμότητα πάντως παραμένει το περιβόητο deal για την Εθνική Ασφαλιστική. Μολονότι οι επί μήνες συζητήσεις του CVC με τη διοίκηση της Εθνικής Τράπεζας για την απόκτηση της μεγαλύτερης ασφαλιστικής της χώρας έδειχναν ότι κατέληγαν σε συγκεκριμένο αποτέλεσμα, ήρθε την παραμονή της Πρωτοχρονιάς ένα πολύ μεγάλο deal που κυοφορούνταν από το καλοκαίρι στην ασφαλιστική αγορά για να φέρει τα πάνω κάτω: η εξαγορά των δραστηριοτήτων της AXA στην Ελλάδα από την Generali.

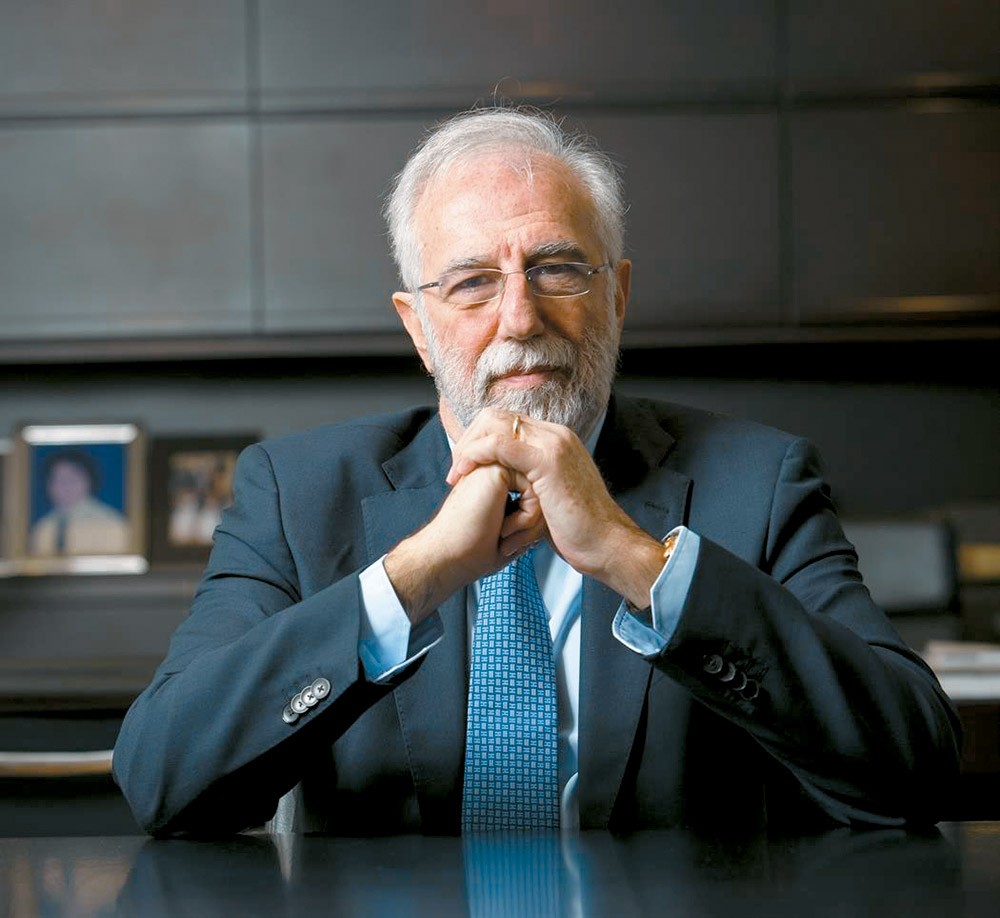

Ενα deal καθαρού τιμήματος 165 εκατ. ευρώ με το οποίο σχηματίζεται η δεύτερη μεγαλύτερη εταιρεία γενικών ασφαλίσεων και η τρίτη ασφαλίσεων υγείας στην ελληνική αγορά και παράλληλα έχει ως επέκταση μια έτερη μεγάλη συμφωνία, με την Alpha Bank, για την παροχή τραπεζοασφαλιστικών προϊόντων σε μια αποκλειστική συνεργασία διάρκειας 20 ετών. Μια νέα μεγάλη πρόκληση για τον κ. Πάνο Δημητρίου, διευθύνοντα σύμβουλο της Generali Hellas επί 18 συναπτά έτη και υπεύθυνο της μεγάλης ανάπτυξης της ιταλικής εταιρείας επί ελληνικού εδάφους. «Η συμφωνία θα μας επιτρέψει να βελτιστοποιήσουμε τη στρατηγική μας θέση στη χώρα, επιτρέποντας μια πολυκαναλική, δυναμική λειτουργία και εξασφαλίζοντας σημαντικές οικονομίες κλίμακας για μια συνολικά πιο αποτελεσματική και αποδοτική λειτουργία», έλεγε ο διευθύνων σύμβουλος των διεθνών δραστηριοτήτων του ιταλικού ομίλου Generali, Jaime Anchustegui Melgarejo, βάζοντας παράλληλα φωτιά στον ανταγωνισμό.

Και πρώτα απ’ όλα ανατρέποντας το κυοφορούμενο deal για την Εθνική Ασφαλιστική, αφού ξαφνικά οι αποτιμήσεις πάνω στις οποίες βασίστηκε η προσφορά του CVC μοιάζουν πολύ μικρές μπροστά στην αποτίμηση της σαφώς μικρότερης AXA!

Σημειωτέον ότι όλη η ασφαλιστική αγορά προετοιμάζεται για ραγδαίες αλλαγές με νέα τάση συγκέντρωσης. «Εάν ευοδωθεί το deal CVC και Εθνικής Ασφαλιστικής με απώτερο στόχο φυσικά την προώθηση και ενίσχυση του ομίλου Hellenic Healthcare, ιδιοκτησίας του CVC, που είναι σήμερα ο μεγαλύτερος ιδιωτικός πάροχος στον χώρο της υγείας, αυτό θα είναι ο καταλύτης για τεράστιες αλλαγές στην αγορά. Θα απαιτηθούν πολύ μεγαλύτερα σχήματα για να παραμείνουν ανταγωνιστικά αλλά και να επενδύσουν σημαντικά στις υπηρεσίες», εξηγούσε ανώνυμα στο «b.s.» διευθύνων σύμβουλος μεγάλης ασφαλιστικής εταιρείας.

Το deal για τη Forthnet και η πίεση σε τηλεπικοινωνίες και συνδρομητική

Από τα σημαντικά deals που δημιουργούν βάσεις για νέες εξελίξεις, αυτή τη φορά στον χώρο των τηλεπικοινωνιών, ήταν η συμφωνία που έκλεισε το περασμένο φθινόπωρο για τη μεταβίβαση της Forthnet στη United Group, πίσω από την οποία βρίσκεται η BC Partners. Ενα deal που κυνήγησε ο managing partner της τελευταίας Νίκος Σταθόπουλος, ο οποίος εσχάτως φημολογείται ότι κάνει κινήσεις και για την εξαγορά της ανώνυμης εταιρείας που βρίσκεται πίσω από την ποδοσφαιρική ομάδα της Ιντερ! Μετά το πέρας της δημόσιας πρότασης που έχει κατατεθεί από τη θυγατρική Newco United Group Hellas προς τους λοιπούς μετόχους της Forthnet και την έξοδο από το Χ.Α., αναμένεται να ξεδιπλωθεί και η νέα στρατηγική της εταιρείας, σύμφωνα με την οποία θα ασκηθούν νέες πιέσεις σε ένα ιδιαίτερα ανταγωνιστικό τοπίο, των τηλεπικοινωνιών, αλλά και στη συνδρομητική τηλεόραση.

Σε πολλαπλά μέτωπα το χτύπημα Ταμβακάκη

Τους τελευταίους μήνες έχει ενεργοποιηθεί σημαντικά και η EOS Capital του κ. Ταμβακάκη. Από τον Σεπτέμβριο και μετά έχει κάνει δύο κινήσεις επενδύοντας στην εταιρεία τροφίμων Agrifreda και την εταιρεία κυβερνοασφάλειας Obrela Security Industries. Τώρα οι πληροφορίες αναφέρουν ότι είναι ζήτημα χρόνου να ανακοινώσει και νέα επένδυση, στη Eurocatering, την εταιρεία που βρίσκεται πίσω από το brand στις έτοιμες σαλάτες «Φρεσκούλης». Στόχος της EOS Capital είναι να προβεί σε τουλάχιστον τέσσερις επενδύσεις μέσα στο 2021.

Σημειωτέον ότι το fund, που έχει 120 εκατ. ευρώ σε κεφάλαια και λειτουργεί στο πλαίσιο του EquiFund, είχε τοποθετηθεί πριν από το ξέσπασμα της πανδημίας στην ελαιουργία Μινέρβα επενδύοντας 5 εκατ. ευρώ λίγο μετά την είσοδο της Diorama Investments του Δημήτρη Δασκαλόπουλου και της Elikonos των κυρίων Τάκη Σολωμού και Παντελή Παπαγεωργίου, καθώς και στα καταστήματα αθλητικών ειδών Cosmos Sport.

Στην Agrifreda, τον περασμένο Οκτώβρη, έκανε τη μεγαλύτερη μέχρι σήμερα επένδυση με 15 εκατ. ευρώ για το 20%. Πρόκειται για μια εταιρεία 20 ετών, η οποία δραστηριοποιείται στις αγορές των κατεψυγμένων λαχανικών και φρούτων, χαλβά και ταχινιού, εμφιαλωμένου νερού και προϊόντων ζαχαροπλαστικής και σοκολάτας, με περισσότερους από 1.500 ενεργούς κωδικούς προϊόντων. Αξίζει να σημειωθεί ότι μέσα στην περίοδο της κρίσης 2013-2019 η εταιρεία πέτυχε μέσους ετήσιους ρυθμούς ανάπτυξης 17% στις πωλήσεις και 23% στo EBITDA.

Στην Obrela Security Industries επένδυσε 4 εκατ. ευρώ. Η εταιρεία δραστηριοποιείται στην ταχέως αναπτυσσόμενη αγορά του Managed Detection and Response Services (MDR), με ετήσιους ρυθμούς ανάπτυξης άνω του 20%, οι οποίοι αναμένεται να επιταχυνθούν στη μετά COVID εποχή λόγω της επιτακτικής ανάγκης για κυβερνοασφάλεια στα νέα μοντέλα τηλεργασίας που δοκιμάζουν οι επιχειρήσεις. Αξίζει να σημειωθεί ότι η συγκεκριμένη αγορά των MDR Services αποτελεί τον δυναμικότερο υποκλάδο της παγκόσμιας αγοράς των Cyber Security Services.

Η νέα επένδυση στη Megas Yeeros

Στο πρώτο deal της χρονιάς, το private equity fund, Elikonos, με partners τους κυρίους Σολωμό και Παπαγεωργίου εισήλθε στο μετοχολόγιο της Μέγας Γύρος του κ. Νίκου Λούστα, του μεγαλύτερου παραγωγού προϊόντων γύρου στην Ελλάδα. Ένα deal 4 εκατ. ευρώ που του έδωσε μειοψηφικό μερίδιο κάτω του 20% και παράλληλα φέρεται να σηματοδότησε τη μετοχική έξοδο του καταζητούμενου από το FBI Γιώργου Νίκα, με παράλληλη αύξηση της θέσης των υπόλοιπων μετόχων της στο μετοχικό κεφάλαιο, όπως η Damma Holdings του κ. Δασκαλόπουλου.

Η εταιρεία, η οποία διαθέτει παραγωγικές εγκαταστάσεις στην Ελλάδα (Ασπρόπυργος) και στις ΗΠΑ (Νιου Τζέρσι) και απασχολεί 225 άτομα, παρά τη δύσκολη φετινή συγκυρία με το κλείσιμο της εστίασης, φέρεται να είχε πτώση πωλήσεων μόλις 12%, ενώ τη φετινή χρονιά η εταιρεία ετοιμάζεται να ενισχύσει περαιτέρω τη θέση της στα vegan προϊόντα και να μπει και σε νέες κατηγορίες προϊόντων όπως τα προμαγειρεμένα.

Το Elikonos 2, το οποίο διαχειρίζεται συνολικά 85 εκατ. ευρώ, λειτουργώντας στο πλαίσιο του Equifund, είχε επενδύσει άλλα 5 εκατ. ευρώ λίγο προτού ξεσπάσει η πανδημία και στην Andromeda Seafood S.L., που δραστηριοποιείται στον χώρο των ιχθυοκαλλιεργειών ως ηγέτιδα δύναμη μετά την απορρόφηση των Σελόντα και Νηρέα.

Ενας μεγάλος παίκτης στην ντομάτα

Από τα deals που περιμένει να ακούσει η αγορά μέχρι το τέλος του μήνα, και αυτό που αφορά το brand τοματικών προϊόντων Pummaro μαζί με το εργοστάσιο στη Γαστούνη. Ολα ιδιοκτησίας της Unilever, τα οποία έβγαλε προς πώληση εν μέσω του δεύτερου lockdown σε μια προσπάθεια περαιτέρω αναδιοργάνωσης στη χώρα μας. Ο διαγωνισμός που έτρεξε η Alpha Bank λέγεται ότι έβγαλε ως καλύτερη προσφορά, υπερβαίνοντας τα 20 εκατ. ευρώ, αυτή του fund Deca Investments, που είναι αποκλειστικός διαχειριστής του Diorama Investments Sicar με μεγαλομέτοχο τον κ. Δασκαλόπουλο. Το όνομα του τελευταίου ακουγόταν ήδη προ 12ετίας στις βολιδοσκοπήσεις που έκανε τότε η πολυεθνική για την πώληση-πακέτο με την ΕΛΑΪΣ. Το deal τότε δεν προχώρησε, ενώ και τώρα η διοίκηση της πολυεθνικής δηλώνει ότι «η διαδικασία βρίσκεται ακόμα σε εξέλιξη, ενώ στόχος του ομίλου είναι να ολοκληρωθεί αυτό τον μήνα προς την κατεύθυνση της βέλτιστης στρατηγικά εναλλακτικής που θα δημιουργεί τη μέγιστη αξία».

Μεταξύ των διεκδικητών της Pummaro είχαν εμφανιστεί επίσης η Μέλισσα – Κίκιζας, στην οποία ανήκε το συγκεκριμένο brand μέχρι το 1999, οπότε και το πούλησε στη Unilever, η εταιρεία Νομικός που δραστηριοποιείται στην κατηγορία κ.ά.

Εφόσον τελικά η Unilever προχωρήσει την πώληση στην Deca Investments, τότε εμμέσως δημιουργείται ένας ισχυρός παίκτης στην ντομάτα. Και τούτο διότι η Deca Investments έχει επενδύσει ήδη κεφάλαια του Diorama στην Damavand, που κατέγραψε τζίρο 17 εκατ. ευρώ το 2019, αλλά και στη Μινέρβα για λογαριασμό της οποίας η Damavand ξεκίνησε πρόσφατα να παράγει συσκευασμένα προϊόντα ντομάτας με την ετικέτα «Χωριό».

Αλλαγές στην αγορά της πληροφορικής

Πολύ μεγάλη κινητικότητα υπάρχει και στον χώρο της πληροφορικής, όπου το deal για τη Singular Logic ίσως επισκίασε τα υπόλοιπα, αν και κάποια από αυτά, όπως της Entersoft για την απόκτηση της Optimum, ήταν εξίσου σημαντικά δείχνοντας και την αλλαγή της γεωγραφίας ενός κλάδου με αρκετές προοπτικές.

Στην περίπτωση της Singular Logic, η ιστορική εταιρεία, που διαχρονικά πρωταγωνιστεί στις εκλογικές αναμετρήσεις της χώρας και φεύγει πια από την αγκαλιά της MIG, αναμένεται να αναδειχθεί σε σημαντικό πυλώνα για τους δύο συνιδιοκτήτες της, τη Space Hellas με επικεφαλής τον κ. Σπύρο Μανωλόπουλο και την Epsilon Net με επικεφαλής τον κ. Γιάννη Μίχο, στον τομέα του επιχειρησιακού λογισμικού και του ψηφιακού μετασχηματισμού των επιχειρήσεων.

Το συνολικό αντάλλαγμα, συμπεριλαμβανομένου του τιμήματος για τη μεταβίβαση των μετοχών καθώς και των δανειακών υποχρεώσεων της Singular Logic προς την Τράπεζα Πειραιώς, θα ανέλθει στο ποσό των 18,05 εκατ. ευρώ. Σημειώνεται ότι η Singular Logic μεταβιβάζεται στις Epsilon Net – Space Hellas απαλλαγμένη από το σύνολο των δανειακών υποχρεώσεών της, καθώς και οποιωνδήποτε άλλων κονδυλίων παθητικού που σχετίζονται με δανειακές υποχρεώσεις της Πειραιώς.

Σημειωτέον ότι τον περσινό Μάιο η Space Hellas αποφάσισε να εισέλθει στον χώρο της ψηφιακής γεωργίας μέσα την απόκτηση ποσοστού στην AgroApps.

Παράλληλα, η Epsilon Net προχώρησε στην εξαγορά του 80% της Data Communication. Το συνολικό τίμημα της επένδυσης ανέρχεται στο ποσό των 6,3 ευρώ.

Στην περίπτωση της εξαγοράς της Optimum από την Entersoft αντί 5,1 εκατ. ευρώ που ανακοινώθηκε παραμονή της Πρωτοχρονιάς, η στόχευση του επικεφαλής της Αντώνη Κοτζαμανίδη ήταν η προσθήκη στο δυναμικό της Entersoft ενός υπολογίσιμου παίκτη στον χώρο των εφαρμογών εξειδικευμένου λογισμικού για την εφοδιαστική αλυσίδα και τα logistics, που αναπτύσσεται θεαματικά λόγω και των επιπτώσεων της πανδημίας.

Η Entersoft αποκτά πλέον ηγετική θέση σε μια στρατηγική αγορά στην οποία η Optimum δραστηριοποιείται για περισσότερο από 25 χρόνια έχοντας αναπτύξει σημαντικά συστήματα και λογισμικό για πληθώρα μεγάλων βιομηχανιών-πελατών.

Αναδιατάξεων συνέχεια στις συσκευασίες

Η αναδιάταξη στον χώρο της χάρτινης συσκευασίας που ξεκίνησε προ διετίας με την είσοδο του λιβανέζικου ομίλου Indevco με επικεφαλής τον κ. Φαϊζάλ Φρεμ στην ελληνική αγορά αποκτώντας σημαντικές εταιρείες του κλάδου, όπως η Unipak και η ΠΑΚΟ, συνεχίζεται με αμείωτη ένταση. Στον ίδιο όμιλο πλέον περνά και η Χαΐτογλου – Χαρτέλ ΑΒΕΕ μέσω συμφωνίας εξυγίανσης που επικυρώθηκε από το Πολυμελές Πρωτοδικείο Θεσσαλονίκης.

Λίγες ημέρες μετά, ανακοινώθηκε ότι το κινεζικό CEΕ Fund προχώρησε σε συμφωνία με 16 μετόχους της Paperpack Τσουκαρίδης, τους οποίους εκπροσωπούσε ο πρόεδρος και διευθύνων σύμβουλός της Ιωάννης Τσουκαρίδης, για να πουλήσουν τα μερίδιά τους που συνολικά έφταναν στο 90,02%. Η τιμή προσδιορίστηκε στα 6,66 ευρώ ανά μετοχή. Ετσι η συναλλαγή αναμένεται να φτάσει στα 26 εκατ. ευρώ για το 100% των μετοχών της εταιρείας χάρτινης συσκευασίας μετά και το πέρας της υποχρεωτικής δημόσιας πρότασης για τις υπόλοιπες μετοχές, τη διαγραφή τους και εν τέλει την έξοδο της εταιρείας από το Χρηματιστήριο.

Η κυπριακή Petrolina στην αγορά πετρελαιοειδών

Προς αναδιάταξη βαίνει και η αγορά των πετρελαιοειδών, τουλάχιστον στο κομμάτι που αφορά τις μεσαίες και μικρές εταιρείες εμπορίας. Ως κίνηση που μπορεί να φέρει εξελίξεις στον κλάδο εκλαμβάνεται η είσοδος στην ελληνική αγορά της κυπριακής Petrolina της οικογένειας Λευκαρίτη. Η εξαγορά της Silk Oil μπορεί να απαιτεί από τον κυπριακό όμιλο, του οποίου μεγαλομέτοχος και διοικητικός άρχων είναι ο κ. Ντίνος Λευκαρίτης, να βάλει ακόμα πιο βαθιά το χέρι στην τσέπη για να καλύψει τις μεγάλες τρύπες, ωστόσο του δίνει πρόσβαση σε μια αγορά μεγαλύτερη με δίκτυο άνω των 400 πρατηρίων πανελλαδικά και πρόσβαση σε μεγάλες υποδομές (αεροδρόμια, λιμάνια κ.ο.κ.).s

Διαβάστε ακόμη:

Άγνωστος Χ το άνοιγμα της εστίασης – Αγωνία για χιλιάδες επιχειρήσεις

Γιάννης Καντώνιας: Ο «βασιλιάς των χαλιών» και το στοίχημα της πράσινης ενέργειας