Οριακή κερδοφορία βλέπει ο οίκος για το 2019-20, τα υψηλά επίπεδα NPEs απειλούν φερεγγυότητα και κεφαλαιακή επάρκεια – Καλύτερα τοποθετημένες Eurobank και Εθνική στο θέμα κάλυψης των κόκκινων δανείων, πιο ισχυρά κεφαλαιοποιημένη η Alpha Bank

Τον κώδωνα του κινδύνου, σε ότι αφορά τα κόκκινα δάνεια που καλούνται να αντιμετωπίσουν οι ελληνικές τράπεζες, κρούει η Moody’s.

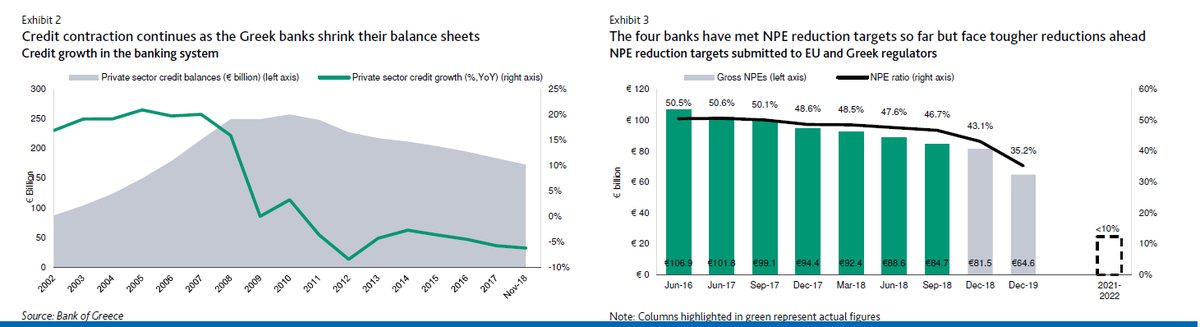

Ο οίκος αξιολόγησης σε σημερινή έκθεσή της τονίζει πως το υψηλό ποσόστό μη εξυπηρετούμενων δανείων θα συνεχίσει να βαραίνει τις τράπεζες, παρόλο που αναμένει οριακή κερδοφορία για το 2019-2020.

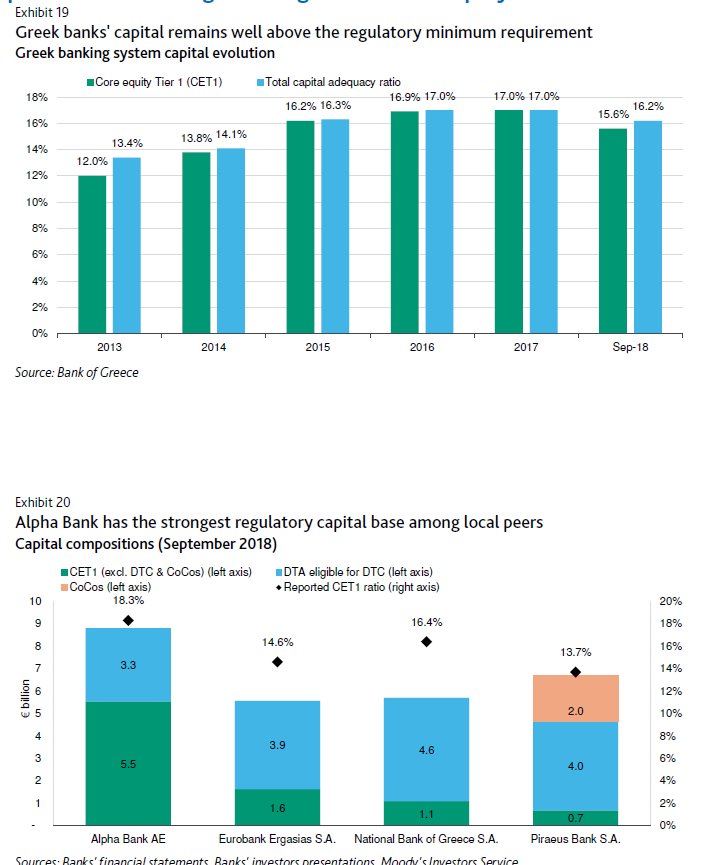

Τα «καλά νέα» σύμφωνα με τον οίκο είναι πως οι η κεφαλαιακή επάρκεια των ελληνικών τραπεζών υπερβαίνει το ελάχιστο όριο που έχουν θέσει οι ρυθμιστικές αρχές, με το μέσο CET 1 (δείκτης Κεφαλαιακής επάρκειας) να κυμαίνεται στο 15,6% του σταθμισμένου βάσει κινδύνου ενεργητικού τον Σεπτέμβριο του 2018.

Καλύτερα κεφαλαιοποιημένη είναι η Alpha Bank. Ωστόσο η ποιότητα των κεφαλαίων είναι αδύναμη, όπως προειδοποιεί ο οίκος. Οι τέσσερις τράπεζες έχουν υψηλά επίπεδα αναβαλλόμενων φορολογικών πιστώσεων (DTC).

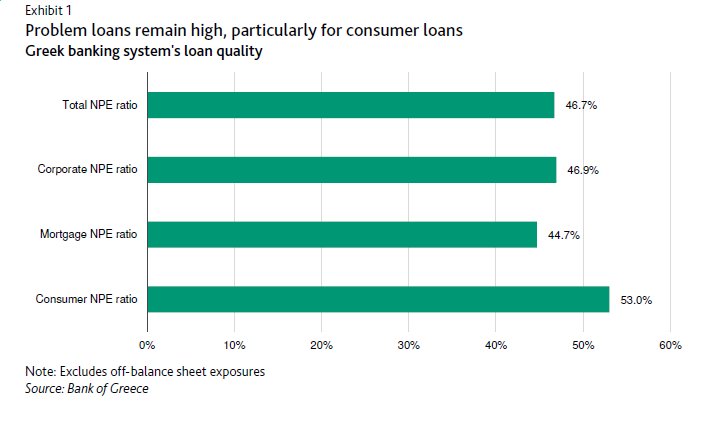

Όπως επισημαίνει η Moody’s, τα NPEs που αντιστοιχούσαν περίπου στο 47% των ακαθάριστων δανείων του τραπεζικού τομέα το Σεπτέμβριο του 2018, εξακολουθούν να απειλούν τόσο το φερεγγυότητα, όσο και την κεφαλαιακή επάρκεια των τραπεζών.

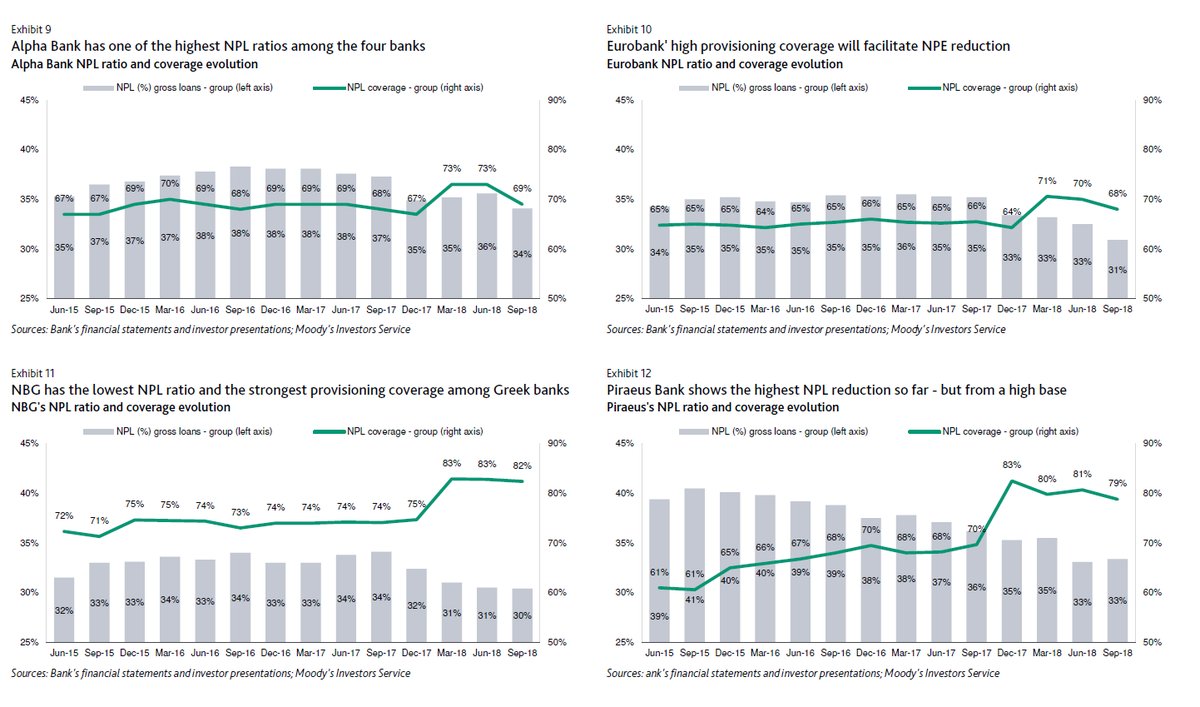

Σε ότι αφορά την κάλυψη των κόκκινων δανείων, Eurobank και Εθνική είναι καλύτερα τοποθετημένες προκειμένου να αντιμετωπίσουν το πρόβλημα, σημειώνει ο οίκος. Αναλυτικότερα:

Σε καλύτερη θέση Eurobank-Εθνική – Υψηλότερη κεφαλαιακή επάρκεια η Alpha

Ειδικότερα, στην σημερινή, 28 Ιανουαρίου 2019, 17σέλιδη ανάλυσή της με τίτλο “Eurobank and NBG best placed to materially reduce their NPEs by 2021; Alpha Bank has the strongest tangible capital base”, η Moody’s υπενθυμίζει ότι το ποσοστό των κόκκινων δανείων διατηρείται υψηλό λόγω της υψηλής ανεργίας και της βαθιάς ύφεσης της χώρας τα τελευταία χρόνια.

Σύμφωνα με τη Moody’s, η σταδιακή ανάκαμψη της οικονομικής δραστηριότητας και η μείωση της ανεργίας στην Ελλάδα, σε συνδυασμό με τις πωλήσεις NPEs, με ρευστοποιήσεις και διαγραφές, θα μειώσει σταδιακά τα προβληματικά δάνεια τους επόμενους 18 μήνες.

Η Eurobank και η Εθνική Τράπεζα βρίσκονται σε καλύτερη θέση για να αντιμετωπίσουν τους στόχους μείωσης των δανείων.

Υπενθυμίζεται εδώ ότι οι ρυθμιστικές αρχές έχουν ζητήσει να μειωθούν οι δείκτες NPEs των τραπεζών κάτω από το 10% μέχρι το τέλος του 2021, στόχος που είναι πολύ δύσκολο να επιτευχθεί. Βέβαια, και οι τέσσερις τράπεζες έχουν εκπληρώσει τους στόχους τους μέχρι στιγμής, μέσω αναδιαρθρώσεων δανείων, διαγραφών και πωλήσεων.

Όπως διαπιστώνει η Moody’s, η Alpha Bank παρουσιάζει την ισχυρότερη κεφαλαιακή επάρκεια.

Τα επίπεδα κεφαλαίου της θα είναι ελαφρώς μειωμένα το 2019-20 εξαιτίας των αυστηρότερων απαιτήσεων παροχής προβλέψεων δανείων σύμφωνα με τα νέα λογιστικά πρότυπα (ΔΠΧΑ 9).

Αναφορικά με την κεφαλαιακή επάρκεια των ελληνικών τραπεζών, η Moody’s επισημαίνει ότι μπορεί ο μέσος όρος Common Equity Tier 1 (CET1) να είναι περίπου 15,6% των σταθμισμένων στοιχείων ενεργητικού τον Σεπτέμβριο του 2018, ωστόσο, η ποιότητα του κεφαλαίου είναι ασθενής.

Και οι τέσσερις τράπεζες έχουν υψηλά επίπεδα αναβαλλόμενων φορολογικών πιστώσεων

(DTC) στο κεφάλαιό τους.

Σε αυτό το πλαίσιο, τα μεγάλα αποθέματα NPEs θα εξακολουθήσουν να δημιουργούν κινδύνους για την κεφαλαιακή επάρκεια των τραπεζών.

Παράλληλα, η κερδοφορία παραμένει ασθενής και ευάλωτη σε περαιτέρω μεγάλες απώλειες δανείων.

Έτσι, η Moody’s αναμένει και οι τέσσερις τράπεζες να είναι οριακά κερδοφόρες την περίοδο 2019-20, με την πίεση στα margins να παραμένει λόγω των μειωμένων όγκων δανείων και των υψηλότερων αναγκών κάλυψης των μετά την εφαρμογή των νέων λογιστικών προτύπων του ΔΠΧΑ 9.

Tα υψηλότερα επίπεδα NPEs της Alpha Bank και της Τράπεζας Πειραιώς σε σχέση με τις άλλες δύο ελληνικές συστημικές τράποεζες οφείλονται κυρίως στην απόκτηση ενός αριθμού μικρότερων προβληματικών τραπεζών την περίοδο το 2012-2015.

Η Τράπεζα Πειραιώς έχει πραγματοποιήσει την ισχυρότερο την πρόοδο στη μείωση των μη εξυπηρετούμενων δανείων λόγω της έγκαιρης ανάληψης πρωτοβουλίας για την δημιουργία μιας μονάδας Recovery Banking με περίπου 2.200 υπαλλήλους πλήρους απασχόλησης για την αντιμετώπιση του θέματος (Σχέδιο 7).

Η τράπεζα Πειραιώς ξεκίνησε έχοντας τα υψηλότερα επίπεδα NPEs σε απόλυτους όρους, 28,3 δισεκατομμύρια μη εξυπηρετούμενα δάνεια για τον όμιλο τον Σεπτέμβριο του 2014, φθάνοντας τα 17,7 δισ. ευρώ NPEs το Σεπτέμβριο του 2018.

Η Moody’s εκτιμά ότι η εξέλιξη μείωσης των NPLs είναι ένας καλός δείκτης για τη μελλοντική εξέλιξη των NPEs για κάθε τράπεζα. Με βάση τα πρότυπα NPEs της EBA, αναδιάρθρωση των μη εξυπηρετούμενων δανείων που αρχίζουν να εκτελούνται πρέπει να εξακολουθήσουν να ταξινομούνται ως ΝΡΕs τουλάχιστον για 12 μήνες, προτού να μπορέσουν να αναταξινομηθούν ως δάνεια που αποφέρουν εισόδημα.

Τα καταναλωτικά NPEs κυμαίνονται από περίπου 58% σε Alpha Bank και Πειραιώς σε 44% και 47% στην Eurobank και την Εθνική Τράπεζα αντίστοιχα.

Η Eurobank και η Εθνική Τράπεζα έχουν επίσης υψηλότερη κάλυψη προβλέψεων σε ποσοστό 89% και 94% αντίστοιχα.

Μια βασική πρόκληση για τις τράπεζες είναι ότι η εισροή νέων NPEs εξακολουθεί να υπερβαίνει την εκροή από τις αναδιαρθρώσεις δανείων και τις αναθεωρημένες συμφωνίες με τους δανειολήπτες. Ωστόσο, η σταδιακή ανάκαμψη της οικονομίας και η μείωση της ανεργίας θα πρέπει να αρχίσουν να αντιστρέφουν αυτήν την τάση.

Όσον αφορά τις μελλοντικές εξελίξεις, αναμένουμε ότι οι νέοι κανόνες για τα IFRS 9 που εισήχθησαν τον Ιανουάριο του 2018 και η ΕΚΤ προβλέπουν καθοδήγηση σχετικά με τα νέα NPEs για να διατηρήσουν πίεση στις ανάγκες τροφοδότησης των ελληνικών τραπεζών.

Τα IFRS 9 απαιτεί προβλέψεις για ζημιές καθυστερούμενης διάρκειας για δάνεια με χαμηλή απόδοση και μη απόδοση, ενώ η νέα καθοδήγηση της ΕΚΤ απαιτεί από τις τράπεζες να παρέχουν πλήρως μη εξασφαλισμένα μη εξυπηρετούμενα δάνεια εντός δύο ετών και να εξασφαλίζουν μη εξυπηρετούμενα δάνεια εντός επτά ετών.

Οι προβλέψεις θα καταναλώσουν μεγάλο μέρος των λειτουργικών εσόδων των τραπεζών5, περιορίζοντας την κερδοφορία τους και τροφοδοτώντας το ρυθμιστικό τους κεφάλαιο, παρά την πενταετή περίοδο σταδιακής εφαρμογής του ΔΠΧΑ 9.