Η αύξηση του κρατικού δανεισμού σε όλες τις μεγάλες οικονομίες λόγω της πανδημίας δεν έχει προηγούμενο – για τις περισσότερες χώρες ούτε καν σε πόλεμο. Στις ΗΠΑ, ο δημόσιος δανεισμός μόνο το δεύτερο τρίμηνο του 2020 αναμένεται να φτάσει τα 3 δισεκατομμύρια δολάρια, σχεδόν το ένα έκτο του συνολικού μεγέθους της αμερικανικής οικονομίας (ΑΕΠ).

Το ΔΝΤ εκτιμά ότι το δημόσιο χρέος των ΗΠΑ ως ποσοστό του ΑΕΠ θα υπερβεί το 130 τοις εκατό μετά την ύφεση. Μια αύξηση 30 εκατοστιαίων μονάδων σε σχέση με την περίοδο που η Ελλάδα έμπαινε σε μνημόνιο, με χαμηλότερο ποσοστό χρέους.

Ως ο μεγαλύτερος δανειολήπτης στον κόσμο, οι ΗΠΑ θα λειτουργήσουν ως μοντέλο και θα επηρεάσουν τον τρόπο με τον οποίο οι υπόλοιπες οικονομίες θα διαχειριστούν τα χρέη τους. Αυτό αφορά την ποσότητα και τη διάρκεια του χρέους που θα εκδίδουν αλλά και τα ομόλογα που θα αγοράζουν οι κεντρικές τράπεζες. Για αυτό έχει σημασία μια υπερχρεωμένη χώρα να παρακολουθεί τί κάνουν οι ΗΠΑ στη διαχείριση του χρέους.

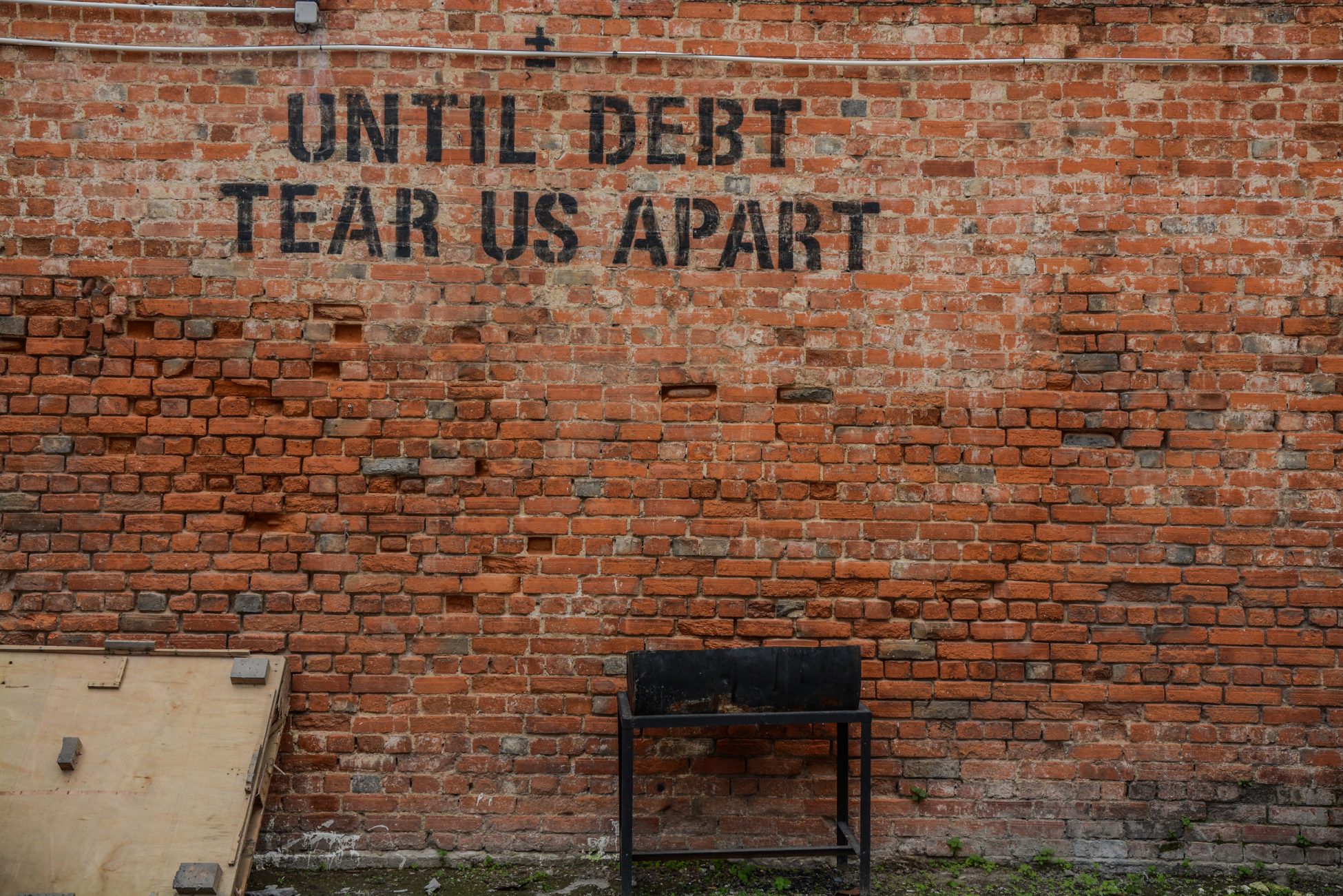

Καθώς η πιθανότητα οι χώρες να διαγράψουν μονομερώς τις υποχρεώσεις τους είναι μικρή, θα πρέπει να υπάρχει μια επ’αόριστον διαχείριση των βουνών του δημόσιου χρέους – χωρίς να είναι δυνατόν επί της ουσίας να μειωθεί το μέγεθος του χρέους στο μεταξύ. Όσο μεγαλύτερη είναι το χρέος, τόσο μεγαλύτερη η ζημιά που μπορεί να προκύψει από την κακή διαχείρισή του.

Μέχρι στιγμής, οι αγορές μπόρεσαν να απορροφήσουν την αύξηση του δημόσιου χρέους των ΗΠΑ χωρίς σοβαρές παραφωνίες. Βέβαια βοηθάει σημαντικά η Ομοσπονδιακή Τράπεζα των ΗΠΑ η οποία έχει δώσει ρευστότητα χωρίς όρια για να αποτρέψει τη δημιουργία έντασης στις αγορές μακροπρόθεσμων κρατικών ομολόγων.

Η ανάγκη της κυβέρνησης για χρηματοδότηση έχει καλυφθεί σε μεγάλο βαθμό μέσω της έκδοσης εντόκων γραμματίων, τα οποία ουσιαστικά «σκούπισαν» την αύξηση των αποταμιεύσεων των νοικοκυριών λόγω των επιδομάτων ανεργίας. Επιπλέον, η Fed συνεχίζει το κανονικό πρόγραμμα αγορών ομολόγων, το οποίο δεν έχει ημερομηνία λήξης.

Το ότι δεν έχει εκδηλωθεί πανικός για τη βιωσιμότητα του δημόσιου χρέους, είτε στις ΗΠΑ είτε αλλού είναι μια σημαντική επιτυχία.

Η χρηματοδότηση της αμερικανικής κυβέρνησης με ένα συνδυασμό βραχυχρόνιων εντόκων γραμματίων και μακροπρόθεσμων ομολόγων που αγοράζει η κεντρική (ομοσπονδιακή) τράπεζα, θα μπορούσε να τραβήξει επί μακρόν. Δε είναι αυτό που συνέβη πάντως κατά τη διαχείριση του χρέους στα χρόνια που ακολούθησαν την μεγάλη χρηματοπιστωτική κρίση το 2008:

Τότε, το Υπουργείο Οικονομικών ανταποκρίθηκε αρχικά στο υψηλότερο έλλειμμα του προϋπολογισμού του εκδίδοντας βραχυπρόθεσμα έντοκα, αλλά αυτό το χρέος αναχρηματοδοτήθηκε με πολύ μεγαλύτερης διάρκειας έντοκα και ομόλογα μακροπρόθεσμης λήξης. Αυτό βοήθησε ωστε να αυξηθεί η μέση ωρίμανση του χρέους σημαντικά. Ενδεχομένως να γίνει το ίδιο και τώρα.

Αλλά γιατί το Υπουργείο Οικονομικών προτιμά γενικά το χρέος μεγαλύτερης διάρκειας; Σε τελική ανάλυση, τα δάνεια μεγάλης διάρκειας είναι είναι γενικά ακριβότερα από το να δανείζεσαι ξανά και ξανά με βραχυπρόθεσμους τίτλους.

Γιατί οι βραχυπρόθεσμοι τίτλοι αφήνουν εκτεθειμένη μια κυβέρνηση στην αύξηση του πληθωρισμού. Σε ένα τέτοιο ενδεχόμενο, η κούρσα να αντικατασταθεί ο βραχυπρόθεσμος δανεισμός με μακροπρόθεσμο θα κόστιζε πάρα πολύ ακριβά εκτρέποντας τον προϋπολογισμό, τη στιγμή ακριβώς που θα χρειάζεεται στήριξη λόγω των συνθηκών.