Η JP Morgan φιλοξένησε τις ελληνικές επιχειρήσεις στο Greece Investment Forum στη Νέα Υόρκη στις 25 Ιανουαρίου, σε συνεργασία με το Χρηματιστήριο Αθηνών. Οι αναλυτές του οίκου εξηγούν ότι η μεσοπρόθεσμη αισιόδοξη προοπτική για τον εγχώριο τραπεζικό τομέα ενισχύθηκε, ενώ οι οικονομικοί δείκτες σηματοδοτούν μια επίσης μια αισιόδοξη προοπτική για το 2024.

«Η μεσοπρόθεσμη θετική μας άποψη για τον τραπεζικό κλάδο της Ελλάδας παραμένει άθικτη, καθώς το ευνοϊκό μακροοικονομικό περιβάλλον, οι καθαροί ισολογισμοί, η καλή πορεία αύξησης των δανείων και τα διαρθρωτικά στοιχεία, μας επιτρέπουν να είμαστε ‘άνετοι’ με τις αξιολογήσεις υπεραπόδοσης και για τις τέσσερις συστημικές τράπεζες», υπογραμμίζει η JP Morgan.

Τα πέντε σημεία – κλειδιά για τους αναλυτές της JP Morgan

ü Ισχυρό μήνυμα σχετικά για μερίσματα και απόδοση κεφαλαίων: Οι ελληνικές τράπεζες ακούστηκαν αισιόδοξες για την επιστροφή κεφαλαίου από το 2024, ενώ αναμένεται προσεκτική έγκριση πληρωμών από τον SSM για τα κέρδη του 2023. Οι αρχικοί δείκτες διανομής μερισμάτων αναμένονται σε μέτρια επίπεδα, που κυμαίνονται από 10% για την Πειραιώς έως πάνω από 25% για τη Eurobank και την ΕΤΕ. Εκτιμάται ότι οι δείκτες θα αυξηθούν σταδιακά, φθάνοντας δυνητικά το 40%-50%. Λαμβάνοντας υπόψη τους ισχυρούς δείκτες κεφαλαίου αφετηρίας, ιδίως για την ΕΤΕ και τη Eurobank, καθώς και την υψηλή οργανική παραγωγή κεφαλαίων που αναμένεται κατά τη διάρκεια των ετών 2024-2026, η αντιμετώπιση του πλεονάζοντος κεφαλαίου να καθίσταται όλο και πιο σημαντική. Η Eurobank τόνισε τις συνεχιζόμενες συγχωνεύσεις και εξαγορές της στην Κύπρο, η ΕΤΕ υποστήριξε ότι δεν υπάρχουν σχεδόν καθόλου ευκαιρίες συγχωνεύσεων και εξαγορών που να έχουν οικονομικό νόημα. Η ΕΤΕ θα επικεντρωθεί σε αγορές χαρτοφυλακίου καθώς και σε συνεργασίες για την αξιοποίηση κεφαλαίων. Οι επαναγορές μετοχών είναι επίσης στο επίκεντρο και μία τράπεζα είπε ότι ο SSM ενδέχεται να προτιμά τις εφάπαξ επαναγορές για τη βελτιστοποίηση του πλεονάζοντος κεφαλαίου έναντι μιας υψηλότερης τακτικής μερισματικής διανομής βραχυπρόθεσμα. Η JP Morgan εκτιμά επαναγορά 8% από την ΕΤΕ το 2024 σε σχέση με το υπόλοιπο 18% του μεριδίου του ΤΧΣ στην τράπεζα, ενώ η διοίκηση της ΕΤΕ τόνισε ότι τα σχέδια επαναγοράς εξετάζουν αλλά δεν αφορούν αποκλειστικά το μερίδιο του ΤΧΣ.

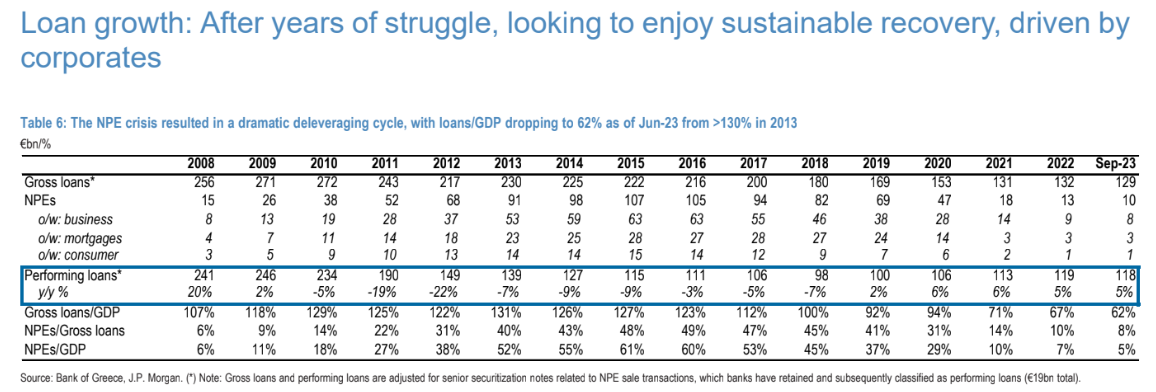

ü Ανάκαμψη της αύξησης των δανείων στον ορίζοντα: Μετά από μια δύσκολη χρονιά για την αύξηση των δανείων το 2023, λόγω των υψηλότερων επιτοκίων και των μεγάλων αποπληρωμών του εταιρικού τομέα, η ανάκαμψη βρίσκεται τώρα σε εξέλιξη, με το δ’ τρίμηνο να δείχνει πολλά υποσχόμενο. Οι τράπεζες προβλέπουν ετήσια αύξηση των εξυπηρετούμενων δανείων κατά 4%-6% για τα επόμενα έτη, με κινητήρια δύναμη τις εταιρικές επενδύσεις και τις χρηματοδοτήσεις που υποστηρίζονται από το RRF, γεγονός που σε γενικές γραμμές συνάδει με τις προηγούμενες προβλέψεις. Οι Αμερικανοί επενδυτές έδωσαν μεγάλη έμφαση στην αδύναμη δυναμική των δανείων προς τα νοικοκυριά και στις μακροπρόθεσμες δυνατότητες ανάκαμψης σε αυτά, ιδίως στην αγορά ενυπόθηκων δανείων, με ετήσιες εκταμιεύσεις ύψους 1 δισ. ευρώ-1,2 δισ. ευρώ, καθώς εξακολουθούν να βρίσκονται μόλις στο 10% περίπου των προ της κρίσης επιπέδων. Οι προσπάθειες των τραπεζών για τον εξορθολογισμό των διαδικασιών και τη βελτίωση των προτάσεων προς τους πελάτες, σε συνδυασμό με κυβερνητικές πρωτοβουλίες, όπως το ψηφιοποιημένο κτηματολόγιο και τα προγράμματα επιδότησης στεγαστικών δανείων, αναμένεται να δώσουν ώθηση στη χορήγηση δανείων από το 2025.

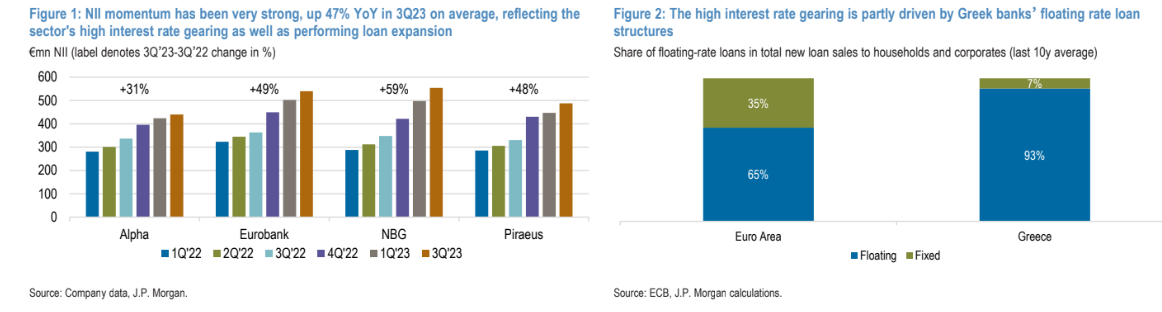

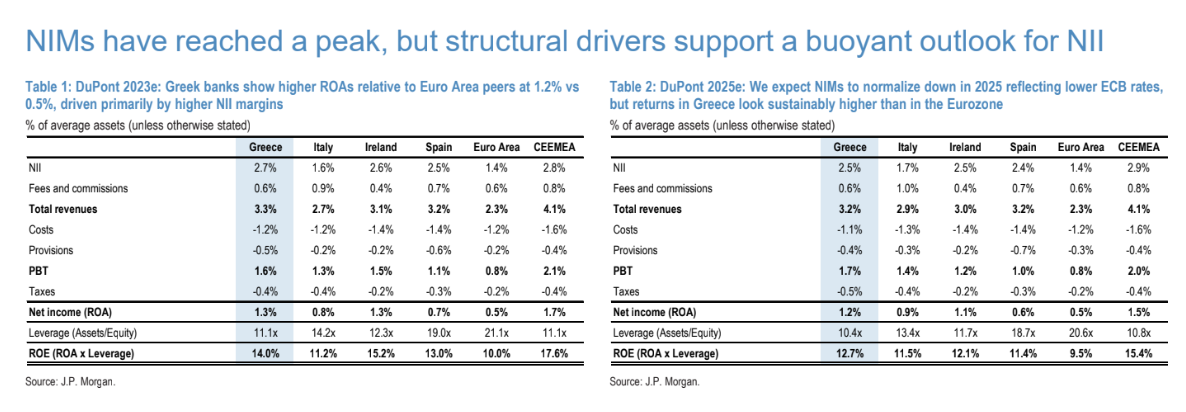

ü Οι πρόσθετες πιέσεις στα έσοδα από τόκους από τα προθεσμιακά επιτόκια αναμένεται να είναι μέτριες: Οι προοπτικές του καθαρού εσόδου από τόκους του τομέα αποτέλεσαν βασικό σημείο εστίασης των επενδυτών, καθώς ο κύκλος ανάπτυξης που καθοδηγείται από το καθαρό επιτοκιακό περιθώριο πλησιάζει στο τέλος του. Λαμβάνοντας υπόψη ότι ορισμένοι από τους ίδιους παράγοντες που οδήγησαν στην απότομη άνοδο του καθαρού εσόδου από τόκους του κλάδου (αύξηση 51% στο εννεάμηνο) ενδέχεται να φέρουν και πάλι πίεση, όταν ο κύκλος των επιτοκίων γυρίσει.

ü Η αλλαγή μοντέλου στη διαχείριση περιουσιακών στοιχείων και το bancassurance σημαντική ευκαιρία στην αγορά: Οι ελληνικές τράπεζες είναι αισιόδοξες για την αύξηση των εσόδων από προμήθειες, ενώ ιδιαίτερη έμφαση στο φόρουμ των επενδυτών δόθηκε στην αυξανόμενη διείσδυση στη διαχείριση περιουσιακών στοιχείων και στο bancassurance. Τα ελληνικά υπό διαχείριση περιουσιακά στοιχεία γνωρίζουν μεγάλη άνθηση με αξιοσημείωτη ετήσια αύξηση 10% τα τελευταία τρία χρόνια, ξεπερνώντας το μεγαλύτερο μέρος της Ευρώπης. Ωστόσο, το μέγεθος της ελληνικής αγοράς παραμένει μέτριο, σημαντικά μικρότερο από αντίστοιχες χώρες όπως η Πορτογαλία, η Ισπανία και η Ιταλία. Η ανάπτυξη οφείλεται στην αύξηση του διαθέσιμου εισοδήματος, στην ανάκαμψη από τη χρηματοπιστωτική κρίση και στη βελτίωση της εμπιστοσύνης του κοινού στο χρηματοπιστωτικό σύστημα, στις τεχνολογικές εξελίξεις που διευρύνουν την προσβασιμότητα των προϊόντων και στις υποστηρικτικές κυβερνητικές πρωτοβουλίες.

ü Η ποιότητα του ενεργητικού παραμένει ανθεκτική, το κόστος κινδύνου θα ομαλοποιηθεί σε κάτω από 50 μ.β.: Η ποιότητα του ενεργητικού παραμένει ισχυρή, παρά τα υψηλότερα επιτόκια, υποστηριζόμενη από την ισχυρή μακροοικονομική δυναμική, τη χαμηλή μόχλευση των επιχειρήσεων και των νοικοκυριών, καθώς και τα ανώτατα όρια επιτοκίων που προσφέρονται στα ευάλωτα νοικοκυριά. Όσον αφορά το εταιρικό χαρτοφυλάκιο, το οποίο περιλαμβάνει τα δύο τρίτα του συνόλου των δανείων, οι τράπεζες θέλησαν να τονίσουν ότι η κερδοφορία του εταιρικού τομέα βρίσκεται σε υψηλά επίπεδα πολλών ετών. Όσον αφορά τα ενυπόθηκα δάνεια, η αύξηση της απασχόλησης και οι υψηλότεροι πραγματικοί μισθοί βελτιώνουν την οικονομική δυνατότητα των νοικοκυριών.

Διαβάστε ακόμη

ΥΠΕΘΟ: Ερχεται €1 δισ. τον μήνα από το νέο Ταμείο Επιχειρηματικότητας στις μικρομεσαίες

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ