Σημαντικές αντοχές βλέπει η JP Morgan για τις ελληνικές τράπεζες ενώ επιχειρεί μια εκτίμηση για τα κέρδη του 2ου τριμήνου που θα ανακοινωθούν στο τέλος του μήνα από τις 4 συστημικές τράπεζες.

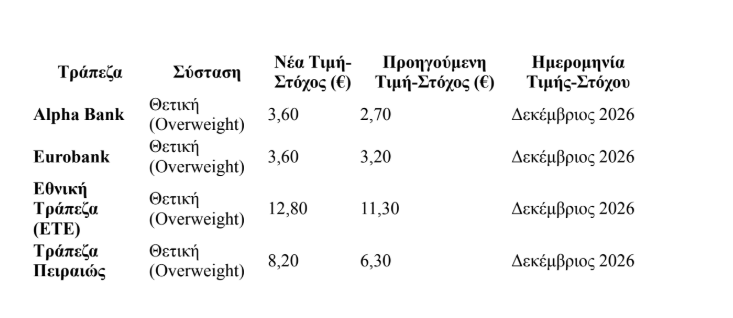

Για όλες τις τράπεζες ο οίκος δίνει σύσταση Overweight (OW), δηλαδή θετική επενδυτική στάση, που σημαίνει ότι ο οίκος θεωρεί πως θα έχουν καλύτερη απόδοση από τον μέσο όρο της αγοράς και κατά μέσο όρο αναμένει άνοδο των τιμών των μετοχών κατά 12% ως το τέλος του 2026..

Δεν βλέπει μεγάλες επιδράσεις στα αποτελέσματα ούτε από τις ρυθμίσεις στα δάνεια με ελβετικό φράγκο ούτε από τα νέα τιμολόγια στα ATMs

Oι εξελίξεις

H JP Morgan επικαιροποιεί τις εκτιμήσεις για τις ελληνικές τράπεζες ώστε να αντικατοπτρίζονται οι τελευταίες υποκείμενες τάσεις στον κλάδο και να ενσωματωθεί ο αντίκτυπος των πρόσφατων εξαγορών και συγχωνεύσεων στην περιοχή και συγκεκριμένα των Astrobank και Axia για την Alpha, της Ελληνικήs για την Eurobank και της Εθνικής Ασφαλιστικής για την Πειραιώς. Ο οίκος βλέπει συνολικά ένα καλό τρίμηνο και έναν σημαντικό όγκο εργασιών που αντισταθμίζει μέρος της πίεσης στα επιτοκιακά περιθώρια. Αναμένει ότι οι τράπεζες θα επαναλάβουν την εκτίμησή τους για τα καθαρά έσοδα από τόκους (NII) σε ετήσια βάση, παρά τα χαμηλότερα μέσα επιτόκια, χάρη στην υποστηρικτική ανάπτυξη όγκου των δανείων και τη χαμηλότερη ευαισθησία στα επιτόκια καταθέσεων.

Η JP Morgan αναφέρει:

Εκτιμούμε επίσης καλή πρόοδο στα έσοδα από προμήθειες και συνέχιση των ευνοϊκών τάσεων στην ποιότητα ενεργητικού – αν και, σε αυτά τα σημεία, διατυπώνονται ορισμένα ερωτήματα γύρω από τη νέα νομοθεσία για τις χρεώσεις αναλήψεων στα ΑΤΜ, καθώς και τον εθελοντικό διακανονισμό για τα στεγαστικά δάνεια σε ελβετικό φράγκο (CHF), τα οποία εκτιμούμε πάντως ότι θα απορροφηθούν άνετα.

Οι ελληνικές τράπεζες έχουν παρουσιάσει ισχυρή απόδοση φέτος, με άνοδο άνω του 60% από την αρχή του έτους και τώρα διαπραγματεύονται με 7,2 φορές τα κέρδη (P/E) και 1,0 φορά τη λογιστική τους αξία (P/TBV) για το 2027, με μέση απόδοση ιδίων κεφαλαίων (RoTE) 14,3%.

Διατηρούμε τη θετική σύσταση (Overweight ) για όλες τις ελληνικές τράπεζες με μέση ανοδική προοπτική περίπου 12% έως τους τιμολογιακούς στόχους μας για τον Δεκέμβριο του 2026, με τη μεγαλύτερη για την Τράπεζα Πειραιώς (20%) και την Eurobank (13%).

Εκτιμήσεις αποτελεσμάτων

Σταθερή είναι η δυναμική ανάπτυξης που συνεχίζει να αντισταθμίζει την πίεση στα καθαρά επιτοκιακά περιθώρια (NIM), μέσος ROTE στο 13,8%:

Αναμένεται πτώση 1-2% στα καθαρά έσοδα από τόκους σε τριμηνιαία βάση (εξαιρείται η Alpha, που προβλέπεται άνοδος 2%), με συμπίεση περίπου 7 μονάδων βάσης στα καθαρά επιτοκιακά περιθώρια, η οποία όμως θα αντισταθμιστεί εν μέρει από αύξηση όγκου των δανείων (+1,4% σε τριμηνιαία βάση) ενώ εκτιμάται 1% άνοδος στα έσδοα από τόκους στο β τρίμηνο, Τα έσοδα από προμήθειες αναμένονται αυξημένα σε τριμηνιαία βάση, με υποστήριξη από εποχικότητα (μεγαλύτερη αύξηση για την Πειραιώς, +13% σε τριμηνιαία βάση), αντισταθμιζόμενα εν μέρει από υψηλότερα λειτουργικά έξοδα.

Προβλέπει αύξηση κατά 6 μονάδες βάσης στο κόστος πιστωτικού κινδύνου (CoR) σε σχέση με το 1ο τρίμηνο, λόγω επικαιροποίησης μοντέλων IFRS9 και πιθανής επίδρασης από πρόσθετες προβλέψεις για τα δάνεια σε ελβετικό φράγκο, ωστόσο αυτό αναμένεται να απορροφηθεί στην συνολική πρόβλεψη του έτους λόγω των καλύτερων υποκείμενων τάσεων στα δάνεια.

Στους όγκους δανεισμού, βλέπουμε επιβράδυνση σε σχέση με το 1ο τρίμηνο για τις περισσότερες τράπεζες (εξαιρουμένης της ΕΤΕ), αλλά η καθαρή παραγωγή δανείων παραμένει σε καλά επίπεδα για Πειραιώς, Eurobank και ΕΤΕ (+€0,4-0,8 δισ.). Η Alpha πιθανότατα θα χρειαστεί επιτάχυνση στο 2ο εξάμηνο για να επιτύχει τους ετήσιους στόχους.

Αυξάνονται οι εκτιμήσεις για κέρδη κατά +5%-20% για την περίοδο 2026-27E για όλες τις ελληνικές τράπεζες

Η μεγαλύτερη αναθεώρηση αφορά την Πειραιώς και την Alpha, καθώς ενσωματώνονται οι συμφωνίες για εξαγορές .

Στα αποτελέσματα ο οίκος λαμβάνει υπόψη:

-υψηλότερο τελικό επιτόκιο της ΕΚΤ στο 1,75% (από 1,50% προηγουμένως) και πιο ανθεκτικά επιτοκιακά περιθώρια (+8-10 μονάδες βάσης κατά μέσο όρο για 2026-27),

-ισχυρότερη πιστωτική επέκταση με μέσο ετήσιο ρυθμό αύξησης 7-10% για το 2024-27,

-4-5% χαμηλότερες προβλέψεις κατά μέσο όρο λόγω θετικών τάσεων στην ποιότητα του ενεργητικού,

-2% υψηλότερα λειτουργικά έξοδα (λόγω αυξήσεων μισθών και επενδύσεων),

-9% υψηλότερα έσοδα από προμήθειες λόγω ισχυρής οργανικής δυναμικής και ενισχύσεων από Εξαγορές και Συγχωνεύσεις.

Ο οίκος βρίσκεται στις εκτιμήσεις του 2-3% πάνω από τη μέση πρόβλεψη των αναλυτών για τα κέρδη του 2026-27, με τη μεγαλύτερη απόκλιση στην Πειραιώς (+3-4%), και ακολουθούν η Eurobank, η Alpha και η ΕΤΕ (+2%). Διατηρεί τις θετικές συστάσεις (OW) για όλες τις τράπεζες και αυξάνειτους τιμολογιακούς μας στόχους, με τη μεγαλύτερη δυνητική άνοδο στην Πειραιώς (20%) και στην Eurobank (13%).

Eurobank

Overweight (θετική στάση), Τιμή-στόχος: €3,60 (από €3,20)

- Αναθεωρούμε ανοδικά τις εκτιμήσεις κερδών κατά 5-8% για την περίοδο 2025-27, κυρίως λόγω:

- Υψηλότερων καθαρών εσόδων από τόκους (NII) και εσόδων από προμήθειες

- Χαμηλότερων προβλέψεων για επισφαλείς απαιτήσεις

Καθαρά έσοδα από τόκους (NII):

Αυξάνονται λόγω 4-6% υψηλότερων όγκων δανείων, με υπολογιζόμενο μέσο ετήσιο ρυθμό αύξησης 7,5% για τα εξυπηρετούμενα δάνεια την περίοδο 2025-27

Επίσης αυξάνεται το επιτοκιακό περιθώριο κατά 4-5 μονάδες βάσης

Ωστόσο η εκτίμηση είναι για μεγαλύτερη συμπίεση των spreads το 2025 σε σχέση με τις υπόλοιπες τράπεζες (-34 μονάδες βάσης), λόγω της υψηλότερης επιτοκιακής ευαισθησίας της Eurobank

Πιο συγκεκριμένα, προβλέπεται μείωση -€35 εκατ στα έσοδα από τόκους για κάθε -25bps μείωσης επιτοκίων, μετά και την εξαγορά της Hellenic Bank.

Προμήθειες:

Ανοδικά αναθεωρημένες εκτιμήσεις, λόγω ισχυρής οργανικής ανάπτυξης

Ενσωματώνεται και η συνεισφορά της Ελληνικής , με βάση την καθοδήγηση για +€20 εκατ. για το υπόλοιπο του 2025.

Λειτουργικά έξοδα:

Τα αυξάνουμε κατά περίπου 4%, μοντελοποιώντας δείκτη κόστους/εσόδων (C/I) στο 36% για 2026-27

Περιλαμβάνονται συνεργίες κόστους από εξορθολογισμό προσωπικού και διοικητικών δαπανών (~€30 εκατ. για την περίοδο 2025-27)

Προβλέψεις:

Μειώνονται για το 2025-26, με κόστος κινδύνου (CoR) ~60bps φέτος με μείωση στις 50bps ως το 2027, σε ευθυγράμμιση με τηνεκτίμηση της διοίκησης

Κεφαλαιακή επάρκεια (CET1):

Δεν αναμένονται ουσιώδεις αλλαγές – το CET1 προβλέπεται >17% (χωρίς τις δεδουλευμένες διανομές) το 2027, ή 15,8% αν συμπεριληφθούν τα μερίσματα και οι επαναγορές

Αποδόσεις και αποτίμηση:

Εκτιμούμε ότι η Eurobank θα ξεπεράσει τον στόχο του 15% RoTE την περίοδο, με 15,4% το 2027 (σύμφωνα με τις εκτιμήσεις της JPM)

Πολιτική διανομών στο 60%, με €100 εκατ. επαναγορές μετοχών ετησίως, προσφέροντας απόδοση μερισμάτων σε υψηλό μονοψήφιο επίπεδο

Η νέα τιμή-στόχος ανεβαίνει στα €3,60, δηλαδή +13% περιθώριο ανόδου από τα τρέχοντα επίπεδα

Παραμένουμε θετικοί (Overweight) στη μετοχή.

Παρά την υστέρηση στην απόδοση Year-to-Date, πιστεύουμε ότι αυτό το “κενό επίδοσης” μπορεί σταδιακά να καλυφθεί, καθώς η Eurobank προσφέρει έκθεση σε ελκυστικό προφίλ εσόδων και γεωγραφική διαφοροποίηση (π.χ. παρουσία σε Κύπρο, Βουλγαρία).

Εθνική Τράπεζα της Ελλάδος

Σύσταση: Overweight, Τιμή-στόχος: €12,80 (από €11,30)

Αναθεωρούμε ανοδικά τα εκτιμώμενα κέρδη για την περίοδο 2026-27 κατά 5-7%, κυρίως λόγω:

Αύξησης στα καθαρά έσοδα από τόκους (NII) κατά 1-2%, που οφείλεται αποκλειστικά σε ενίσχυση του καθαρού επιτοκιακού περιθωρίου (NIM), το οποίο προβλέπεται να διαμορφωθεί κοντά στις 280 μονάδες βάσης το 2027 (ο εταιρικός στόχος είναι >280bps).

Μείωσης στα λειτουργικά έξοδα (opex) κατά 2-4%, με μοντελοποιημένο δείκτη κόστους/εσόδων (C/I) στο 35-36% για το 2026-27 και μέσο ετήσιο ρυθμό αύξησης των εξόδων 4-5%, κάτι που μας φέρνει 1-4% πάνω από τις συγκλίνουσες εκτιμήσεις της αγοράς.

Μικρή μείωση στις εκτιμήσεις για τα έσοδα από προμήθειες, καθώς αναμένουμε βραδύτερη πρόοδο για την ΕΤΕ σε σχέση με τις υπόλοιπες τράπεζες (1% κάτω από τη συναίνεση).

Δεν υπάρχουν ουσιώδεις αλλαγές σε άλλες γραμμές του λογαριασμού αποτελεσμάτων.

Εκτιμούμε το δείκτη CET1μεγαλύτερο 18% για την περίοδο 2026-27, με 60% χρήση κεφαλαίων εκ των οποίων ~€150 εκατ. σε επαναγορές μετοχών ανά έτος. Αυτό είναι πιο συντηρητικό από τη συναίνεση της αγοράς, που βλέπει CET1 στο 17,5% και υψηλότερα μερίσματα.

Η νέα τιμή-στόχος ανεβαίνει στα €12,80, δηλαδή +5% σε σχέση με την τρέχουσα τιμή. Διατηρούμε τη σύσταση Overweight (θετική στάση).

Η ΕΤΕ παραμένει μια καθαρή επένδυση στην ανάκαμψη της ελληνικής οικονομίας και διαθέτει τη μεγαλύτερη υπεραξία κεφαλαίων στον κλάδο, η οποία δεν έχει ακόμη αποτιμηθεί από την αγορά. Η αξιοποίησή της μπορεί να οδηγήσει σε αναβαθμίσεις κερδών.

Παρότι η ΕΤΕ είναι πιο ευάλωτη στις μειώσεις επιτοκίων (λόγω υψηλότερης ευαισθησίας NII και μικρότερης συμμετοχής των προμηθειών στα έσοδά της), το μεγαλύτερο μέρος του κύκλου ανόδου των επιτοκίων έχει πλέον ολοκληρωθεί. Το κεφαλαιακό σκέλος θα είναι πιθανότατα ο κύριος μοχλός της επενδυτικής ιστορίας στο εξής.

Η απόδοση ιδίων κεφαλαίων (RoTE) προσδιορίζεται άνω του 15%.

Για την Τράπεζα Πειραιώς η JP Morgan αναφέρει

Σύσταση: Overweight, Τιμή-στόχος: €8,20 (από €6,30)

Αναθεωρούμε ανοδικά τα εκτιμώμενα κέρδη κατά 21-23% για το 2026-27, ενσωματώνοντας και την επίδραση της εξαγοράς της Εθνικής Ασφαλιστικής από το 2026.

Αύξηση όγκων κατά 4-5% λόγω ισχυρής δυναμικής στον δανεισμό.

Ενίσχυση του επιτοκιακού περιθωρίου αν και οριακά χαμηλότερα από την καθοδήγηση (2,4/2,3/2,4% για την περίοδο 2025-27).

Ως αποτέλεσμα, τα έσοδα από τόκους αυξάνονται κατά 11-12% για το 2026-27.

Συμπεριλαμβάνουμε ~€100 εκατ. επιπλέον έσοδα από προμήθειες λόγω ασφαλιστικής το 2026, με έμμεση καθαρή συνεισφορά ~€65-70 εκατ. (πριν φόρους), αφού αφαιρεθούν ~€35 εκατ. πρόσθετα κόστη.

Δεν λαμβάνουμε πλήρως υπόψη την καθοδήγηση για €100 εκατ. προ φόρων άμεσα στο 2026, καθώς αναμένουμε έξοδα αναδιάρθρωσης. Το πλήρες όφελος εισέρχεται από το 2027 χωρίς να προϋποθέτουμε συνεργίες ακόμα.

Κεφαλαιακά: η συναλλαγή με την Εθνική Ασφαλιστική επηρεάζει αρνητικά το CET1 κατά περίπου 150 μονάδες βάσης το 2026. Συνεπώς, εκτιμούμε:

Ο δείκτης CET1 διαμορφώνεται στο 13,3% το 2026 και στο 13,7% το 2027, με 50% payout.

Είμαστε 3-4% πάνω από τις εκτιμήσεις της αγοράς για τα κέρδη 2026-27, κυρίως λόγω υψηλότερων τόκων από έσοδα και προμηθειών, παρά τα αυξημένα κόστη.

Εκτιμούμε RoTE στο 14,7% για το 2027, το οποίο θεωρούμε ελκυστικό, δεδομένου ότι η μετοχή διαπραγματεύεται με P/E 6,7x και P/TBV 0,95x.

Η νέα τιμή-στόχος στα €8,20 συνεπάγεται περιθώριο ανόδου +20%. Διατηρούμε τη σύσταση Overweight.

Για την Alpha Bank η JP Morgan αναφέρει

Σύσταση: Θετική – Overweight Τιμή-Στόχος: €3,60)

Μετά από πολυετή υποαπόδοση, η μετοχή της Alpha έχει μετατραπεί σε μία από τις καλύτερες αποδόσεις μεταξύ των ευρωπαϊκών τραπεζικών μετοχών το 2025, χάρη σε έναν συνδυασμό παραγόντων:

Πιο ευνοϊκές μακροοικονομικές εξελίξεις στην Ελλάδα (top-down δυναμική)

Φιλόδοξοι λειτουργικοί στόχοι με στόχο τη μείωση της απόκλισης από τις αποδόσεις (ROTE) των ανταγωνιστών

Ελκυστική πολιτική επιστροφής κεφαλαίου, με σαφή στρατηγική για μέρισμα και επαναγορά μετοχών

Εκτιμούμε ότι λέει η JP Morgan :

Η χαμηλότερη ευαισθησία της Alpha στις μειώσεις επιτοκίων την καθιστά επενδυτικά διαφοροποιημένη έναντι άλλων τραπεζών σε ένα καθοδικό περιβάλλον επιτοκίων.

Η ισχυρή της κεφαλαιακή θέση CET1 προσφέρει αξιόλογες, αλλά υποτιμημένες από την αγορά δυνατότητες επιστροφής κεφαλαίου.

Για όλους αυτούς τους λόγους, διατηρούμε θετική σύσταση (Overweight) για τη μετοχή.

Αποτίμηση (Valuation)

Η τιμή-στόχος €3,60 για τον Δεκέμβριο του 2026 βασίζεται στο μοντέλο Gordon Growth, με τις παρακάτω παραδοχές για το 2027:

Παράμετρος Τιμή

- Ρυθμός μακροχρόνιας ανάπτυξης 1,5%

- Κόστος κεφαλαίου (CoE) 12,0%

- ROTE (κανονικοποιημένο) 12,0%

- Πολλαπλασιαστής P/TBV 1,0x

- Ενσώματη λογιστική αξία/μετοχή (TBVPS) €3,83

- Δίκαιη αξία (fair value) €3,59

- Τιμή-Στόχος (Δεκ-26) €3,60

Κίνδυνοι για τη Σύσταση και την Τιμή-Στόχο

Πιθανοί καθοδικοί κίνδυνοι που θα μπορούσαν να επηρεάσουν αρνητικά την πορεία της μετοχής:

Περισσότερες μειώσεις επιτοκίων από όσες αναμένει σήμερα η αγορά

(τώρα η εκτίμηση της J.P. Morgan είναι 1,75% στο τέλος του 2025), γεγονός που θα πίεζε τα καθαρά έσοδα από τόκους (NII)

Ασθενέστερη του αναμενόμενου πιστωτική επέκταση ή μεγαλύτερη συμπίεση περιθωρίων (spreads) – αρνητικό για την πορεία της απόδοσης ROTE

Αργή ανάπτυξη στα έσοδα από προμήθειες, που θα μπορούσε να καθυστερήσει τη διαφοροποίηση των εσόδων έναντι ανταγωνιστών

Κίνδυνος απομείωσης (dilution), λόγω της μεγάλης αναβαλλόμενης φορολογικής απαίτησης (DTC) – ειδικά σε περίπτωση λογιστικών ζημιών, όπως μετά τον εταιρικό μετασχηματισμό του 2020.

Διαβάστε ακόμη

Ο Τραμπ δεν απολύει (ακόμα) τον Πάουελ αλλά συνεχίζει τις πιέσεις για τα επιτόκια

Σεβάτ Ακσόι (EBRD): Γιατί η Ελλάδα βρίσκεται στον «πάτο» της τηλεργασίας στην Ευρώπη (πίνακες)

Αλέξανδρος Κίκιζας: Τα δύο μεγάλα στοιχήματα που έφεραν αύξηση κερδών στην Μέλισσα Κίκιζας (pic)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.