Στις 4 Απριλίου 2023, ο J. Dimon, Πρόεδρος & Δ/νων Σύμβουλος της JP Morgan Chase, στην ετήσια επιστολή του προς τους μετόχους της Τράπεζας, μεταξύ άλλων, ανέφερε: «(…) Αναφορικά με την πρόσφατη αναταραχή στο χρηματοπιστωτικό σύστημα των ΗΠΑ, οι περισσότεροι κίνδυνοι βρισκόντουσαν σε κοινή θέα.».

Βασικές Αρχές Τραπεζικής Θεωρίας & Νομισματικής Πολιτικής

Ακόμα και ένας δευτεροετής φοιτητής Οικονομικών, στα μαθήματα Τραπεζικής Θεωρίας και Νομισματικής Πολιτικής, θα μάθει -μεταξύ άλλων- ότι βασική ευθύνη των Διοικήσεων των Τραπεζών είναι να παρακολουθούν και να προσέχουν τη «διαφορά ληκτότητας» μεταξύ των στοιχείων του Ενεργητικού της Τράπεζας και των στοιχείων του Παθητικού. Με απλά λόγια, οι Τράπεζες (γνωστές και ως «funded investors») πρέπει να φροντίζουν να διαχειρίζονται με τέτοιο τρόπο τη χρονική δέσμευση χρηματικών ποσών στα δάνεια που χρηματοδοτούν και στα ομόλογα στα οποία επενδύουν, ώστε να μπορεί να ικανοποιηθεί σε κάθε χρονική στιγμή η όποια ανάγκη ανάληψης των καταθετών της.

Ο ίδιος δευτεροετής φοιτητής μαθαίνει επίσης (κάτι που αποτελεί κοινή γνώση και για όποιον έχει αγοράσει έστω μια φορά στη ζωή του ομόλογα) ότι σε περιόδους αύξησης των παρεμβατικών επιτοκίων από τις Κεντρικές Τράπεζες (όπως η περίοδος που διανύουμε), στα ομόλογα που ήδη βρίσκονται σε κυκλοφορία -ceteris paribus- μειώνεται η αγοραία τους τιμή. Και, τέλος, ότι σε περιόδους υψηλού πληθωρισμού και αυξημένων επιτοκίων, η κεντρική τάση είναι η μείωση των καταθέσεων στις Τράπεζες για τρεις βασικούς λόγους:

Πρώτον, οι καταθέτες λιανικής τραπεζικής χρησιμοποιούν μέρος των αποταμιεύσεών τους (καταθέσεων) για να αναπληρώσουν την απώλεια του διαθέσιμου εισοδήματός τους που προκαλεί ο Πληθωρισμός.

Δεύτερον, οι εταιρικοί καταθέτες (κυρίως), χρησιμοποιούν μέρος των καταθέσεών τους είτε για να αποφύγουν τον -πλέον- ακριβότερο δανεισμό ή για να αποπληρώσουν πρόωρα τον υφιστάμενο δανεισμό τους.

Και τρίτον, όπως έχει περιγράψει ο J. M. Keynes ήδη από τα 1930, οι επενδυτές-καταθέτες τείνουν αργά ή γρήγορα σε τέτοιες περιόδους να διοχετεύουν τα διαθέσιμά τους/καταθέσεις σε χρεόγραφα και αξιόγραφα υψηλότερου ρίσκου, ως απότοκο της μείωσης των τιμών τους (που προαναφέρθηκε).

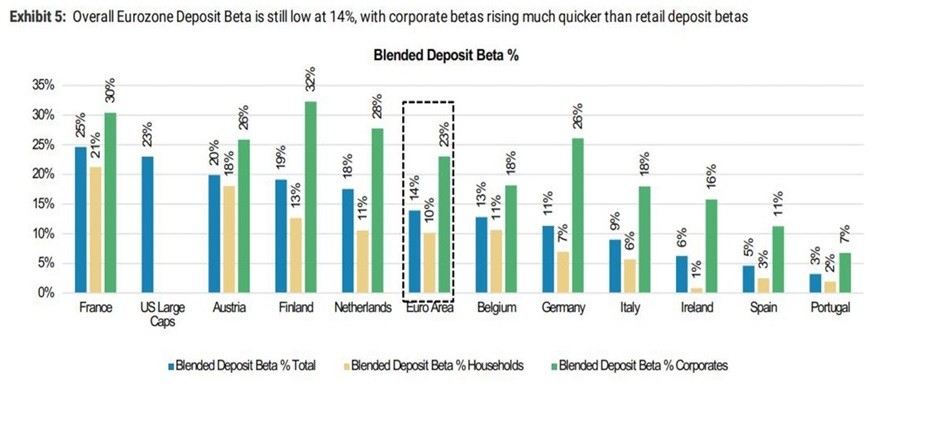

Σημειώνεται ότι η τάση αυτή ενισχύεται εξαιτίας της ασύμμετρης αύξησης των δανειακών επιτοκίων έναντι των καταθετικών επιτοκίων.

Άλλωστε, αυτό είναι το θέμα που έχει προσφάτως αναδειχθεί τόσο από τον Κεντρικό Τραπεζίτη Καθ. κ. Στουρνάρα όσο και από τον Υπουργό Οικονομικών Καθ. κ. Σταϊκούρα και με απλά λόγια είναι το φαινόμενο ότι οι Τράπεζες αυξάνουν τα επιτόκια των δανείων με πολύ μεγαλύτερη ταχύτητα απ’ ό,τι τα επιτόκια καταθέσεων.

Χαρακτηριστικά, όπως φαίνεται στο παρακάτω γράφημα από την Ευρωπαϊκή Κεντρική Τράπεζα, για κάθε 1% που αυξάνεται το επιτόκιο δανεισμού, το μικτό επιτόκιο καταθέσεων κατά μέσο όρο στην Ευρωζώνη αυξάνεται μόλις περίπου 0,14%.

Silicon Valley Bank (SVB): Το πρόβλημα σε κοινή θέα

Όλες οι παραπάνω βασικές χρηματοοικονομικές γνώσεις φαίνεται πως αγνοήθηκαν χαρακτηριστικά από τη Διοίκηση της SVB.

Το χειρότερο όμως είναι ότι καίτοι το μέγεθός της (Ισολογισμός 211 δισεκατομμύρια δολάρια) αντιστοιχεί στο μέγεθος μια μεσαίας χώρας όπως η Ελλάδα, οι εποπτικές Αρχές των ΗΠΑ (FED) την αξιολογούσαν ως μεσαία, μη συστημική Τράπεζα και άρα δεν ασκούσαν ισχυρή εποπτεία στις αποφάσεις της Διοίκησής της.

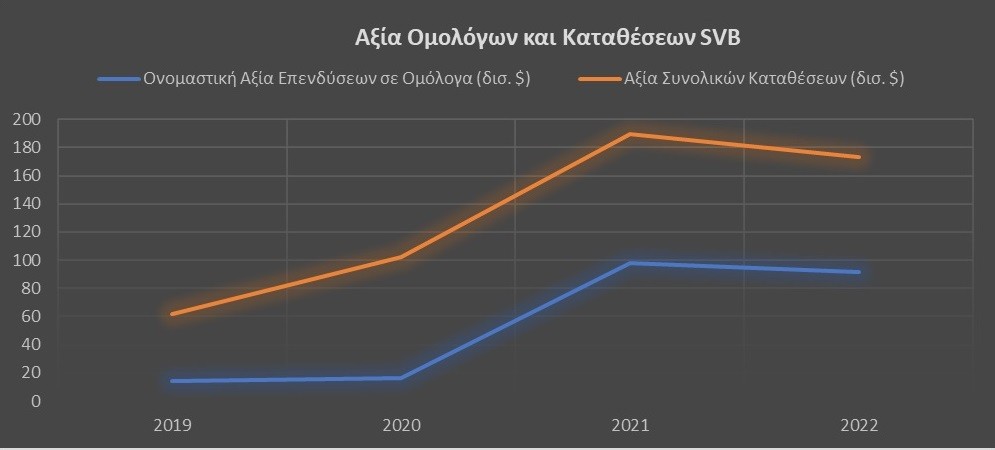

Έτσι, όπως φαίνεται και στους παρακάτω πίνακες, από το 2019 έως και το 2021, οι επικεφαλής της εν λόγω Τράπεζας διοχέτευσαν συστηματικά δυσανάλογα μεγάλο μέρος των καταθέσεών της σε ομόλογα διάρκειας άνω των 10 ετών (το 2022 το 52,75% των καταθέσεων ήταν τοποθετημένο σε τέτοιας μορφής ομόλογα).

Όταν λοιπόν το 2022 άρχισε να ανεβαίνει το παρεμβατικό επιτόκιο, για λόγους που ακόμη και ο δευτεροετής φοιτητής θα γνώριζε, υπήρξε μείωση των τιμών των ομολόγων, οι καταθέτες ζήτησαν πίσω μέρος των καταθέσεών τους, και η Τράπεζα που αναγκάστηκε να ρευστοποιήσει με ζημία τα ομόλογα που είχε αποκτήσει τα προηγούμενα χρόνια, κατέρρευσε.

Οι Εποπτικές Αρχές και γιατί το φαινόμενο της SVB δεν αφορά την Ελλάδα

Μπορούσε όμως να αποφευχθεί η κατάρρευση της SVB;

Διεισδύοντας στα interna corporis των εποπτικών Αρχών, η απάντηση είναι ότι εάν η SVB είχε την εποπτεία που έχουν οι συστημικές τράπεζες στην Ευρώπη, το όλο θέμα δεν θα είχε συμβεί ποτέ.

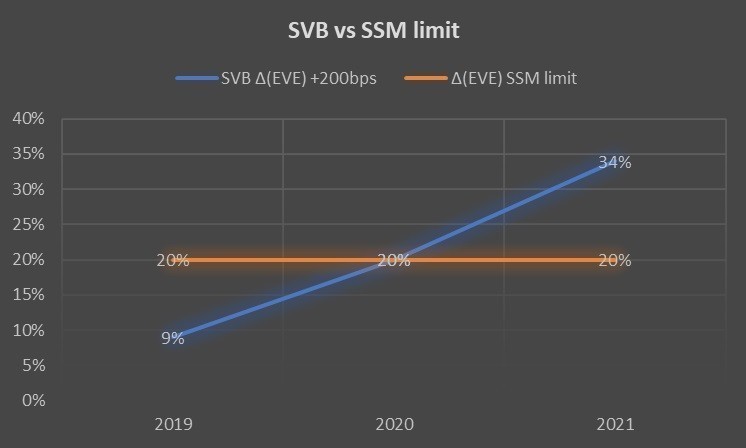

Ο Single Supervisory Mechanism της Ευρωπαϊκής Κεντρικής Τράπεζας, άρα και της Τράπεζας της Ελλάδος (στην Ελλάδα υπάρχει επιπλέον και το Ταμείο Χρηματοπιστωτικής Σταθερότητας), επιβάλλει στις εποπτευόμενες εμπορικές Τράπεζες ένα τεστ προσομοίωσης μεταβολής των παρεμβατικών επιτοκίων, το λεγόμενο “Δ(EVE)”. Πρακτικά, ελέγχει η Κεντρική Τράπεζα πόσα επιπλέον κεφάλαια χρειάζεται η κάθε μια Τράπεζα για διάφορα σενάρια μεταβολής των επιτοκίων και θέτει ένα πλαφόν ασφαλείας της τάξεως του 20%, πάνω από το οποίο διατάσσει την εκάστοτε Τράπεζα είτε να αυξήσει τα κεφάλαιά της είτε να μειώσει το επιτοκιακό της ρίσκο.

Η SVB λοιπόν, στο σενάριο αύξησης του παρεμβατικού επιτοκίου κατά 200 μονάδες βάσης (ή 2%), ήδη από το 2020 είχε φτάσει στο όριο του 20%, ενώ το 2021 βρισκόταν στο 34%, καταδεικνύοντας ότι η αύξηση των επιτοκίων κατά 2% (η οποία τελικά συνέβη το 2022), θα απορροφούσε το 34% των κεφαλαίων της.

Συνεπώς, σε αντίθεση με την SVB, οι Ευρωπαϊκές Τράπεζες (φυσικά και οι 4 ελληνικές συστημικές), προστατεύονται από τις αυξομειώσεις των επιτοκίων, γιατί διαχρονικά, τηρούν το συγκεκριμένο δείκτη σε χαμηλότερα επίπεδα από το 20%.

Εποπτεία, εποπτεία, εποπτεία

Συμπερασματικά, η περίπτωση της SVB, καταδεικνύει πόσο απαραίτητη είναι η ισχυρή εποπτεία στο Τραπεζικό Σύστημα.

Από τα 3.000 χρόνια χρηματοοικονομικών συναλλαγών και τα περίπου 500 χρόνια συγκροτημένων τραπεζικών οργανισμών, μόλις τα τελευταία περίπου 60 χρόνια οι εμπορικές Τράπεζες υιοθέτησαν περισσότερο τον εταιρικό τους χαρακτήρα, εγκαταλείποντας σταδιακά τον χαρακτηρισμό τους ως Τραπεζικά Ιδρύματα.

Η μετάβαση αυτή, σε συνδυασμό με το μέγεθος που εξακολουθούν να διατηρούν (σε σχέση με τις Οικονομίες των Χωρών όπου δραστηριοποιούνται), αλλά και το ρόλο που διαδραματίζουν στο επιχειρηματικό και κοινωνικό γίγνεσθαι, επιτάσσει τον θεσμικό τους έλεγχο από τον Κεντρικό Τραπεζίτη, ώσπου να επέλθει το σημείο εκείνο όπου η χρηστή εταιρική διακυβέρνηση θα επαρκεί για την αποτροπή φαινομένων Διοικήσεων τύπου SVB∙ προς το παρόν, πόρρω απέχουμε από το σημείο αυτό.

*Ο Ελευθέριος Κρητικός είναι Οικονομολόγος, τέως Υποδιοικητής Στρατηγικού Σχεδιασμού, Οικονομικών, Εσόδων και ΚΕΑΟ του e-ΕΦΚΑ

Διαβάστε ακόμη

IIF: Πόσο σοβαροί είναι οι κίνδυνοι για τις τράπεζες – Τα διδάγματα από SVB και Credit Suisse