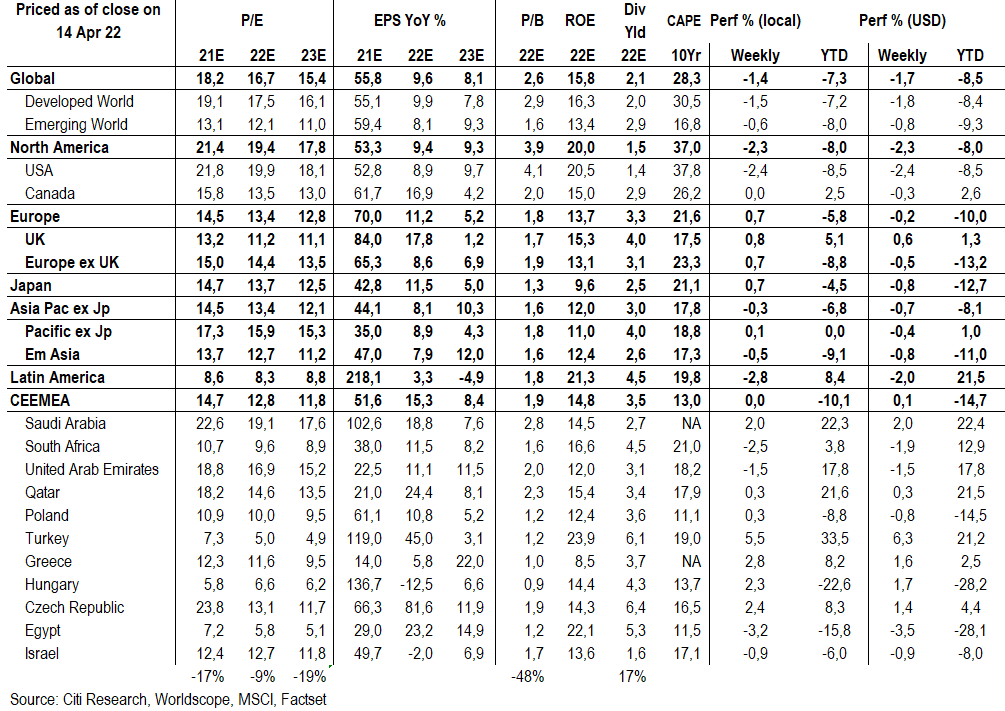

Οι δείκτες αποτίμησης των ελληνικών μετοχών σε όρους κερδοφορίας και εσωτερικής αξίας εμφανίζονται σε χαμηλότερα επίπεδα σε σχέση με τις αναδυόμενες αγορές Νοτιοανατολικής Ευρώπης και με τις αναδυόμενες αγορές συνολικά, εκτιμά η Citigroup.

Το ισχυρό όπλο για τις εγχώριες μετοχές είναι η προσδοκώμενη μερισματική απόδοση του δείκτη MSCI Greece σε επίπεδα της τάξεως του 3,7% έναντι 3,5% για τις αναδυόμενες αγορές και 2,9% για τις αναδυόμενες αγορές της CEEMEA. Ταυτόχρονα, ο δείκτης τιμής προς λογιστική αξία (P/BV) χαμηλότερα στη μία φορά μόλις τοποθετεί τον εγχώριο δείκτη στις υψηλότερες-ελκυστικότερες θέσεις της αμερικανικής τράπεζας με discount κοντά στο 50%.

Στα θετικά της αγοράς φέτος είναι και η ισχυρή υπεραπόδοση του εγχώριου δείκτη με +8% έναντι -10% των αγορών της περιοχής μας και σε όρους δολαρίου 2,5% για τον εγχώριο δείκτη έναντι -15% για τις αναδυόμενες αγορές της CEEMEA και -9% για τις αναδυόμενες συνολικά.

Οι δείκτες αποτίμησης και η μεταβολή των κερδών ανά μετοχή

Ελκυστική φαίνεται η αποτίμηση της Ελλάδας και του δείκτη MSCI Greece, βάσει των εκτιμήσεων που παραθέτει ο αμερικανικός οίκος της Citigroup.

Οι εγχώριες αξίες σε σχέση με τις αναδυόμενες αγορές και τις αγορές της Νοτιοανατολικής Ευρώπης εμφανίζουν discount τα οποία βαίνουν και αυξανόμενα για τα επόμενα έτη, γεγονός που είναι θετικό για τον εγχώριο δείκτη. Οι μετοχές του δείκτη MSCI Greece θα σημειώσουν σημαντική αύξηση 12,8% στα κέρδη ανά μετοχή φέτος και ισχυρή ανάπτυξη 21,9% το 2023.

Η αποτίμηση των εγχώριων μετοχών σε όρους κερδοφορίας (Ρ/Ε) είναι στις 11,6 φορές φέτος και 9,5 φορές το 2023. Η αποτίμηση των αναδυόμενων αγορών της Νοτιοανατολικής Ευρώπης είναι 12,8 φορές τα φετινά κέρδη ανά μετοχή και 11,8 φορές το 2023, με τα discount στο 9% φέτος και στο 19% το 2023. Σε σχέση με τις αναδυόμενες αγορές συνολικά, το discount υπολογίζεται σε 4% και 13%, αντίστοιχα.

Η Citigroup αναφέρει ότι ο πόλεμος στην Ουκρανία αποτελεί πηγή πιθανών πιέσεων στις τιμές. Οι παγκόσμιες αγορές αντέδρασαν αρχικά σε αυτό το επεισόδιο ως σοκ πρώτης τάξης στην προσφορά ενέργειας. Η τιμή του πετρελαίου Brent εκτινάχθηκε προς τα πάνω, ξεπερνώντας τα 120 δολάρια ανά βαρέλι στις αρχές Μαρτίου. Έκτοτε η τιμή υποχώρησε σε περίπου 100 δολάρια ανά βαρέλι τις τελευταίες εβδομάδες, εξακολουθώντας να είναι αυξημένη κατά 25 δολάρια από την αρχή του έτους, εξηγεί η Citi. Παράλληλα, οι ευρωπαϊκές τιμές του φυσικού αερίου αρχικά εκτινάχθηκαν υψηλότερα και αν και έχουν επίσης υποχωρήσει, αλλά παραμένουν σε ιστορικά υψηλά επίπεδα. Είναι σαφές ότι οι αγορές ενέργειας βρίσκονται σε «αναμμένα κάρβουνα» και ο κίνδυνος αυξημένης μεταβλητότητας είναι έντονος.

Η Citi προβλέπει μέτρια άνοδο (περίπου 7%) για τον δείκτη MSCI AC World μέχρι το τέλος του έτους και εξακολουθεί να πιστεύει ότι έχει νόημα οι επενδυτές να αγοράσουν τις πτώσεις των μετοχών, όσο οι πραγματικές αποδόσεις των ομολόγων παραμένουν αρνητικές. Οι μετοχές αντιμετωπίζουν αυξανόμενα αρνητικά δεδομένα από τις υψηλότερες αποδόσεις των ομολόγων, τις υποβαθμίσεις των κερδών ανά μετοχή (EPS) και τη γεωπολιτική.

Ωστόσο, τα αρνητικά πραγματικά επιτόκια εξακολουθούν να υποστηρίζουν την απόδοση των μετοχών, καθώς τα μετρητά/ομόλογα παραμένουν λιγότερο ελκυστικές επιλογές. Καταλήγοντας η Citi υποστηρίζει ότι «Μπαίνουμε στον πειρασμό να αγοράσουμε τυχόν περαιτέρω πτώσεις των μετοχών, αν και η μεταστροφή των πραγματικών αποδόσεων σε θετικές θα μας έκανε πιο επιφυλακτικούς. Στην περιφερειακή μας στρατηγική, μας αρέσουν οι ΗΠΑ και το Ηνωμένο Βασίλειο. Οι τομείς που προτιμούμε παγκοσμίως είναι οι χρηματοπιστωτικοί, η υγειονομική περίθαλψη και η πληροφορική».

Διαβάστε ακόμα:

Επανεκλογή Μακρόν: Θρίαμβος ή μια πύρρειος νίκη;

Περιζήτητα τα δάνεια του Ταμείου Ανάκαμψης – Τι εξετάζει η κυβέρνηση

Μειώνεται η παγκόσμια παραγωγή ρυζιού – Φόβοι για εκτόξευση των τιμών στο ράφι