Με τους αυξανόμενους φόβους ότι οδεύουμε προς στασιμοπληθωρισμό, οι επενδυτές ρωτούν όλο και περισσότερο πώς θα πρέπει να τοποθετηθούν σε ένα τέτοιο περιβάλλον, εξηγούν οι Harry Allen και Jim Reid της Deutsche Bank. «Δυστυχώς, τα κύρια συμπεράσματα από τη δεκαετία του 1970 είναι αρκετά κακά, καθώς σε πραγματικούς όρους ήταν μια τρομερά κακή δεκαετία για τις μετοχές και τα ομόλογα σε πολλές χώρες», εξηγούν οι αναλυτές της τράπεζας. Ενώ αυτή η δεκαετία είναι νεαρή και ο υψηλός πληθωρισμός έχει διαρκέσει μόλις λίγο περισσότερο από ένα χρόνο μέχρι στιγμής, μπορούμε ήδη να δούμε παρόμοια μοτίβα μεταξύ του τρόπου με τον οποίο τα διάφορα περιουσιακά στοιχεία απέδωσαν τη δεκαετία του 1970 και πώς τα πάνε σήμερα.

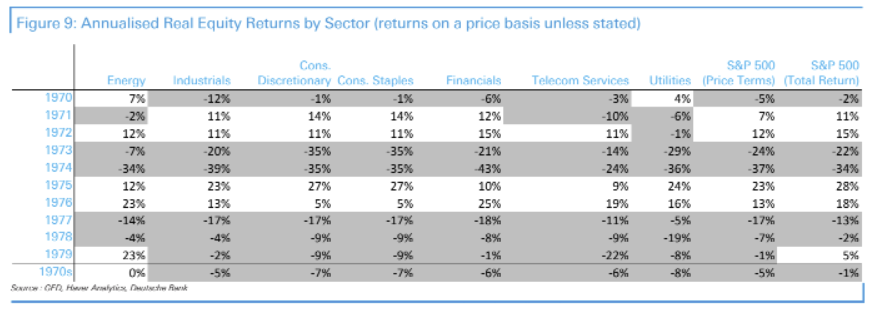

Οι μετοχές σημείωσαν γενικά απώλειες σε πραγματικούς όρους τη δεκαετία του 1970 και η ενέργεια ήταν καλύτερο μέρος για να βρεθεί κανείς σε τομεακή βάση, απηχώντας τις επιδόσεις του 2022.

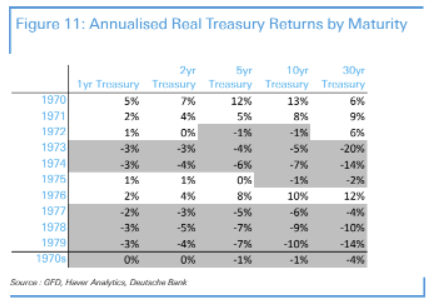

Τα κρατικά ομόλογα υποχώρησαν επίσης σε όρους πραγματικής απόδοσης, αν και εκείνα με βραχύτερη διάρκεια τα πήγαν σχετικά καλύτερα από τις αντίστοιχες εκδόσεις με μεγαλύτερη διάρκεια, αντικατοπτρίζοντας και πάλι τις επιδόσεις του 2022.

Σε διεθνή βάση δεν υπήρξε επίσης μεγάλη ανάπαυλα. Οι χώρες που κατάφεραν να δουν μια θετική πραγματική απόδοση για τις μετοχές ή τα ομόλογα κατά τη διάρκεια της δεκαετίας έτειναν να είναι εκείνες που ήταν πιο επιτυχημένες στο να κρατήσουν τον πληθωρισμό μακριά από διψήφια νούμερα. Για τα ομόλογα, αυτή η συσχέτιση μεταξύ θετικών πραγματικών αποδόσεων και της ικανότητάς τους να διατηρούν τον πληθωρισμό σε χαμηλά επίπεδα ήταν πολύ ισχυρή.

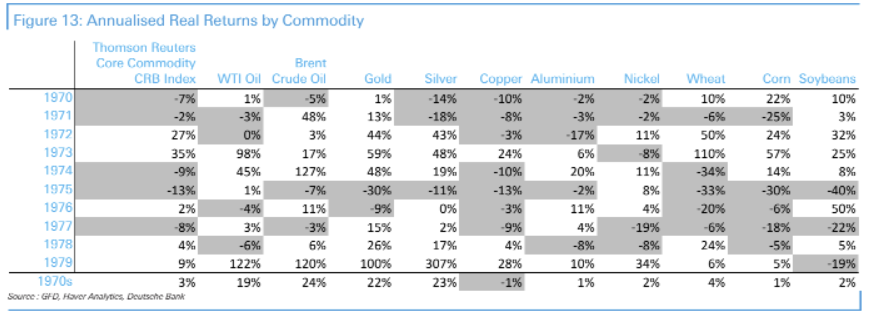

Τα πολύτιμα μέταλλα ήταν ένα από τα καλύτερα μέρη για να βρίσκεται κανείς στη δεκαετία του 1970, με το χρυσό και το ασήμι να έχουν ισχυρές πραγματικές αποδόσεις, καθώς ανταποκρίνονταν στη φήμη τους ως αποτελεσματική αντιστάθμιση του πληθωρισμού. Και τα δύο έχουν εύρος διαπραγμάτευσης κατά τη διάρκεια του των τελευταίων δύο ετών. Άλλα εμπορεύματα πήγαν πολύ καλά τη δεκαετία του 1970 ήταν το πετρέλαιο και τα αγροτικά προϊόντα. Αυτό απηχεί αυτό που είδαμε το 2022, όπου τα εμπορεύματα είναι η μόνη κατηγορία περιουσιακών στοιχείων που έχει δει σχετικά σταθερά κέρδη φέτος. Σε άλλα μέρη, τα ακίνητα κατάφεραν να διατηρήσουν την αξία τους σε πραγματικούς όρους τη δεκαετία του 1970.

Εκτός των ΗΠΑ, παρόμοια ήταν η εικόνα για τις αποδόσεις των περιουσιακών στοιχείων, με μόνο μια μικρή μειοψηφία των αναπτυγμένων αγορών να βλέπει θετικές πραγματικές αποδόσεις είτε για μετοχές είτε για ομόλογα. Ένα μοτίβο που βρήκαν οι αναλυτές της Deutsche Bank είναι ότι οι χώρες που διατήρησαν τον πληθωρισμό συγκριτικά χαμηλά ήταν πιο πιθανό να δουν θετικές πραγματικές αποδόσεις ή στα ομόλογα ή τις μετοχές τους. Στην πραγματικότητα για τις αποδόσεις των ομολόγων, αυτή η συσχέτιση μεταξύ χαμηλού πληθωρισμού και θετικών πραγματικών αποδόσεων είναι στατιστικά σημαντική.

Συνολικά, το κύριο συμπέρασμα θα πρέπει να είναι ότι αν ο πληθωρισμός παραμείνει σε υψηλά επίπεδα για πολλά χρόνια, τόσο η ιστορία όσο και οι σημερινές υψηλές αρχικές αποτιμήσεις υποδηλώνουν ότι θα είναι πολύ δύσκολο να δημιουργηθούν θετικές πραγματικές αποδόσεις στις περισσότερες παραδοσιακές χρηματοοικονομικές κατηγορίες περιουσιακών στοιχείων. Οι ονομαστικές αποδόσεις είναι επίσης πιθανό να υπολείπονται σημαντικά της μακροπρόθεσμης τάσης και τα εμπορεύματα θα μπορούσαν να αποτελέσουν την εξαίρεση.

Για τα παραδοσιακά περιουσιακά στοιχεία να αποδώσουν, θα πρέπει ο πληθωρισμός να επανέλθει προς το στόχο προκειμένου να επιστρέψουν σε μακροπρόθεσμες θετικές πραγματικές αποδόσεις. Εάν όχι, τότε προετοιμαστείτε για μια δεκαετία καταστροφής του πραγματικού πλούτου μετά από τέσσερις δεκαετίες τεράστιας συσσώρευσης πραγματικού πλούτου, εξηγούν οι Reid και Allen.

Διαβάστε ακόμα:

«Kόφτης» στα κλιματιστικά στο Δημόσιο – Το σχέδιο της κυβέρνησης για την εξοικονόμηση ενέργειας

Μητσοτάκης για Τουρκία στο υπουργικό: Θα δημοσιοποιούμε διεθνώς όσα συμβαίνουν

Σταϊκούρας: Πιθανόν να βρεθεί ο δημοσιονομικός χώρος για έξτρα μέτρα ενίσχυσης