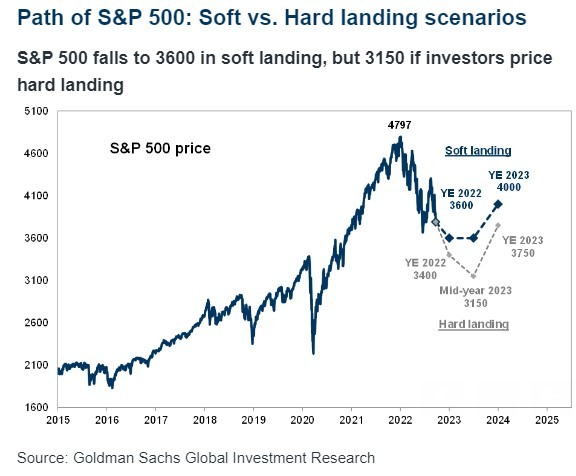

Ο αμερικανικός δείκτης μετοχών S&P 500 μπήκε και πάλι σε έδαφος bear market κατά τη διάρκεια του τρίτου τριμήνου και πλέον τα σενάρια που εξετάζει η επενδυτική τράπεζα Goldman Sachs είναι δύο: αυτό της ήπιας προσγείωσης έναντι αυτού της σκληρής προσγείωσης. «Ο S&P 500 πέφτει στις 3.600 μονάδες τέλος του έτους σε περίπτωση ήπιας προσγείωσης ή στις 3.150 μονάδες στα μέσα του 2023, αν οι επενδυτές εκτιμήσουν τη σκληρή προσγείωση», εξηγεί o strategist Ντέιβιντ Κόστιν.

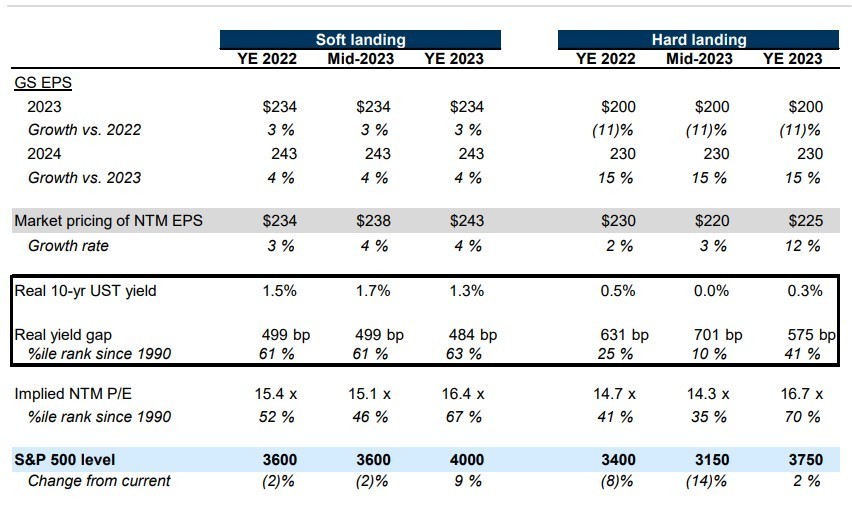

Στα δύο σενάρια για τον στόχο τιμών του S&P 500 και το P/E, η βασική πρόβλεψη της ήπιας προσγείωσης υποθέτει ότι οι αποδόσεις αυξάνονται, το P/E πέφτει στις 15,1 φορές περίπου και μηδενική απόδοση από τα τρέχοντα επίπεδα, ενώ στο σενάριο της σκληρής προσγείωσης μειώνεται ο δείκτης Ρ/Ε στις 14,3 φορές και η απόδοση γίνεται αρνητική κατά 14% από τις τρέχουσες τιμές.

Η αγορά συνεχίζει να καθοδηγείται από τα επιτόκια, επισημαίνει ο Κόστιν. Η απότομη αναπροσαρμογή του ανώτατου επιτοκίου των ομοσπονδιακών κεφαλαίων και ο επίμονος πληθωρισμός έχει οδηγήσει σε μεγαλύτερες προσδοκίες σύσφιξης της Fed.

Ο πολλαπλασιαστής αποτίμησης βάσει της κερδοφορίας (P/E) για τον δείκτη S&P 500 έχει μειωθεί από τις 21 φορές σε 16 φορές, παράλληλα με την ολοένα και πιο γερακίσια Fed και την απότομη αύξηση των πραγματικών επιτοκίων. Τα επιτόκια της Fed το 2022 θα εκτιναχθούν σχεδόν στο 5%, καθώς η Goldman Sachs Economics προβλέπει το τελικό επιτόκιο της Fed να διαμορφωθεί σε 4,5%-4,75% στο 2022.

Ο πληθωρισμός παρέμεινε σε υψηλά επίπεδα, αλλά προβλέπεται να επιβραδυνθεί. Η GS Economics προβλέπει ότι ο βασικός δείκτης τιμών καταναλωτή θα κλείσει το 2022 στο 6,0% και το 2023 στο 2,9%. Ο πληθωρισμός είναι πιθανό να παραμείνει σε υψηλά επίπεδα στο τέλος του 2022 και οι οικονομολόγοι αναμένουν ότι ο πυρήνας του πληθωρισμού (PCE) θα μειωθεί από 4,9% σε 2,7% μέχρι το τέλος του 2023.

Τα βασικά σημεία που προσδοκά η αμερικανική τράπεζα για φέτος και το 2023 για τις μετοχές και ειδικά τον δείκτη S&P 500 είναι τα ακόλουθα:

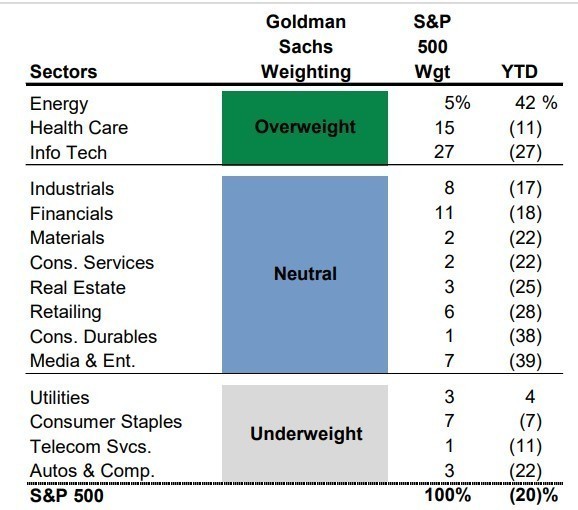

– Οι συστάσεις της τράπεζας είναι overweight στους κλάδους ενέργειας, υγείας και τεχνολογίας και underweight σε κοινή ωφέλεια, βασικά καταναλωτικά αγαθά, telecoms και αυτοκίνητα.

– Οι παράγοντες ποιότητας συνήθως υπεραποδίδουν καθώς ο χρηματοπιστωτικές συνθήκες αυστηροποιούνται. Οι μετοχές με χαμηλή μεταβλητότητα, ισχυρούς ισολογισμούς ή αποδόσεις κεφαλαίου υπεραποδίδουν ενώ η διαφορά μεταξύ των ακριβότερων και των φθηνότερων μετοχών παραμένει μεγάλη. Τα αμοιβαία κεφάλαια με προσανατολισμό την αξία είναι ακόμα υποεπενδεδυμένα στις μετοχές του S&P 500 με παράγοντα value.

– Επίδραση στα κέρδη ανά μετοχή από τις αλλαγές στο δολάριο ΗΠΑ θα είναι θετικές καθώς οι μετοχές με προσανατολισμό προς τις ΗΠΑ υπεραποδίδουν καθώς το δολάριο ΗΠΑ ενισχύεται.

– Τα αμοιβαία κεφάλαια και αμοιβαία κεφάλαια αντιστάθμισης κινδύνου (Hedge Funds) τοποθετήθηκαν συντηρητικά, με αύξηση της ταμειακής θέσης των μετοχικών αμοιβαίων κεφαλαίων και μείωση της καθαρής μόχλευσης των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου.

Διαβάστε ακόμα:

Γιατί δεν μπορεί να αξιοποιηθεί το μεγαλύτερο κοίτασμα φυσικού αερίου της Ευρώπης

Ο ματιασμένος, η Τράπεζα Πειραιώς, το distress deal της Προοδευτικής και τα πωλητήρια…