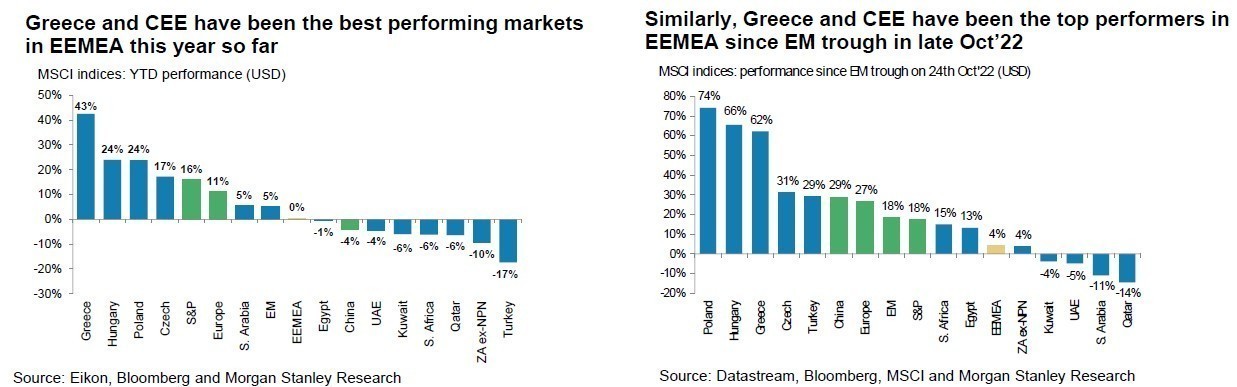

Η Morgan Stanley επιμένει στη βασική της θέση για αγορές στις μετοχές του MSCI Greece και των Ηνωμένων Αραβικών Εμιράτων, με τον εγχώριο δείκτη και τον δείκτη της κεντρικής και ανατολικής Ευρώπης να είναι οι αγορές με τις καλύτερες επιδόσεις στην περιοχή EEMEA (αναδυόμενη ανατολική Ευρώπη, Μέση Ανατολή και Αφρική) φέτος μέχρι στιγμής.

Ο MSCI Greece εμφανίζει επίσης τις καλύτερες επιδόσεις από τα τέλη Οκτωβρίου πέρυσι και έχει ισχυρή απόδοση από τις αρχές του έτους αλλά τα τεχνικά στοιχεία βρίσκονται σε υπεραγορασμένη περιοχή, αλλά όχι σε ακραία επίπεδα. Τα κεφάλαια που επενδύουν στις αναδυόμενες αγορές (GEM) έχουν αυξήσει την έκθεσή τους στις ελληνικές τράπεζες τα τελευταία τρίμηνα, ενώ εντός της περιοχής EEMEA, η Ελλάδα έχει τη 2η υψηλότερη συσχέτιση με τον δείκτη S&P 500. Η αδυναμία των καταναλωτών στην ΕΕ ή την παγκόσμια αγορά έως το 2023 εγκυμονεί κινδύνους για την τουριστική περίοδο του επόμενου έτους, που αποτελεί τη βασική πηγή εσόδων του προϋπολογισμού, συνεχίζει η Morgan Stanley.

«Μπορεί οι σχετικές επιδόσεις στις μετοχές του MSCI Greece έναντι της Ευρώπης και των αναδυόμενων αγορών να έχουν ‘παγώσει’ πρόσφατα μετά από μια ισχυρή πορεία, η πορεία των κερδών όμως για το 2023 και το 2024 της Ελλάδας εξακολουθούν να ξεπερνούν τις αναδυόμενες και την Ευρώπη. Σε απόλυτους όρους, οι συνολικές εκτιμήσεις για τα φετινά κέρδη αλλά και του 2024 του MSCI Greece παραμένουν σε ανοδική πορεία, ενώ οι βασικοί παράγοντες των θετικών αναθεωρήσεων των κερδών το τελευταίο τρίμηνο ήταν οι κλάδοι των υλικών, οι τράπεζες και οι βιομηχανίες», επισημαίνουν οι αναλυτές του οίκου.

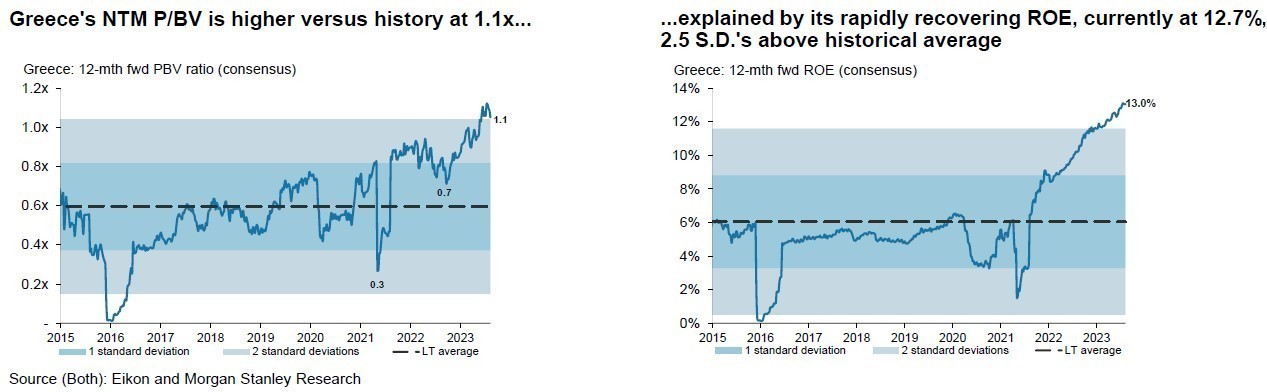

«Με βάση τον δείκτη P/E των επόμενων 12 μηνών, οι μετοχές του MSCI Greece διαπραγματεύονται στις 8,1 φορές, δείκτης ο οποίος είναι χαμηλότερος από το μακροπρόθεσμο μέσο όρο. Η μερισματική απόδοση των επόμενων 12 μηνών της Ελλάδας εκτιμάται σήμερα σε 4,7%, η οποία αρκετά υψηλότερα πάνω από τον μέσο όρο της. Ο δείκτης τιμής προς λογιστική αξία των επόμενων δώδεκα μηνών της Ελλάδας είναι υψηλότερος σε σχέση με τον ιστορικό στις 1,1 φορές, μόλις, και εξηγείται από την ταχέως αυξανόμενη απόδοση των ιδίων κεφαλαίων, η οποία βρίσκεται σήμερα στο 12,7%, και πολύ υψηλότερα από τον ιστορικό μέσο όρο της.

Οι εκπτώσεις στην αποτίμηση της Ελλάδας έναντι των αναδυόμενων αγορών και της Ευρώπης παραμένουν υψηλές. Το διαρθρωτικά υψηλό discount σε όρους P/BV της Ελλάδας έναντι της Ευρώπης (λόγω των τραπεζών) φαίνεται να μειώνεται», σημειώνει η επενδυτική τράπεζα.

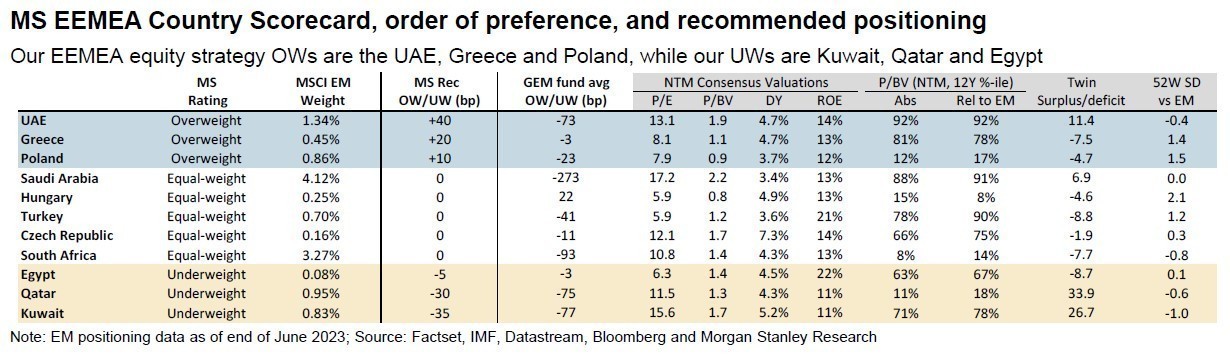

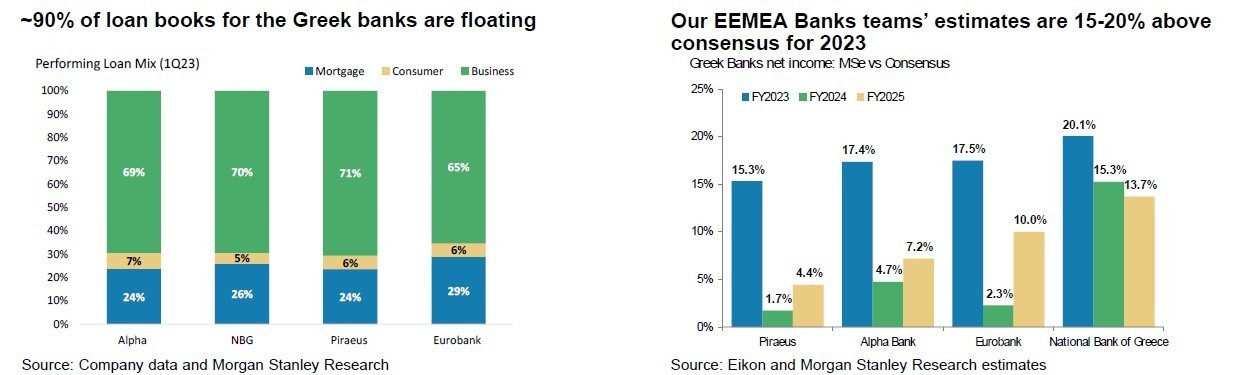

Οι overweight επιλογές για την περιοχή ΕΜΕΑ είναι τα ΗΑΕ, η Ελλάδα και η Πολωνία, ενώ οι underweight επιλογές μας είναι το Κουβέιτ, το Κατάρ και η Αίγυπτος. Οι τράπεζες αποτελούν το 39% του δείκτη MSCI Greece, ενώ οι αμυντικές καταναλωτικές επιχειρήσεις και οι τηλεπικοινωνίες αποτελούν το 31%. Οι ελληνικές τράπεζες έχουν σημειώσει σημαντική μείωση των NPEs, με όλες τις τράπεζες να επιτυγχάνουν μονοψήφιο δείκτη NPEs αλλά και το 90% περίπου των δανείων των ελληνικών τραπεζών να είναι κυμαινόμενα. Οι εκτιμήσεις των ομάδων της MS για τις τράπεζες EEMEA είναι 15-20% πάνω από το consensus για το 2023.

Διαβάστε ακόμη

Αναπάντεχος «κουμπαράς» στο ΥΠΕΘΟ για νέο πακέτο μέτρων

Bloomberg: Σε υψηλό 15ετίας οι αποδόσεις των κρατικών ομολόγων

Θα σώσει η βιομηχανία του gaming τα κρυπτονομίσματα; (γραφήματα)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ