Η Morgan Stanley αυξάνει την έκθεσή της στην Ελλάδα, προσθέτοντας τις μετοχές των Mytilineos και Τράπεζας Πειραιώς (αντικαθιστώντας τη Eurobank) στη λίστα με τις κορυφαίες επιλογές της από την περιοχή της Αναδυόμενης Ευρώπης, Μέσης Ανατολής και Αφρικής (ΕΕΜΕΑ).

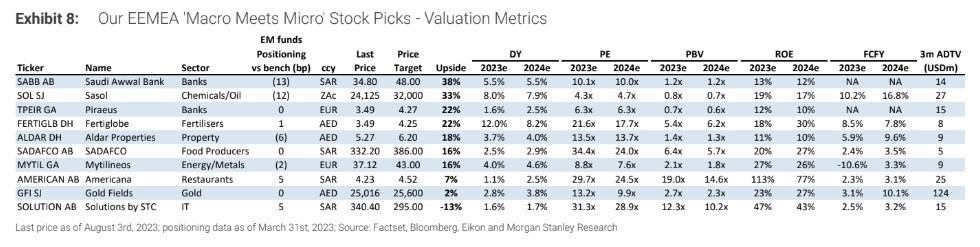

Η Morgan Stanley επικαιροποιεί τη λίστα μετοχών «Macro Meets Micro» στην περιοχή της EEMEA και οι αλλαγές αντικατοπτρίζουν την αισιοδοξία της για τις προτεινόμενες ευρωπαϊκές μετοχές της αναδυόμενης Ευρώπης και τη χώρα μας, προσθέτοντας Τράπεζα Πειραιώς και Mytilineos.

Για την Τράπεζα Πειραιώς, η σύσταση είναι υπεραπόδοση (overweight) με τιμή στόχο στα 4,27 ευρώ και το ανοδικό περιθώριο για τη μετοχή στο 22%: Η μετοχή έχει σημειώσει ισχυρή υπεραπόδοση φέτος, υποστηριζόμενη από τις αναβαθμίσεις στα κέρδη, τη διαρθρωτική μακροοικονομική ανάκαμψη και τις φθηνές αποτιμήσεις.

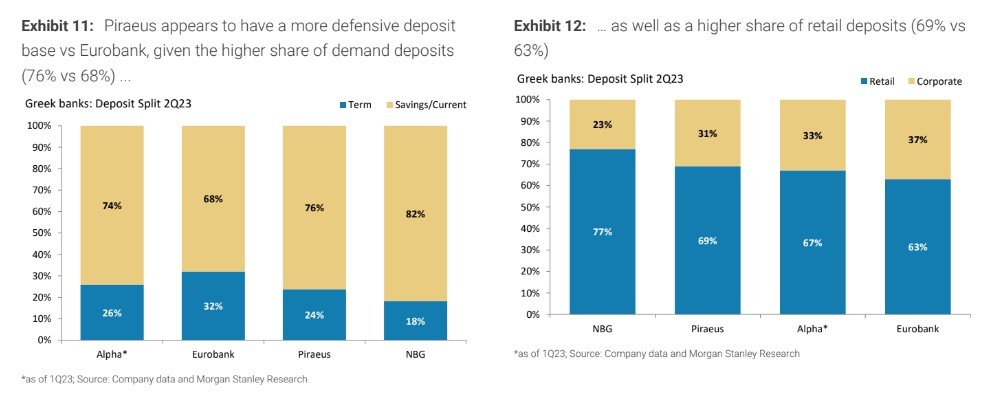

Η εξέλιξη του κόστους χρηματοδότησης μέσω της στροφής προς τις προθεσμιακές καταθέσεις θα αποτελέσει το βασικό στοιχείο κερδών για το μέλλον. Η Τράπεζα Πειραιώς φαίνεται να έχει μια πιο αμυντική καταθετική βάση σε σύγκριση με τη Eurobank και επιπλέον, η Morgan Stanley βλέπει θετικές προοπτικές για τα δάνεια και την ανάπτυξη, το περιβάλλον των υψηλότερων επιτοκίων και τις προσπάθειες περιορισμού του κόστους που οδηγούν σε καλύτερο δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων RοTE για το 2025. Για τα υψηλότερα επιτόκια, προβλέπει ανθεκτικό ενεργητικό σε όρους ποιότητας με κόστος κινδύνου στις 70 μ.β. το 2024-2025 και σταθερή αύξηση των δανείων για το 2023-2025 στο 5% με 7%. Οι βασικοί κίνδυνοι αφορούν την ανάκαμψη του μακροοικονομικού περιβάλλοντος που είναι ευάλωτη σε εξωτερικούς κλυδωνισμούς και την απορρόφηση των κονδυλίων της ΕΕ που είναι ασθενέστερη του αναμενόμενου.

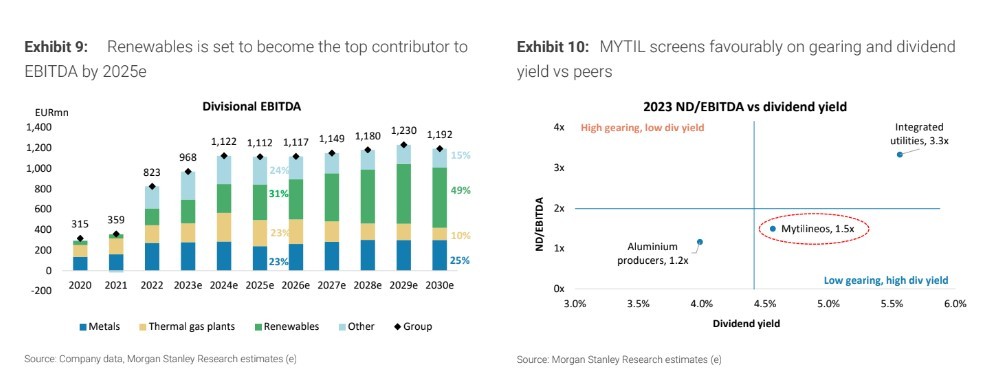

Για την Mytilineos, η σύσταση είναι επίσης υπεραπόδοση με τιμή στόχο στα 43 ευρώ ανά μετοχή με ανοδικό περιθώριο 16%. Η αμερικανική τράπεζα πιστεύει ότι η Μυτιληναίος προσφέρει ένα μοναδικό τρίπτυχο μοντέλο επιχειρηματικότητας, με επιχειρηματικές δραστηριότητες που έχουν ισχυρές συνέργειες, διαφοροποιημένη ανάπτυξη στον τομέα της ενέργειας και μια επιχείρηση μετάλλων που έχει ταμειακή ρευστότητα και παράγει ταμειακές ροές. Η μετοχή προσφέρει μια σημαντική σχέση κινδύνου και απόδοσης με βάση την ποιοτική ανάπτυξη, το σταθερό ιστορικό εκτέλεσης, τις προοπτικές αναβάθμισης των κερδών, καθώς και τη φθηνή αποτίμηση σε 6 φορές για το 2024 τον δείκτη EV/EBITDA, με μια έκπτωση 19% και 9% σε σχέση με τις επιχειρήσεις κοινής ωφέλειας/αλουμινίου.

Η επενδυτική θέση για τη μετοχή της Mytilineos είναι ότι αποτελεί μια από τις μεγαλύτερες εταιρείες του κλάδου, με επιχειρηματικό μοντέλο με συνέργειες, με την εταιρεία να βρίσκεται σε μοναδική θέση για να αντλήσει αξία μέσω διαφόρων συνεργειών σε όλους τους τομείς της ενέργειας και των μετάλλων. Παρότι η ισχυρή απόδοση της τιμής της μετοχής κατά το τελευταίο έτος μπορεί να κάνει τους επενδυτές επιφυλακτικούς, αυτό οφείλεται στις αναβαθμίσεις των κερδών, και στην πραγματικότητα βλέπουμε μια περαιτέρω άνοδο % και 11% για το 2023 και το 2024 σε σχέση με τα προβλεπόμενα EBITDA.

Η μετοχή διαπραγματεύεται με EV/EBITDA 2024 6,0 φορές, μια έκπτωση 19%/9% σε σχέση με τις επιχειρήσεις κοινής ωφέλειας και αλουμινίου, η οποία θα πρέπει να μειωθεί δεδομένης της ποιοτικής ανάπτυξης της Mytilineos και της σταθερής εκτέλεσης που επιτυγχάνει στα έργα και τους τους τομείς που επιχειρεί.

Διαβάστε ακόμη

Εφορία: Παγίδα στο «μαύρο χρήμα» για όσους έχουν ψηφιακό πελατολόγιο

Saudi Aramco: «Βουτιά» 38% στα κέρδη β’ τριμήνου λόγω της πτώσης των τιμών του «μαύρου χρυσού»

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ