Ο παλιός είναι αλλιώς, αλλά ο νέος είναι ωραίος.

Μια νέα είσοδος στην αγορά ομολόγων, τα ομόλογα πανδημίας – το πιο κοντινό πράγμα σε ένα πραγματικά κοινό ευρωομόλογο – πρόκειται να προσφερθούν σε τεράστιες ποσότητες για να χρηματοδοτήσουν το ευρωπαϊκό πακέτο αντιμετώπισης της πανδημίας ύψους 750 δισεκατομμυρίων ευρώ.

Το νέο ομόλογο που πρόκειται να κυκλοφορήσει άμεσα, θα ανταγωνιστεί τον αδιαμφισβήτητο πρωταθλητή της αγοράς ομολόγων της Ευρωπαϊκής Ένωσης: το γερμανικό bund.

Τα κρατικά ομόλογα της Γερμανίας είναι εδώ και χρόνια το σημείο αναφοράς της Ευρώπης για ομόλογα δίχως ρίσκο. Είναι το ευρωπαϊκό ισοδύναμο των αμερικανικών ομολόγων ως καταφύγιο – και θεωρούνται ουσιαστικά χωρίς κίνδυνο.

Όμως, τα νέα ομόλογα της ΕΕ, τα οποία θα πωληθούν από την Ευρωπαϊκή Επιτροπή, θα προσφέρουν μια εναλλακτική λύση, μια λύση που θα καλοσωρίσουν οι επενδυτές αφού θα τους πληρώνει καλύτερες αποδόσεις.

Τα γερμανιά ομόλογα είναι πολύ ακριβά: οι αποδόσεις των δεκαετών ομολόγων είναι τόσο δημοφιλείς και οι τιμές τους είναι τόσο υψηλές, που οι αποδόσεις τους διαμορφώνονται σε αρνητικό επίπεδο, όσο το επιτόκιο κατάθεσης για μία ημέρα στην Ευρωπαϊκή Κεντρική Τράπεζα (-0,5%).

Η Επιτροπή θα προσφέρει αναμφίβολα καλύτερες αποδόσεις με τη νέα κοινή έκδοση, παρέχοντας στους επενδυτές την ίδια εγγύηση ασφάλειας των του. Τα γερμανικά ομόλογα πωλούνται με premium σε σχέση με τα άλλα ομόλογα της ευρωζώνης, αλλά αυτό το καπέλο στην τιμή αναμένεται να συρρικνωθεί μόλις εμφανιστεί ο νέος «ανταγωνιστής».

Μπορεί να μην λείπουν τα χρήματα στο Βερολίνο, ωστόσο έχει πρέπει να χρηματοδοτήσει μια από τις πιο «ακριβές» δημοσιονομικές αντιδράσεις στον κόσμο για την κρίση του ιού κοροναϊού – το ύψος τως παρεμβάσεων και των ενισχύσεων εκτιμάται μέχρι στα 1,5 τρισεκατομμύρια ευρώ.

Ωστόσο, η Γερμανία δεν έχει καταφύγει όσο θα περίμενε κανείς στην αγορά ομολόγων, ο στόχος έκδοσης χρέους εντός του 2020 είναι ακόμα χαμηλά, λέει ο επικεφαλής στρατηγικής της NatWest Markets, Τζάιλς Γκέιλ, ο οποίος προβλέπει πως οι αποδόσεις των γερμανικών δεκαετών θα αυξηθούν και θα περάσουν σε θετική επικράτεια εντός του 2020. Το υψηλότερο κόστος δανεισμού που συνεπάγεται αυτό θα μπορούσε να επηρρεάσει τους γερμανικούς λογαριασμούς.

Τα ευρωπαϊκά ομόλογα πανδημίας εν τω μεταξύ, κερδίζει ήδη οπαδούς πριν καν εκδοθεί: Η S&P Global Ratings την περιέγραψε ως «μια επαναστατική βελτίωση του πιστωτικού προφίλ της ΕΕ». Αυτό αποτελεί ψήφο εμπιστοσύνης της S&P για την Επιτροπή, που φαίνεται να μπορεί να διατηρήσει την τρέχουσα αξιολόγηση χρέους AA από την S&P. Η Moody’s Investors Service και η Fitch Ratings δίνουν στα ευρωπαϊκά ομόλογα ακόμα καλύτερη αξιολόγηση, AAA.

Έτσι, τα νέα ομόλογα να αντικαταστήσουν τα γερμανικά ομόλογα ως μέτρο αναφοράς για τα ευρωπαϊκά ομόλογα. Η Amundi SA, η μεγαλύτερη επενδυτική της Ευρώπης αναφέρει ότι η νέα έκδοση «κανονικά ενθαρρύνει τους ξένους επενδυτές να βλέπουν την ΕΕ ως σύνολο, ως ενιαία αρχή έκδοσης ευρωχρέους, κι όχι ως παζλ μεμονωμένων εκδοτών χρέους».

Η έκδοση ομολόγων πανδημίας επιπλέον είναι τόσο μεγάλη που θα παρέχει στην αγορά αξιοπρεπή ρευστότητα. Ο στρατηγικός στρατηγός της Citi, Μάικλ Σπάις, εκτιμά ότι η ΕΕ θα μπορούσε να εκδώσει σχεδόν 200 δισεκατομμύρια ευρώ το επόμενο έτος.

Αυτό είναι λιγότερο ότι από τα ιταλικά, γαλλικά και γερμανικά σχέδια, αλλά είναι σοβαρής κλίμακας. Επιπλέον δε θα περάσει αρκετός καιρός πριν προκύψουν παράγωγα που θα «χτιστούν» πάνω στα ευρωπαϊκά ομόλογα.

Τα νέα ομόλογα θα πωληθούν πακέτο με τη διαβεβαίωση ότι η ΕΚΤ θα αποτελεί αγοραστή τελευταίας ευκαιρίας αυτών των ομολόγων, στο πλαίσιο των προγραμμάτων ποσοτικής χαλάρωσης. Μέχρι το 50% κάθε έκδοσης μπορεί να αγοραστεί από την κεντρική τράπεζα, σημαντικά υψηλότερη αναλογία από αυτή που ισχύει για τις αγορές ομολόγων μεμονωμένων χωρών.

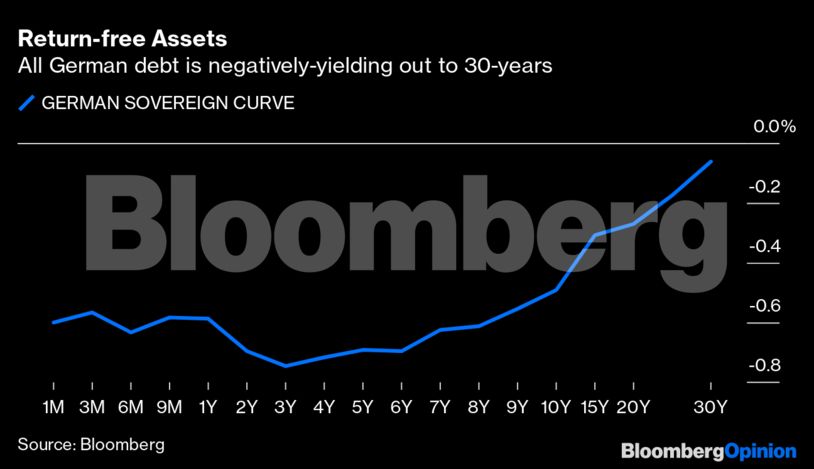

Επενδύσεις με αρνητικό επιτόκιο

Τα γερμανικά ομόλογα σε κάθε διάρκεια έχουν αρνητικές αποδόσεις – αυτό σημαίνει πως το Βερολίνο σήμερα θεωρητικά μπορεί να δανείζεται επ’ἀμοιβή για οποιαδήποτε διάρκεια επιλέξει.

Ταυτόχρονα, η Γερμανία δεν μπορεί να βασίζεται πλέον στη θρυλική φειδωλή της στάση η οποία στηρίζει την αξία των ομολόγων της. Για πρώτη φορά θα αυξήσει το δανεισμό της φέτος στο ποσό ρεκόρ ρεκόρ των 220 δισεκατομμυρίων ευρώ μόνο για το 2020, αντιστρέφοντας την για χρόνια τάση μείωσης του συνολικού χρέους της. Το ποσοστό του γερμανικού χρέους ως ποσοστό του ΑΕΠ θα αυξηθεί από 60% σε 77%.

Ο κανόνας του ισοσκελισμένου προϋπολογισμού – ο οποίος επέβαλλε στο προϋπολογισμό της Γερμανίας να εξισορροπεί τις φορολογικές δαπάνες με τα φορολογικά έσοδα – γίνεται γοργά παρελθόν. Έτσι η διαφορά των γερμανικών ομολόγων από τα υπόλοιπα ευρωπαϊκά θα μειωθεί, καθώς η ΕΕ με το συνολικό προϊόν αρχίσει να εκμεταλλεύεται μερίδιο αγοράς.