Συνεχίζεται η βουτιά στις τιμές των κρατικών ομολόγων, με τις αποδόσεις να βαίνουν διαρκώς αυξανόμενες, γιγαντώνοντας το κόστος δανεισμού.

Είναι χαρακτηριστικό ότι η απόδοση για το 10ετές ομόλογο της Γερμανίας -της Νο.1 οικονομίας της ηπείρου- εκτινάσσεται στα όρια του 2,8%, δηλαδή στο υψηλότερο επίπεδο της τελευταίας 13ετίας, σημειώνοντας άνοδο κατά περίπου 5 μονάδες βάσης σε σχέση με την Παρασκευή.

Οι πιέσεις στα κρατικά ομόλογα σχετίζονται άρρηκτα με την «εκστρατεία» των κεντρικών τραπεζών κατά του πληθωρισμού.

Οι ειδικοί εκτιμούν ότι οι Ευρωπαίοι τραπεζίτες θα διατηρήσουν τα ιστορικά υψηλά επιτόκια (4,5% το βασικό επιτόκιο, 4% το επιτόκιο καταθέσεων) για μεγάλο χρονικό διάστημα, μεταθέτοντας για αργότερα τις πρώτες μειώσεις (χαλάρωση της νομισματικής πολιτικής).

Μέσα σ’ αυτό το πλαίσιο, η απόδοση των 10ετών γερμανικών ομολόγων εκτινάσσεται σε επίπεδα, τα οποία αγνοούνταν από το 2011.

Σε εξίσου υψηλά επίπεδα βρίσκονται οι αποδόσεις και των υπόλοιπων κρατών της Ευρωζώνης, με τη Γαλλία να βλέπει το κόστος δανεισμού στη 10ετία να φθάνει στο 3,32%, την Ισπανία στο 3,85% και την Ιταλία στο 4,63%.

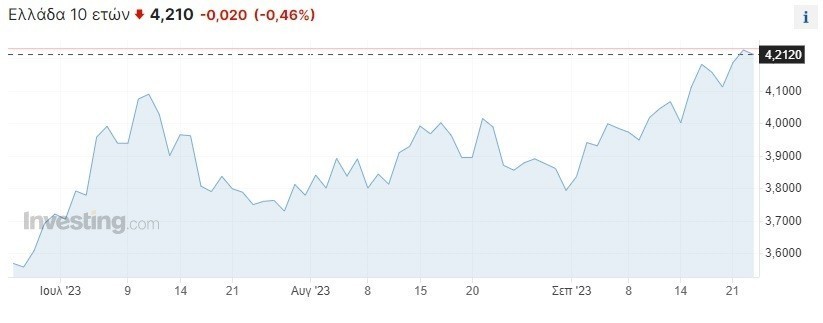

Όσον αφορά την Ελλάδα, παρά την επιδείνωση, η απόδοση στο 10ετές ομόλογο παραμένει σε σχετικά ελεγχόμενα επίπεδα, μην υπερβαίνοντας το 4,2%, με τα spreads (απόκλιση σε σχέση με τη Γερμανία) να καθορίζονται στις 140 μονάδες βάσης.

Η ελληνική ανθεκτικότητα, όπως είναι εύλογο, σχετίζεται με το πρόσφατο μπαράζ αναβαθμίσεων από τους οίκους αξιολόγησης (DBRS, Moody’s), αλλά και με την αισιοδοξία ότι θα ακολουθήσουν και νέες θετικές εξελίξεις, εν όψει της ετυμηγορίας των S&P (20/10) και Fitch (1/12).

Σε υψηλό 16ετίας στις ΗΠΑ

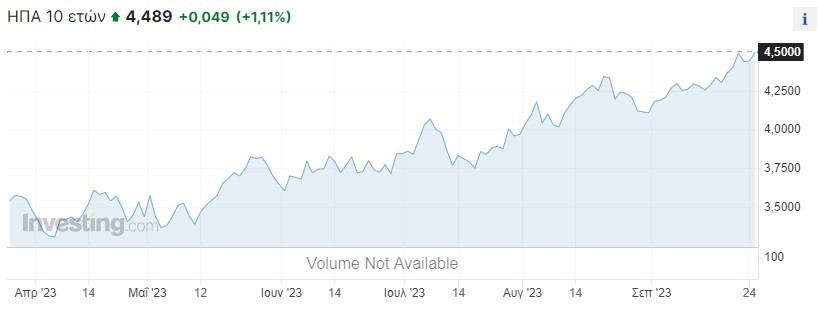

Το ίδιο πρόβλημα παρατηρείται και στην άλλη πλευρά του Ατλαντικού Ωκεανού, με τη Fed να προετοιμάζει μόλις μία μείωση επιτοκίων εντός του 2024, διατηρώντας τα επιτόκια στα τρέχοντα υψηλά επίπεδα (5,25% – 5,50%).

Ως απόρροια αυτού, η απόδοση στα 10ετή ομόλογα της χώρας φλερτάρει με το όριο του 4,5%, δηλαδή το υψηλότερο επίπεδο των τελευταίων 16 ετών (από την παγκόσμια χρηματοπιστωτική κρίση).

Οι φόβοι για το πετρέλαιο

Η κύρια πηγή ανησυχίας των επενδυτών εδράζεται στο διαρκές ράλι του πετρελαίου, το οποίο βρίσκεται στο υψηλότερο σημείο από τον Νοέμβριο του 2022, με τις τιμές στην Ευρώπη (Brent) να αγγίζουν τα 95 δολάρια/βαρέλι και στις ΗΠΑ (WTI) τα 91 δολάρια/βαρέλι.

Αυτή η συνθήκη αναζωπυρώνει τους φόβους για ανάφλεξη του πληθωρισμού, ο οποίος τον Αύγουστο διαμορφώθηκε στο 5,2% στην Ευρωζώνη και στο 3,7% στις ΗΠΑ, δηλαδή αισθητά άνω του μεσοπρόθεσμου στόχου του 2%.

Μέσα σ’ αυτό το πλαίσιο, οι κεντρικές τράπεζες στις δύο όχθες του Ατλαντικού Ωκεανού φαίνεται ότι υιοθετούν το δόγμα «υψηλότερα επιτόκια για μεγαλύτερο χρονικό διάστημα», επιλέγοντας να διατηρήσουν τις σφιχτές πιστωτικές συνθήκες ως «φάρμακο» για τις ανατιμήσεις, σπρώχνοντας προς τα πίσω τις όποιες μειώσεις.

Ενδεικτική είναι η τοποθέτηση του Φρανσουά Βιλερουά ντε Γκαλό, διοικητή της κεντρικής τράπεζας της Γαλλίας, ο οποίος χαρακτήρισε «πρόωρο» το ποντάρισμα στη μείωση επιτοκίων. «Θα πρέπει να παραμείνουμε σε αυτό το επίπεδο για αρκετά μεγάλο χρονικό διάστημα» δήλωσε το πρωί της Δευτέρας στο CNBC.

Επιστρέφει η ύφεση;

Από την άλλη πλευρά, η στρατηγική της σφιχτής νομισματικής πολιτικής υπονομεύει τις προοπτικές της οικονομίας, καθώς τα υψηλά επιτόκια υποσκάπτουν το ΑΕΠ, μέσω του ακριβότερου κόστους χρήματος. Και γι’ αυτό τον λόγο, βλέπουμε αφενός τα σενάρια της ύφεσης να «φουντώνουν» εκ νέου, αφετέρου τις ομολογιακές αποδόσεις να βαίνουν αυξανόμενες.

«Όλες οι κεντρικές τράπεζες χρειάζεται να παραμείνουν πιστές στη ρητορική των υψηλότερων επιτοκίων για μεγαλύτερο χρονικό διάστημα, ενόσω ο πληθωρισμός αδυνατεί να επιστρέψει κοντά στον στόχο» εξηγεί στο Bloomberg ο Πούχα Κούμρα, αναλυτής στην Toronto-Dominion Bank.

Τουλάχιστον δύο στελέχη της Federal Reserve έχουν ήδη αφήσει ανοιχτό το ενδεχόμενο για ακόμη μία αύξηση επιτοκίων, υποστηρίζοντας ότι το κόστος δανεισμού θα πρέπει να διατηρηθεί σε υψηλά επίπεδα έως ότου ο πληθωρισμός επιστρέψει στο 2%.

Η απόδοση του 10ετούς ομολόγου ενδεχομένως να αυξηθεί έως το 4,75%, εκτιμά ενδεικτικά η Bank of America, σε πρόσφατο σημείωμά της.

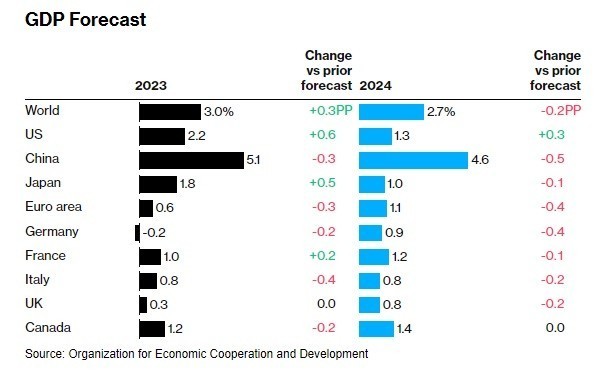

Πρόσφατα, οι μεγαλύτεροι διεθνείς οργανισμοί έσπευσαν να αναθεωρήσουν τις εκτιμήσεις για την πορεία του ΑΕΠ, με τον ΟΟΣΑ να περιμένει επιβράδυνση της αμερικανικής οικονομίας από το +2,2% το 2023 στο +1,3% το 2024.

Για την Ευρωζώνη, η πρόβλεψη περιλαμβάνει οριακή ανάπτυξη +0,6% για φέτος και μικρή επιτάχυνση στο +1,1% το επόμενο έτους, με τη Γερμανία -τον νέο μεγάλο «ασθενή» της ηπείρου- να εμφανίζει ύφεση -0,2% το 2023 και ανάπτυξη μόλις +0,9% το 2024.

Διαβάστε ακόμα

Λαγκάρντ για επιτόκια: Θα παραμείνουν υψηλά για όσο χρειαστεί (γράφημα)

Αλλαγές στον ΣΥΡΙΖΑ: Ποιους επέλεξε ο Στέφανος Κασσελάκης (upd)

Το ChatGPT αποκτά φωνή και σύντομα θα μπορεί και να διαβάζει

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ