Άνω του ορίου του 3,7% σκαρφαλώνει σήμερα η απόδοση του 10ετούς ομολόγου της Ελλάδας, με το κόστος δανεισμού να συνεχίζει τον ανηφορικό δρόμο, ενόσω το «αφεντικό» της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) επιβεβαιώνει τα σενάρια για αύξηση των επιτοκίων από τον προσεχή Ιούλιο, βάζοντας τέλος στη μακρά εποχή της φθηνής και άφθονης ρευστότητας.

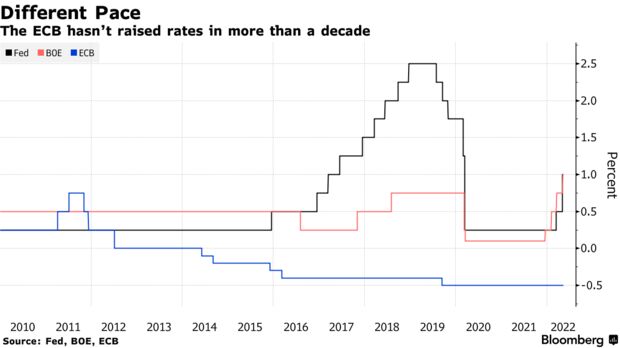

Με τον πληθωρισμό να παραμένει εκτός ελέγχου (7,4%) και να απέχει παρασάγγας από τον στόχο της Φρανκφούρτης (2%), η Κριστίν Λαγκάρντ έσπευσε σήμερα να διαμηνύσει ότι είναι πολύ πιθανό να υπάρξει αύξηση επιτοκίων τον Ιούλιο και έξοδος από τα αρνητικά επιτόκια τον Σεπτέμβριο.

Ας σημειωθεί ότι το επιτόκιο καταθέσεων βρίσκεται στο -0,5%, ενώ το επιτόκιο αναχρηματοδότησης κυμαίνεται στο 0%.

«Οι καθαρές αγορές κρατικών ομολόγων (APP) αναμένεται να τερματιστούν στις αρχές του γ’ τριμήνου. Αυτό θα μας επιτρέψει να αυξήσουμε τα επιτόκια στη συνεδρίαση του Ιουλίου. Με βάση το τρέχον outlook, είναι πολύ πιθανό να βρισκόμαστε σε θέση εξόδου από τα αρνητικά επιτόκια έως τα τέλη του γ’ τριμήνου» έγραψε η Κριστίν Λαγκάρντ στο προσωπικό της blog.

Σύμφωνα με το πρακτορείο Bloomberg, τα παραπάνω λόγια υποδηλώνουν ότι η ΕΚΤ ετοιμάζεται για δύο διαδοχικές αυξήσεις επιτοκίων (μία Ιούλιο και μία Σεπτέμβριο), η κάθε μία της τάξης των 25 μονάδων βάσης. Αποτέλεσμα είναι στα τέλη του γ’ τριμήνου το επιτόκιο καταθέσεων να καθορίζεται στο 0% και το επιτόκιο αναχρηματοδότησης στο 0,5%.

Όπως είναι εύλογο, η επιβεβαίωση της πορείας σύσφιγξης της νομισματικής πολιτικής, σε μια προσπάθεια της ΕΚΤ να τιθασεύσει το πληθωριστικό φαινόμενο, ασκεί σημαίνουσες πιέσεις στην αγορά ομολόγων, επηρεάζοντας δυσμενώς το κόστος δανεισμού όλων -ανεξαιρέτως- των χωρών της Ευρωζώνης.

*Η απόδοση του 10ετούς κρατικού ομολόγου

Υπενθυμίζεται ότι τα αυξημένα επιτόκια επιδρούν αρνητικά στις αποδόσεις των κρατικών ομολογιακών εκδόσεων, εξαιτίας αφενός της επιβράδυνσης της οικονομικής ανάπτυξης αφετέρου του ακριβότερου κόστους δανεισμού. Δεν πρέπει δε, να λησμονούμε και τη δρομολογούμενη απόφαση για διατήρηση της «ρήτρας διαφυγής» το 2023, κάτι που θα «γεννήσει» περισσότερο χρέος για τις χώρες.

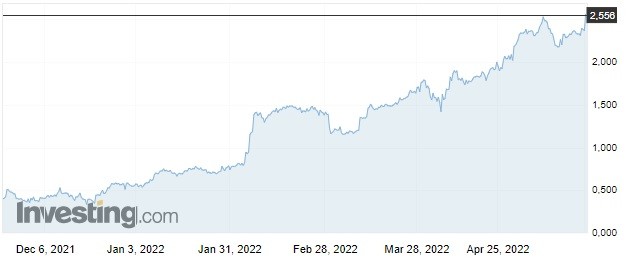

Μέσα σ’ αυτό το πλαίσιο, η απόδοση του 10ετούς ομολόγου της Ελλάδας, το οποίο θεωρείται και το πλέον ευάλωτο της Ευρωζώνης, εκτινάσσεται στο 3,718% και σκαρφαλώνει στο υψηλότερο επίπεδο από τον Μάρτιο του 2019, αντανακλώντας τις ανησυχίες των επενδυτών.

Αντίστοιχη επιδείνωση καταγράφεται και στην απόδοση του 5ετούς ομολόγου, η οποία εκτινάσσεται στο 2,55%, ενώ τα 10ετή spreads (η απόκλιση σε σχέση με την απόδοση του 10ετούς γερμανικού ομολόγου) καθορίζονται στις 273 μονάδες βάσης.

* Η απόδοση του 5ετούς κρατικού ομολόγου

Φυσικά, το πρόβλημα δεν είναι μόνο ελληνικό. Η απόδοση του 10ετούς ομολόγου της Γερμανίας φλερτάρει με το ψυχολογικό όριο του 1%, ενώ η απόδοση του γαλλικού ομολόγου ήδη υπερβαίνει το 1,5%. Στην Ιταλία δε, το κόστος δανεισμού ξεπερνάει το 3%, στην Ισπανία και την Πορτογαλία το 2,1% και στην Κύπρο το 2,5%.

Κι όλα αυτά, ενώ ολοένα και περισσότεροι επενδυτικοί οίκοι έρχονται να υποβαθμίσουν τις προοπτικές της φετινής ανάπτυξης, επικαλούμενοι το πληθωριστικό πρόβλημα, τις γεωπολιτικές προκλήσεις, το υψηλό ενεργειακό κόστος και τις αναταράξεις στις εφοδιαστικές αλυσίδες.

Διαβάστε επίσης:

Koμισιόν: Εύσημα για Ελλάδα, δόση 744 εκατ. ευρώ και στο βάθος… έξοδος από την αυστηρή επιτήρηση

Λαγκάρντ: Παρελθόν τα αρνητικά επιτόκια έως τα τέλη Σεπτεμβρίου

EBRD: Η Ελλάδα μπορεί να ωφεληθεί από την αποπαγκοσμιοποίηση