Ακόμη και η Wall Street δεν έδινε σημασία στον αθόρυβο Μπιλ Χουάνγκ… μέχρι που του έδωσε.

O Χουάνγκ και η ιδιωτική εταιρεία επενδύσεών του, Archegos Capital Management βρίσκονται, πια, εν μέσω ενός τεράστιου φιάσκου δισεκατομμυρίων, το οποίο βυθίζεται στη δίνη κρυφών, ριψοκίνδυνων επενδύσεων που κατέρρευσαν σαν ντόμινο.

Τη ραγδαία άνοδο του Χουανγκ μπορεί κανείς να αποκωδικοποιήσει από τις μετοχές που “ξεφόρτωσαν” πρόσφατα οι τράπεζες. Μετοχές όπως ViacomCBS, Discovery, GSX Techedu, Baidu, είχαν καταγράψει τεράστια άνοδο φέτος, πολλές φορές χωρίς κανείς να γνωρίζει τον λόγο.

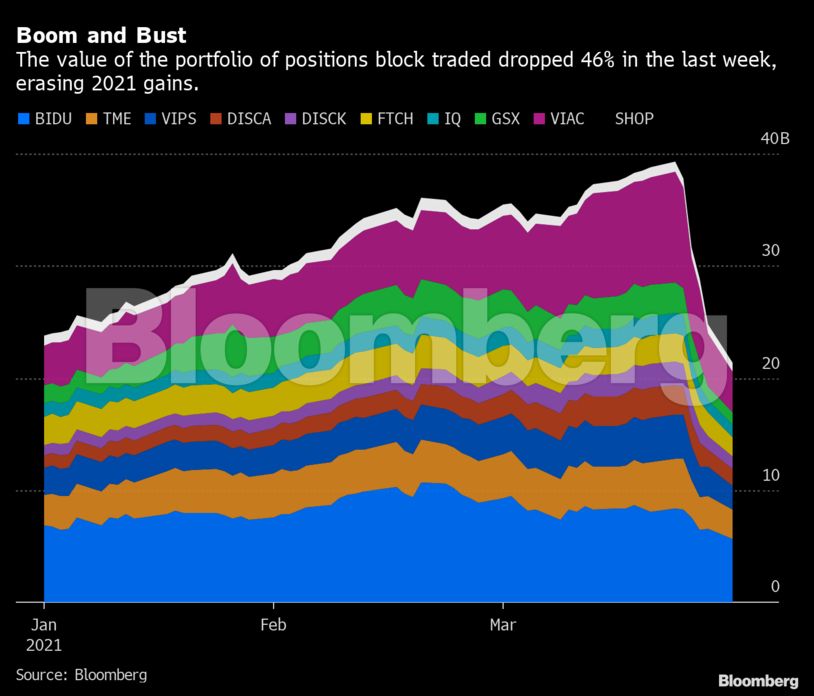

Ενα μέρος του χαρτοφυλακίου του Χουάνγκ που άλλαξε χέρια μέσω «πακετών» από την Παρασκευή είχε εκτιμηθεί στα περίπου $40 δισ. την προηγούμενη εβδομάδα. Οι τραπεζίτες υπολογίζουν πως η κεφαλαιακή αξία της Αrchegos – ουσιαστικά η περιουσία του Χουάνγκ- έφτανε τα $10 δισ. Οσο πέρναγε ο καιρός, οι επενδυτικές τοποθετήσεις της επιχείρησης αυξάνονταν και αντίστοιχα οι εκτιμήσεις για την περιουσία του Χουάνγκ δεκάδες δισ, $50 δισ, ακόμη και πάνω από $100 δισ.

Ολα αυτά κατέρρευσαν μέσα σε λίγες μέρες.

«Δεν έχω δει ποτέ κάτι παρόμοιο. Πόσο όλα αυτά ήταν υπολογισμένα. Πόσο γρήγορα εξαφανίστηκαν», ανέφερε χαρακτηριστικά ο Μάικ Νόβογκρατς, επενδυτής μάκρο και πρώην partner στη Goldman Sachs. «Ολα αυτά πρέπει να αποτελούν τη μεγαλύτερη απώλεια προσωπικού πλούτου στην ιστορία».

Εκπρόσωποι της Archegos μίλησαν στα μέσα την περασμένη Δευτέρα, σπάζοντας τη σιωπή τους.

«Πρόκειται για μια δύσκολη περίοδο για την Αrchegos Capital Management» ανέφερε η Κάρεν Κέσλερ, εκπρόσωπος της εταιρείας. «Ολα τα επόμενα βήματά μας θα αποφασιστούν μέσω πλάνων του κ. Χουάνγκ και των συνεργατών του».

Κάτω από τη μύτη τους

Το “τσουνάμι” των απωλειών έχει προκαλέσει αναταράξεις από τη Νέα Υόρκη μέχρι τη Ζυρίχη και το Τόκιο, ενώ προκαλεί πάρα πολλά ερωτήματα, ιδιαίτερα ένα: «πως γίνεται κάποιος να παίρνει τόσο μεγάλα ρίσκα, να διευκολύνεται από τόσες τράπεζες, υπό το βλέμμα όλων των ρυθμιστικών αρχών παγκοσμίως;».

Μέρος της απάντησης έγκεισται στο ότι ο Χουάνγκ συνέστησε την εταιρεία ως οικογενειακό γραφείο υπό περιορισμένο έλεγχο των αρχών, ενώ χρησιμοποίησε χρηματοοικονομικά παράγωγα για την συγκέντρωση μεγάλων μετοχικών μεριδίων σε επιχειρήσεις χωρίς να χρειάζεται να τις δημοσιοποιήσει. Ενα άλλο μέρος αποτελεί το γεγονός πως οι τράπεζες καλωσόρισαν τον πλούσιο πελάτη τους, παρά το ιστορικό της απόπειρας χειραγώγησης της αγοράς και του insider trading που τον έκανε παρία της βιομηχανίας των hedge funds πριν από μια δεκαετία.

Ακόλουθος του θρύλου των hedge funds, Τζούλιαν Ρόμπερτσον, ο Σουνγκ Κουκ “Μπιλ” Χουάνγκ έκλεισε τις Tiger Asia Management και Tiger Asia Partners μετά από εξωδικαστική συμφωνία με το αμερικανικό SEC (Επιτροπή Κεφαλαιαγοράς) λόγω των κατηγοριών εναντίον του, το 2012, για απόπειρα χειραγώγησης της αγοράς και insider trading. Ο Χουάνγκ και οι εταιρείες του πλήρωσαν πρόστιμο $44 εκατομμυρίων ενώ ο ίδιος συμφώνησε να αποκλειστεί από την συγκεκριμένη βιομηχανία επενδυτικών συμβούλων.

Ο Χουάνγκ σύντομα ίδρυσε την Archegos (από το ελληνικό Αρχηγός) ως οικογενειακό γραφείο.

Τα οικογενειακά γραφεία αυτά που διαχειρίζονται μία μόνο περιουσία συνήθως δεν χρειάζεται να δηλώνουν στοιχεία στο SEC. Οπότε δεν χρειάζεται να αποκαλύπτουν τους κατόχους τους, τα στελέχη τους, και τα οικονομικά τους χαρτοφυλάκια. Η προσέγγιση αυτή προφανώς είναι λογική για μικρά γραφεία, αλλά όταν γιγαντώνονται σε μέγεθος hedge fund, προκαλούν τεράστια ρίσκα προς τους υπόλοιπους επενδυτές.

«Καλός πελάτης»

Η Αrchegos σύναψε συνεργασίες με τις Nomura Holdings, Morgan Stanley, Deutsche Bank και Credit Suisse Group. Για μικρό χρονικό διάστημα μετά την απόφαση του SEC το 2012, η Goldman δεν προχώρησε σε σύναψη συνεργασίας, αλλά άλλαξε στάση όταν οι ανταγωνίστριες ξεκίνησαν να έχουν κέρδη στα οποία δεν είχε πρόσβαση.

Η συνολική εικόνα του χαρτοφυλακίου της Archegos δεν έχει αποκαλυφθεί ακόμη.

Ενας λόγος γι αυτό έγκειται στο ότι ο Χουάνγκ ποτέ δεν προχώρησε σε Δήλωση 13F, η οποία παρουσιάζει όλα τα holdings μιας εταιρείας, και η οποία είναι αναγκαστική για κάθε επενδυτική επιχείρηση με συμμετοχές άνω των $100 εκατ., κάθε τρίμηνο. Ο Χουάνγκ απέφυγε τη δήλωση έχοντας κάνει τις επενδύσεις του μέσω συμβολαίων ανταλλαγής συνολικής απόδοσης (total return swaps), μεταφέροντας κατ’αυτόν τον τρόπο τις τοποθετήσεις του στους ισολογισμούς των τραπεζών. Τα swaps επίσης επιτρέπουν στους επενδυτές την άσκηση μόχλευσης του χαρτοφυλακίου.

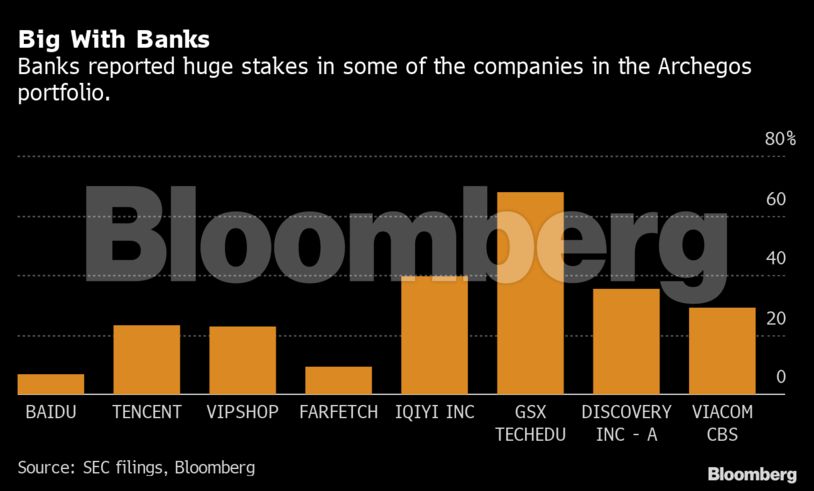

Οι Morgan Stanley και Goldman Sachs, για παράδειγμα, είναι δηλωμένες ως οι μεγαλύτερες μέτοχοι της GSX Techedu, η οποία έχει πολλάκις στοχοποιηθεί από short-sellers.

«Δυστυχισμένοι επενδυτές»

Η Goldman αύξησε την τοποθέτησή της κατά 54% τον Ιανουάριο. Συνολικά, οι τράπεζες δήλωσαν μετοχικό μερίδιο 68% των λοιπών μετοχών της GSX σύμφωνα με το Bloomberg. Οι τράπεζες επίσης κατέχουν 40% της IQIYI και 29% της ViacomCBS. Η Archegos έχει ποντάρει και στις τρεις.

«Είμαι σίγουρος πως υπάρχουν πολλοί δυστυχισμένοι επενδυτές που πόνταραν στις συγκεκριμένες εταιρείες πρόσφατα και τώρα το μετανιώνουν», ανέφερε ο Νταγκ Σιφού, CEO της Virtu Financial σε συνέντευξή του στο Bloomberg. Ο ίδιος υποστηρίζει πως οι ρυθμιστικές αρχές τώρα θα μελετήσουν την πιθανότητα θέσπισης κανόνων για περισσότερη διαφάνεια στα οικογενειακά γραφεία.

Τη στιγμή που η περιουσία του Χουάνγκ γιγαντωνόταν, ο ίδιος κρατούσε χαμηλά το κεφάλι. Παρά την προϋπηρεσία του στην Τiger Management του Ρόμπερτσον, δεν τον ήξεραν πολλοί στη Νέα Υόρκη και συγκεκριμένα τη Wall Street. Ο Χουάνγκ είναι και θεματοφύλακας του Fuller Theology Seminary και συνιδρυτής του Grace and Mary Foundation, το οποίο είναι φιλανθρωπικό ίδρυμα. Το ίδρυμα είχε δηλώσει assets περίπου $500 εκατ το 2018.

Η τύχη του Χουάνγκ τελείωσε όταν η ViacomCBS ανακοίνωσε δευτερεύουσα προσφορά των μετοχών της την προηγούμενη εβδομάδα, και η αξία της μετοχής της κατέρρευσε κατά 9%.

Η αξία των λοιπών επενδύσεων που πιθανώς βρίσκονται στο χαρτοφυλάκιο της Archegos, ακολούθησε την ίδια πορεία. Μέχρι το κλείσιμο της Πέμπτης, η συνολική αξία του χαρτοφυλακίου είχε συρρικνωθεί κατά 27%.

Διαβάστε ακόμα:

Μαρία Αγγελικούση: Μια γιατρός στο πηδάλιο του μεγαλύτερου εμπορικού στόλου

Μπιλ Γκέιτς: Αυτές είναι οι 3 ερωτήσεις που κάνει στον εαυτό του για να «μετρήσει» την επιτυχία του

Κομισιόν: Προτείνει επιπλέον €2,5 δισ. βοήθεια για την Ελλάδα