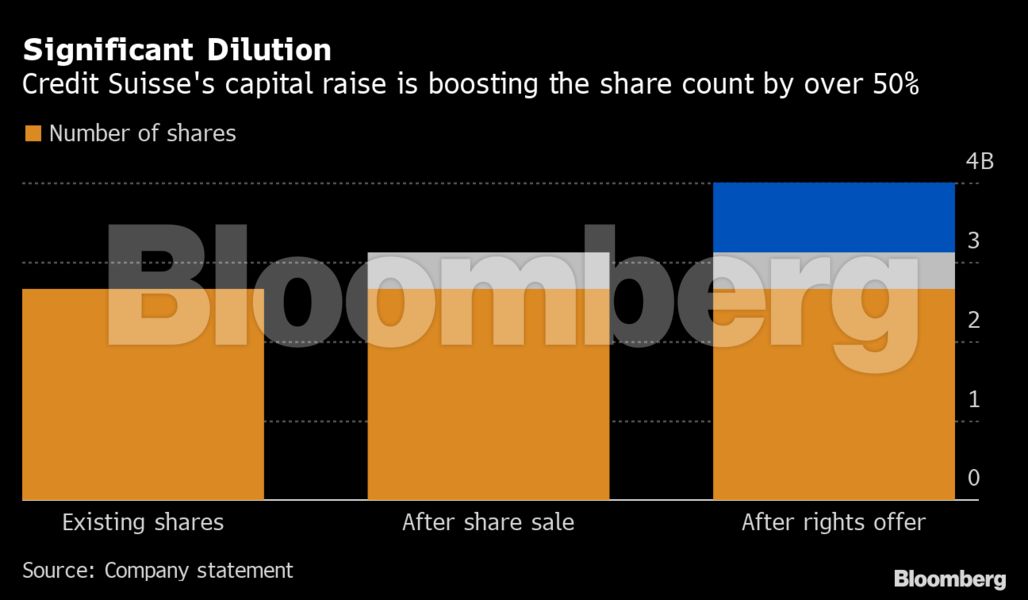

Τέλος στο «θρίλερ» με την ΑΜΚ της έρχεται να βάλει η διπλή αύξηση κεφαλαίου ύψους 4 δισ. ελβετικών φράγκων ή 4,3 δισ. δολαρίων της Credit Suisse.

Όπως μεταδίδει το Bloomberg, η ελβετική τράπεζα ολοκλήρωσε τη διπλή αύξηση κεφαλαίου ύψους 4 δισ. ελβετικών φράγκων, δίνοντας στον CEO Ούλριχ Κόρνερ τα απαιτούμενα κεφάλαια για να ξεκινήσει μια συνολική αναδιάρθρωση της προβληματικής τράπεζας.

Οι επενδυτές συμφώνησαν να αγοράσουν το 98,2% των μετοχών προς πώληση σε μια προσφορά δικαιωμάτων προκειμένου να συγκεντρώσουν 2,24 δισ. φράγκα, όπως ανακοίνωσε η Credit Suisse. Οι υπόλοιπες μετοχές θα πωληθούν στην αγορά στην τιμή προσφοράς ή πάνω από την τιμή των 2,52 φράγκων ανά μετοχή.

Το ζήτημα των δικαιωμάτων ήταν το δεύτερο σκέλος της άντλησης κεφαλαίων της τράπεζας. Η εταιρεία είχε συγκεντρώσει ήδη 1,76 δισ. φράγκα μέσω ιδιωτικής επένδυσης τον Νοέμβριο, συμπεριλαμβανομένης της Saudi National Bank, η οποία θα γίνει ο μεγαλύτερος μέτοχος με κάτι λιγότερο από 10%.

Η Credit Suisse ενισχύει τα οικονομικά της για να κατευνάσει τις ανησυχίες των επενδυτών που προκάλεσαν οι ζημίες δισεκατομμυρίων την τελευταία διετία, οι πρόσφατες αποχωρήσεις πελατών και οι σημαντικές εκροές περιουσιακών στοιχείων. Τα κεφάλαια θα βοηθήσουν στη χρηματοδότηση της εξόδου της τράπεζας από σειρά επενδυτικών δραστηριοτήτων αλλά και στις περικοπές 9.000 θέσεων εργασίας.

Έπειτα από χρόνια σκανδάλων και αστοχιών, η Credit Suisse προειδοποίησε για ένα πέμπτο συνεχόμενο «κακό» τρίμηνο.

«Η επιτυχής ολοκλήρωση της αύξησης κεφαλαίου είναι ένα σημαντικό ορόσημο για τη νέα Credit Suisse», δήλωσε ο Κόρνερ. «Θα μας επιτρέψει να υποστηρίξουμε περαιτέρω τις στρατηγικές μας προτεραιότητες από θέση κεφαλαιακής ισχύος και να δημιουργήσουμε μια απλούστερη, πιο σταθερή και πιο εστιασμένη τράπεζα που θα βασίζεται στις ανάγκες των πελατών».

Η έκδοση δικαιωμάτων αφορά στην προσφορά μετοχών σε υφιστάμενους επενδυτές για να τους επιτραπεί να αγοράσουν μετοχές σε αναλογία με αυτές που κατέχουν σε μειωμένη τιμή. Η ανάληψη των δικαιωμάτων αποζημιώνει τους επενδυτές για την απομείωση που προκύπτει στην άντληση κεφαλαίων.

Την περασμένη εβδομάδα, οι μετοχές υποχώρησαν σε ιστορικό χαμηλό περίπου 2,67 ελβετικών φράγκων, ακριβώς πάνω από την τιμή των 2,52 φράγκων για δικαιώματα εγγραφής που πρόσφερε η Credit Suisse στους υφιστάμενους επενδυτές. Η τράπεζα είχε ορίσει την τιμή σε έκπτωση περίπου 32% στην αξία της μετοχής της μετά την παρουσίαση της στρατηγικής τον Οκτώβριο.

Η τράπεζα ανακοίνωσε ότι η προσφορά δικαιωμάτων θα ενισχύσει τον δείκτη CET1 κατά περίπου 140 μονάδες βάσης. Ανέφερε επίσης ότι τα μέτρα εξοικονόμησης κόστους που έχουν ήδη ξεκινήσει αντιπροσωπεύουν περίπου το 80% της προγραμματισμένης μείωσης κατά 1,2 δισ. φράγκα στη βάση του κόστους του 2023.

Η έκδοση δικαιωμάτων ανέλαβαν περίπου 20 τράπεζες με επικεφαλής τις Deutsche Bank, Morgan Stanley, RBC Capital Markets και Societe Generale.

Διαβάστε ακόμη

ΔΕΣΦΑ: 4 φορτία με 443.130 κ.μ. LNG στη Ρεβυθούσα τον Ιανουάριο