Η πιθανότητα ριζικής αλλαγής στρατηγικής από τις κεντρικές τράπεζες φέτος αποτελεί και τη μεγαλύτερη απειλή για τις αγορές, σύμφωνα με νέο γκάλοπ του Bloomberg News.

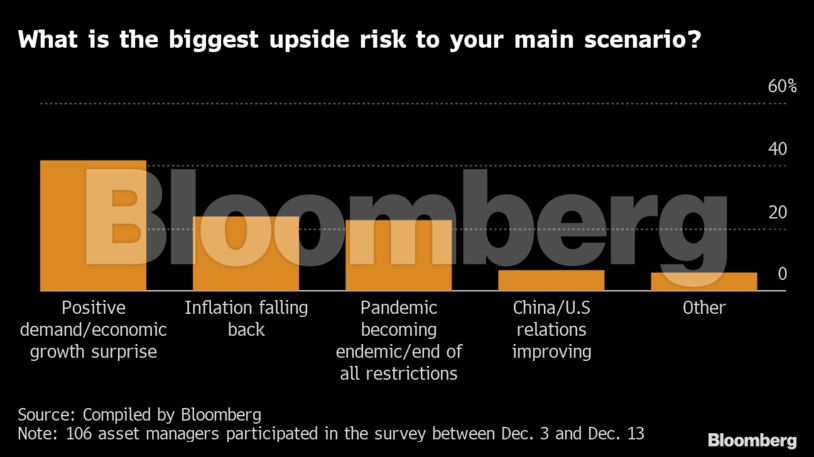

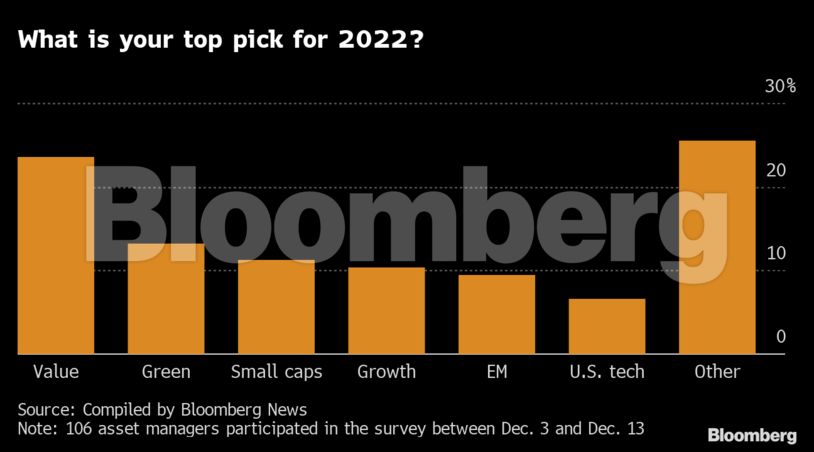

Με τη μετα-πανδημική ανάκαμψη να έχει φτάσει στο ζενίθ της, δημοσκόπηση δειγματοληπτικού μεγέθους μεταξύ 106 θεσμικών επενδυτών υποδεικνύει πως οι φθηνότερες μετοχές θα ξεπεράσουν σε απόδοση τις αντίστοιχες που έχουν ήδη επιδείξει ανάπτυξη φέτος. Αν και το ρίσκο της πανδημίας και των συναφών κρίσεων παραμένει, το 40% των ερωτηθέντων απάντησαν πως η οικονομική ανάπτυξη του 2022 θα αποτελέσει καταλύτη για τη δημιουργία θετικού προσήμου στις αγορές.

«Πιστεύουμε πως το 2021 αποτέλεσε έτος ανάκαμψης και το 2022 θα αποτελέσει έτος σταθερότητας, με επενδύσεις στη βελτίωση της εφοδιαστική αλυσίδας, της ψηφιοποίησης, της καινοτομίας στον τομέα υγείας και της βιώσιμης ανάπτυξης», ανέφερε το στέλεχος της Goldman Sachs Asset Management, Kati Koch, η οποία διαχειρίζεται περιουσιακά στοιχεία ύψους $2 τρισ.

Μία από τις καλύτερες επενδυτικές ευκαιρίες για την Koch αποτελούν οι αμερικανικές small cap μετοχές οι οποίες «θα φέρουν στο προσκήνιο τη νέα γενιά των καινοτόμων επιχειρηματιών και επιχειρήσεων».

Οι κίνδυνοι

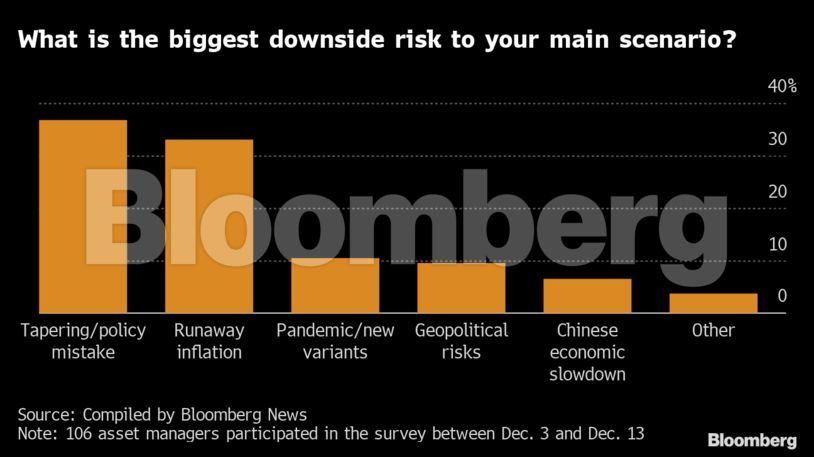

Το μεγαλύτερο ποσοστό των ερωτηθέντων απάντησαν πως η πληθωριστική αύξηση και οι επιθετικές κινήσεις των κεντρικών τραπεζών αποτελούν τους δύο κύριους λόγους για ανησυχία το 2022.

«Η υπερβολική νομισματική σύσφιξη θα αποτελέσει έναν από τους κύριους κινδύνους», ανέφερε ο Julien Lafargue, στέλεχος της Barclays Private Bank. «Αν και βρισκόμαστε προ των πυλών τέτοιων αλλαγών, η παγκόσμια οικονομία ενδέχεται να μην αντέξει την αύξηση των επιτοκίων, ιδιαίτερα εάν αυτή αποφασιστεί από τη Fed».

Οι ανησυχίες αυτές υπερκαλύπτουν άλλα προβλήματα όπως ένα πιθανό νέο πανδημικό κύμα, μια επιβράδυνση στην οικονομική ανάπτυξη της Κίνας, ή τις γεωπολιτικές κρίσεις. Παρ’ όλα αυτά, οι κίνδυνοι αυτοί αποτελούν επίσης καίριο σημείο οικονομικής απειλής. «Ο κορωνοϊός, δυστυχώς, θα συνεχίσει να κυκλοφορεί, τουλάχιστον για το εγγύς μέλλον. Σημαντική αλλαγή είναι, όμως, πως καταφέρνουμε και τον αντιμετωπίζουμε τόσο σε προσωπικό όσο και σε οικονομικό επίπεδο», ανέφερε ο Marcus Morris-Eyton, στέλεχος της Allianz Global Investors.

«Βρισκόμαστε σε πρωτάκουστη φούσκα. Η κερδοσκοπία επικεντρώνεται κυρίως στους τομείς SPACs, IPOs και κρυπτονομίσματα», ανέφερε ο Alasdair McKinnon του Scottish Investment Trust.

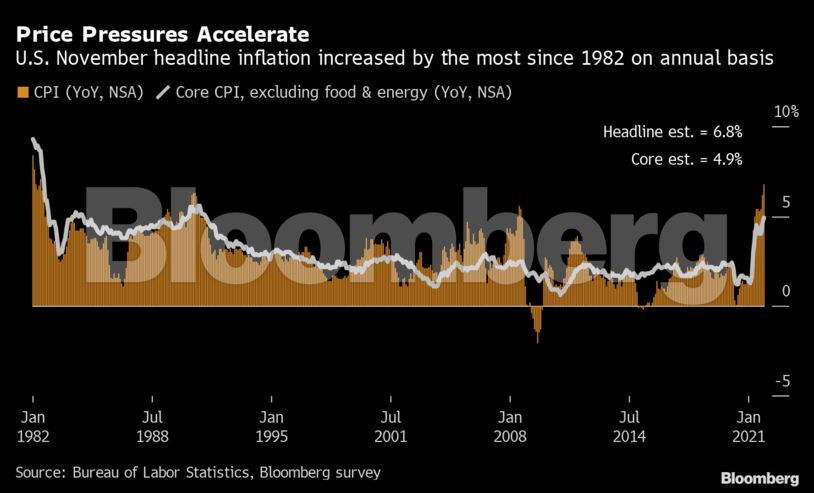

Πληθωρισμός

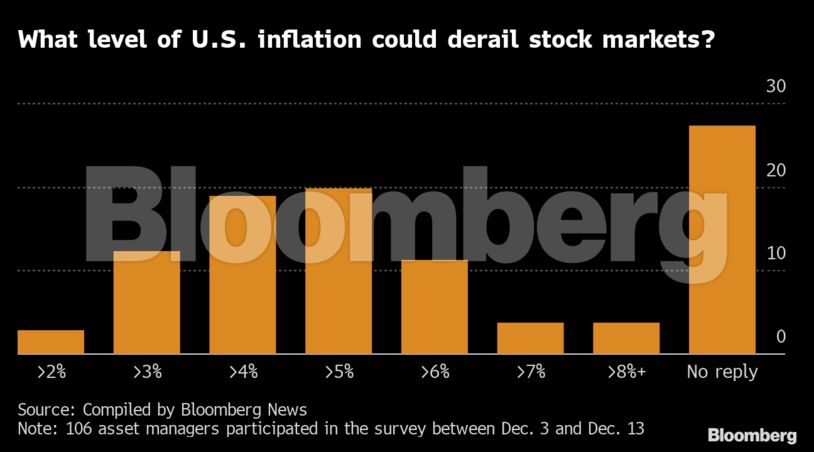

Παρά την προφανή συμφωνία πως ο πληθωρισμός αποτελεί πρόβλημα, το ακριβές ποσοστό στο οποίο αυτός μετατρέπεται σε απειλή για την οικονομία είναι ακόμα άγνωστο. Για το μεγαλύτερο μέρος των ερωτηθέντων του γκάλοπ, το πρόβλημα ξεκινά από τη στιγμή που η ετήσια αύξηση των τιμών καταναλωτή στις ΗΠΑ κυμαίνεται πάνω από το 3%. Παρ’ όλα αυτά, αρκετοί εξ αυτών υποστήριξαν πως οι μετοχές δε θα επηρεαστούν μέχρι ο πληθωρισμός να αρχίσει να κυμαίνεται σταθερά άνω του 5%.

Σύμφωνα με τον Salvatore Bruno, επικεφαλής επενδύσεων της Generali Investments Partners, το σημείο καμπής του πληθωρισμού για την οικονομία των ΗΠΑ βρίσκεται στο άνω του 4%. Η αντίδραση της αγοράς ομολόγων ενδέχεται να παίξει μεγαλύτερο ρόλο. Αρκετοί αναλυτές υποστηρίζουν πως τα επιτόκια δε θα καταφέρουν να συμπλεύσουν με την αύξηση των τιμών καταναλωτή, κάτι το οποίο σημαίνει πως οι πραγματικές αποδόσεις των ομολόγων θα παραμείνουν σε υπερβολικά χαμηλό σημείο για να τα κάνουν θελκτικές επενδυτικές προτάσεις έναντι των μετοχών.

Πορεία ανάπτυξης

Οι επενδυτές αναμένουν, επίσης, και περαιτέρω ανάπτυξη των αγορών, εάν η οικονομία αποδειχθεί σταθερότερη εκ του αναμενόμενου. «Υπάρχει ακόμα περιθώριο ανάπτυξης δεδομένου ότι τα νοικοκυριά έχουν τεράστιες αποταμιεύσεις ενώ οι ελλείψεις στα αγαθά μπορεί να περιοριστούν πιο γρήγορα απ’ όσο περιμέναμε», ανέφερε ο Hussain Mehdi, αναλυτής της HSBC Asset Management.

H συνέχιση της στιβαρής αναπτυξιακής πορείας της οικονομίας αποτελεί και τη βάση της θετικής προσέγγισης της Goldman Sachs Asset Management όσον αφορά τις μετοχές: «πιστεύουμε πως η ανάπτυξη θα συνεχιστεί το 2022», ανέφερε ο Luke Barrs, προσθέτοντας πως «αν και γνωρίζουμε πως ο πληθωρισμός και τα επιτόκια μπορεί να αρχίσουν να αυξάνονται το ερχόμενο έτος, δεν υπολογίζουμε πως κάτι τέτοιο θα επηρεάσει τις αγορές σε γενικό επίπεδο αφού η αναπτυξιακή τους προοπτική συνεχίζει να παραμένει θετική».

Για το 24% των ερωτηθέντων η παροδικότητα του πληθωρισμού θα είναι η καλύτερη… θετική έκπληξη, αν και μερικοί υποστηρίζουν πως η πτώση του πληθωρισμού ενδέχεται να σηματοδοτήσει επιβράδυνση της ανάπτυξης.

Επενδύσεις

Σύμφωνα πάντα με τα στοιχεία του γκάλοπ, ήρθε η ώρα για επενδύσεις σε φθηνότερες μετοχές ονόματι value stocks. Παρόμοιας άποψης είναι και αρκετοί ερωτηθέντες στην Ευρώπη σε ό,τι αφορά τα small caps, με τον Cesar Perez Ruiz, CIO της Pictet Wealth Management να υπογραμμίζει πως οι μετοχές των εταιρειών αυτών μπορούν να αντισταθμίσουν τις πληθωριστικές πιέσεις.

Για τον George Lagarias, επικεφαλής οικονομικό αναλυτή της Mazars Wealth Management, το μεγάλο στοίχημα αποτελούν οι επενδύσεις στη βιώσιμη ανάπτυξη και οικονομία, ιδιαίτερα στις εταιρείες που εφαρμόζουν τη νέα περιβαλλοντική και κοινωνική διακυβέρνηση (ESG).

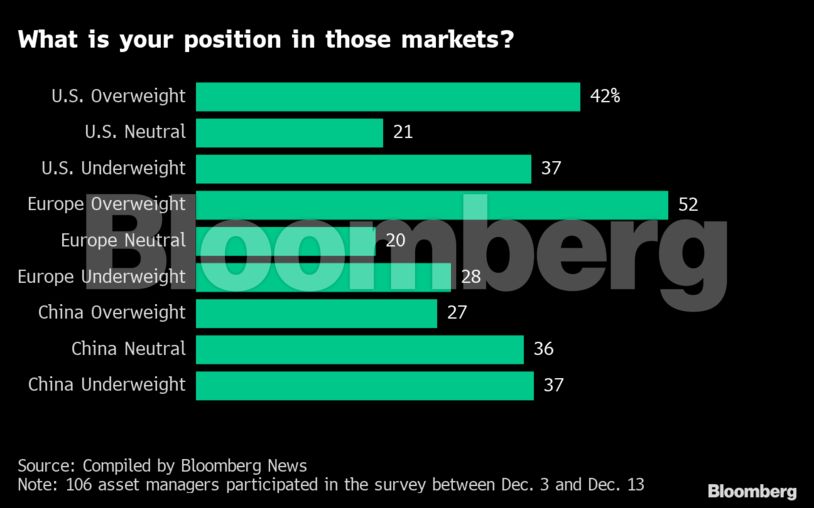

Όσο για τις επενδυτικές επιλογές βάσει γεωγραφικών δεδομένων, οι ερωτηθέντες ποντάρουν στις περιοχές στις οποίες δραστηριοποιούνται.

Διαβάστε ακόμη

Τα σχέδια των τραπεζών για προσωπικό και καταστήματα – Τι αλλάζει με τις εθελουσίες

e-αποδείξεις: Ποιες θα σας γλιτώσουν από τον έξτρα φόρο το 2022

3D: Αυτή είναι η μεγαλύτερη μπριζόλα στον πλανήτη από εκτύπωση