Τις μεγαλύτερες απώλειές τους πρόκειται σύντομα να δημοσιοποιήσουν οι κεντρικές τράπεζες της Ευρωζώνης μετά από μία δεκαετία ποσοτικής χαλάρωσης, ξεκινώντας πιθανά ένα νέο κύκλο bailout και εποπτείας.

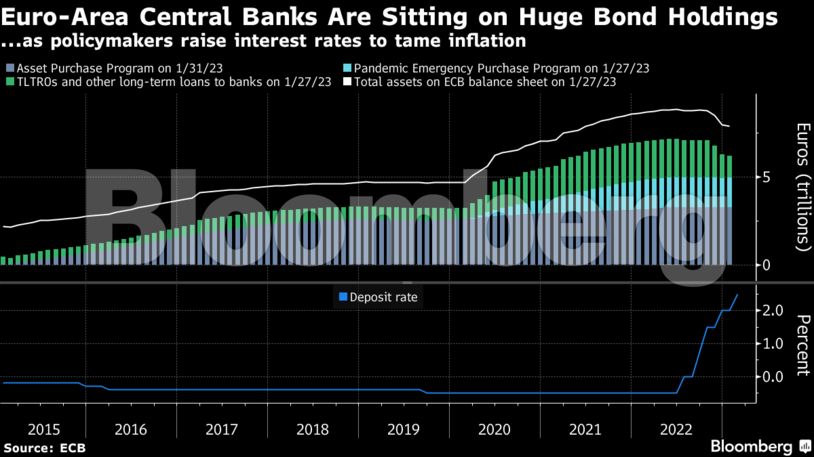

Η ΕΚΤ πρόκειται να δημοσιεύσει τα ετήσια αποτελέσματά της την ερχόμενη Πέμπτη. Οι κεντρικοί τραπεζίτες προειδοποιούν για σημαντικές απώλειες για το τρέχον και επόμενο έτος, δεδομένων των υψηλών επιτοκίων τα οποία έχουν διογκώσει το κόστος εξυπηρέτησης των, αυξημένων κατά τη διάρκεια της περιόδου του QE, καταθέσεων.

Τα επικαιροποιημένα στοιχεία της ΕΚΤ προμηνύουν πληθώρα δυσμενών στοιχείων από τις εκάστοτε κεντρικές τράπεζες των κρατών-μελών της Ευρωζώνης, με τη Bundesbank να αποτελεί τη μεγαλύτερη ηττημένη.

«Τα αποτελέσματα πολλών κεντρικών τραπεζών θα είναι αρνητικά λόγω της αναντιστοιχίας των επιτοκίων σε ό,τι αφορά τα assets και τις υποχρεώσεις των ιδρυμάτων αυτών», υπογράμμισε χαρακτηριστικά ο Διοικητής της Τράπεζας της Πορτογαλίας, Μάριο Σεντένο, σε πρόσφατη συνέντευξή του, προσθέτοντας πως «χρηματοδοτούμαστε βάσει υψηλότερων επιτοκίων τα οποία δεν αντισταθμίζονται από τις αποδόσεις των ομολόγων και λοιπών χρεογράφων του ισολογισμού μας».

Το πρόβλημα στην Ευρωζώνη αναδεικνύει τις ευρύτερες απώλειες του χρηματοπιστωτικού τομέα του υπόλοιπου κόσμου, με πρόσφατο παράδειγμα τα απογοητευτικά στοιχεία της κεντρικής τράπεζας της Ελβετίας, τα οποία προκαλούν «τριγμούς» στη σταθερότητα και αξιοπιστία του εγχώριου τραπεζικού συστήματος.

Η Bank for International Settlements, από την πλευρά της, υπογράμμισε πως τα στοιχεία αυτά δεν έχουν καμία σημασία, αφού οι κεντρικές τράπεζες μπορούν να συνεχίσουν να λειτουργούν με αρνητικά ίδια κεφάλαια ενώ δεν τίθεται θέμα πτώχευσης. Παράλληλα, οι κεντρικοί τραπεζίτες συνεχίζουν να υποστηρίζουν πως οι απώλειες αυτές δεν ασκούν καμία επιρροή στη γενικότερη νομισματική πολιτική.

Παρ’ όλα αυτά, η ΕΚΤ έχει επικρίνει τα απογοητευτικά στοιχεία αυτά, ενώ οι ίδιοι οι κανόνες της ενδέχεται να εξαναγκάσουν τις εκάστοτε ευρωπαϊκές κυβερνήσεις να παρέχουν περισσότερη χρηματοδότηση στις κεντρικές τράπεζες των κρατών-μελών της Ευρωζώνης. Είναι, επίσης, πιθανό πως ακόμα και η ΕΚΤ ενδέχεται να χρειαστεί κάποιου είδους βοήθεια.

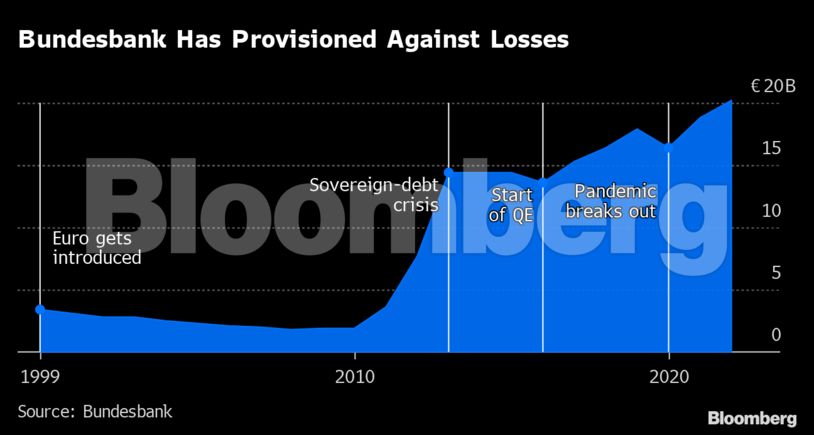

Σύμφωνα με τις εκτιμήσεις του στελέχους του Centre for European Policy Studies, Ντάνιελ Γκρος, η Bundesbank αναμένεται να καταγράψει μικρές σχετικά απώλειες για το 2022, οι οποίες όμως αναμένεται να αυξηθούν στα €26 δισ. το 2023 εάν τα επιτόκια της ΕΚΤ παραμείνουν στα τρέχοντα υψηλά επίπεδα.

Κατ’ αυτόν τον τρόπο, οι απώλειες θα ξεπεράσουν τα προγραμματισμένα €20 δισ. σε ίδια κεφάλαια της τράπεζας και τα €5 δισ. των αποθεμάτων της. Σε οποιαδήποτε κοινή επιχείρηση, η ανισορροπία αυτή θα σήμαινε χρεοκοπία.

Ο Γκρος αναμένει πως η Bundesbank θα «αναζητήσει ενίσχυση χρηματοδότησης από το Βερολίνο μέσα στο 2023». Όσο για ορισμένες από τις υπόλοιπες κεντρικές τράπεζες της Ευρωζώνης, οι απώλειες θα αγγίξουν τα €17 δισ. στη Γαλλία, τα €9 δισ. στην Ιταλία και τα €5 δισ. στην Ολλανδία. Εάν τα επιτόκια της ΕΚΤ παραμείνουν υψηλά και το 2024, οι κεντρικές τράπεζες της Ολλανδίας και της Γαλλίας ενδέχεται να αντιμετωπίσουν παρόμοια προβλήματα με αυτά της Bundesbank.

Σύμφωνα με τον Τζερόμ Χέγκελι, επικεφαλής οικονομολόγο της Swiss RE, οι καταγεγραμμένες αυτές απώλειες ενδέχεται να οδηγήσουν σε μεγαλύτερη εποπτεία από τις κυβερνήσεις.

Ο συνδυασμός του υψηλού πληθωρισμού, ο οποίος κατά πολλούς οφείλεται στο QE, και της δυσμενούς κατάστασης των κεντρικών τραπεζών μπορεί να αποτελέσει έναν «επιπλέον φόρο στην οικονομία των χωρών αυτών», όπως τόνισε ο Χέγκελι.

Οι απώλειες έχουν δημιουργηθεί από τη δημιουργία υπερβολικής ρευστότητας εκ μέρους της ΕΚΤ μέσω της αγοράς €5 τρισ. κυρίως κρατικών ομολόγων για τη στήριξη της οικονομίας κατά τη διάρκεια της πανδημίας. Σημειωτέον πως σημαντικό μέρος των κεφαλαίων αυτών επέστρεψαν ως καταθέσεις.

Αν και η στρατηγική που αφορά τη νομισματική πολιτική της Ευρωζώνης αποφασίζεται σε επίπεδο ΕΚΤ, οι καθημερινές κινήσεις των κεντρικών τραπεζών βασίζονται σε αποφάσεις οι οποίες λαμβάνονται σε εθνικό επίπεδο. Οι απώλειες της Bundesbank είναι τόσο μεγάλες αφού τα γερμανικά κρατικά ομόλογα θεωρούνται «ασφαλές καταφύγιο» κατά τη διάρκεια της κρίσης ακόμα και με χαμηλές, ή αρνητικές αποδόσεις. Σε αντίθετη και καλύτερη μοίρα βρίσκεται η Τράπεζα της Ελλάδος, της οποίας η κερδοφορία αναμένεται να παραμείνει θετική.

Αρκετές χώρες έχουν ήδη ξεκινήσει να λαμβάνουν μέτρα προστασίας των κεντρικών τους τραπεζών. Στη Βρετανία, η κυβέρνηση έχει ήδη προγραμματίσει χρηματοδότηση της Τράπεζας της Αγγλίας με 11 δισεκατομμύρια στερλίνες. Στην Ελβετία, η SNB έχει ήδη ξεκινήσει να συρρικνώνει τον ισολογισμό της έτσι ώστε να περιορίσει οποιαδήποτε μελλοντική έκθεσή της.

Η Reserve Bank of Australia η οποία έχει αρνητικά ίδια κεφάλαια ύψους 36,7 δισ. δολαρίων Αυστραλίας δεν έχει ακόμα ζητήσει τη στήριξη της κυβέρνησης της χώρας, αφού προσπαθεί να ενισχύσει τα αποθέματά της.

Τέλος, σύμφωνα με τον επικεφαλής της BIS, Αγκουστίν Κάρστενς, τα προβλήματα των κεντρικών τραπεζών αυτά δεν αποτελούν πραγματική απειλή: «Οι κεντρικές τράπεζες έχουν και μπορούν να λειτουργήσουν κανονικά ακόμα και με αρνητικά ίδια κεφάλαια. Ο σκοπός τους δεν είναι η κερδοφορία αλλά η στήριξη της εύρυθμης λειτουργίας της ευρύτερης οικονομίας».